Рейтинг надійності банківських вкладів

"Економічна правда" презентує щоквартальний рейтинг надійності депозитних внесків в українських банках.

Рейтинг базується на аналізі опублікованої Національним банком та Асоціацією українських банків фінансової звітності установ та прогнозах аналітиків щодо перспектив їх фінансової стійкості.

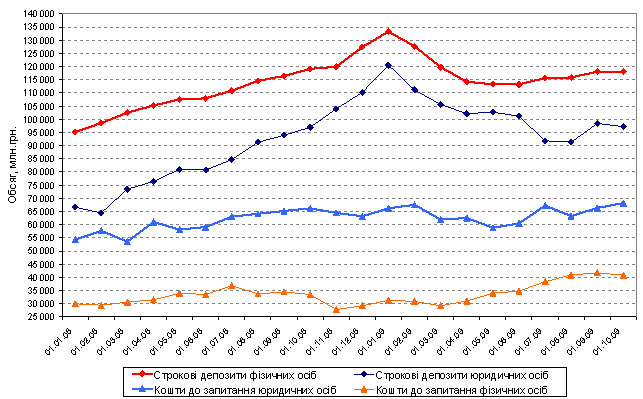

Динаміка ринку банківських депозитів

Протягом третього кварталу 2009 року обсяг депозитів фізичних осіб повільно зростав. Вкладники принесли у банки 3,8 мільярда гривень (+1,9%) переважно в іноземній валюті.

Відновлення почалося у червні після піврічного спаду на 16,5 мільярда гривень (-7,7%), проте обсяг залучених депозитів досі не досяг рівня 2008 року. Тенденція пожвавлення депозитного бізнесу виглядає досить непевною з огляду на значну кількість невирішених проблем на банківському ринку.

[B]

Вкладників активно зваблюють вигідними депозитними ставками та умовами програм, тоді як рівень довіри населення ніяк не вибереться з глибокої кризи.

У 2009 році громадяни активно знімали строкові депозити і переводили їх у валюту або на поточні рахунки. Обсяг гривневих депозитів за третій квартал упав на 7%.

Динаміка депозитів 105 найбільших банків України

|

Джерело: Асоціація українських банків

Рівень фінансової стійкості багатьох банків залишається вкрай незадовільним. Рейтингові агентства та чиновники НБУ заявляють про значну недокапіталізацію системи, що, за різними оцінками, складає від 30 до 100 мільярдів гривень. Це при тому, що за кризовий рік відбулися суттєві інвестиційні вливання з боку власників.

Ситуація загострюється тим, що всі українські банки зазнають масштабних втрат через ріст неплатежів за кредитами. За третій квартал частка прострочених позик невпинно збільшувалася і склала 7,1% порівняно з 5,2% у другому кварталі.

Поповнюючи обов'язкові резерви на вимогу НБУ, банки заганяють у глибокий мінус свої фінансові результати і потерпають від проблем з ліквідністю.

В умовах песимізму зовнішніх інвесторів та вимивання оборотних коштів корпоративних клієнтів, гроші населення - вкрай необхідний ресурс для виснажених кризою українських банків, за який точиться жорстока конкурентна боротьба.

За рік середньозважена відсоткова ставка за депозитами у національній валюті зросла з 16,4% до 20,3%. Проте під час третього кварталу депозитні ставки стабілізувалися, оскільки подальше підвищення виходило б за рамки здорового глузду.

Відтак, банки активно застосовували нецінові методи залучення вкладників, пропонуючи можливість короткострокових депозитів терміном до одного місяця з автоматичним продовженням строку за бажанням клієнта.

Така політика - єдиний спосіб втримати ліквідність, розрахуватися із старими вкладниками і показати хоч якийсь приріст за депозитами. Для відновлення повноцінного кредитування цього недостатньо, оскільки короткі пасиви пов'язані із значними ризиками і будь-коли можуть бути забрані клієнтами.

Страх нести "кровні" до банківських кас цілком виправданий, оскільки тисячі вкладників досі не повернули свої депозити з проблемних банків. Якщо ці кошти були номіновані у гривні, такі клієнти втратили через девальвацію і недобросовісність банкірів більше 60% вартості своїх заощаджень.

Про зневіру людей свідчить досвід Родовід Банку, роздрібний депозитний портфель якого, незважаючи на запевнення прем'єр-міністра, схуд на 38,5%, як тільки у вкладників з'явилася можливість забрати заморожені кошти.

Люди, які все ж вирішили вкласти гроші у надійний банк, стикаються із значними розбіжностями у депозитних ставках різних банків. Однак високі ставки, що здатні перекрити інфляцію, зазвичай пропонують установи, що потерпають від проблем з ліквідністю.

Обираючи високу дохідність депозиту, потрібно чітко розуміти, що це плата за можливий ризик. У кризовий час головне завдання вкладника - зберегти, а не примножити кошти. Таким чином, оцінка фінансової стійкості замість оцінки депозитних ставок відіграє пріоритетну роль при виборі надійного банку.

Рейтинг "Економічної правди": лідери та аутсайдери

До рейтингу "Економічної правди" увійшли найбільші українські банки, що займають провідні місця за обсягом залучених депозитів фізичних осіб.

З рейтингу був виключений Укрпромбанк з огляду на переведення вкладів фізичних осіб з його балансу на баланс банку "Родовід". Також у рейтингу відсутні Каліон банк Україна, ІНГ банк Україна та Сіті банк Україна, оскільки ці фінансові інститути не приймають депозити від фізичних осіб.

У формуванні прогнозу брали участь наступні інвестиційні компанії: Astrum Investment Management, Bonum Group, Concorde Capital та Foyi Securities.

Рейтинг надійності банківських вкладів за третій квартал 2009 року порівняно з попереднім рейтингом "Економічної правди" приніс багато несподіванок, хоча лідер та аутсайдер залишилися незмінними.

Завдяки щедрим фінансовим вливанням з боку уряду Ощадбанк сьогодні добре забезпечений власним капіталом та ліквідністю, а також викликає довіру у клієнтів, які тільки за останній квартал збільшили депозитний портфель банку на 32%.

Банк "Надра", обтяжений невідданими зовнішніми боргами та повернувши заморожені депозити лише 14% вкладників, продовжує знаходитися на дні рейтингової таблиці.

Цікаво, що і лідери, і аутсайдер не втратили свої позицій. Основні зміни відбулися посередині таблиці.

Приємно відзначити, що збільшилася кількість банків із стабільним рівнем надійності депозитів (група "B").

При цьому кілька установ з іноземним капіталом за підсумками останнього кварталу втратили свої позиції, опустившись у групу "С". Такі невтішні результати пояснюються високим рівнем задекларованих збитків внаслідок значних витрат на поповнення резервів за проблемними активами.

Деякі іноземні інвестори вирішили скоротити обсяги фондування та жорстку реструктуризацію витрат збиткових дочірніх банків. Незважаючи на це, прогнози щодо більшості установ з іноземним капіталом залишаються оптимістичними.

Широкі можливості фінансової підтримки з боку материнських холдингів і зацікавленість у стратегічному закріпленні на українському ринку роблять іноземні фінансові інститути досить привабливими в очах клієнтів.

У групі "B" побільшало банків, що належать українським власникам. Установи покращили свої показники завдяки умілій співпраці з державними монополіями та певному економічному відновленню афільованих промислових підприємств.

Утримання вітчизняними банками здобутих позицій залежатиме від кон'юнктури на світових товарних ринках, а також від уміння уряду залатати бюджетну діру та не допустити дефолту за зовнішніми зобов'язаннями.

Рейтинг банків за надійністю депозитних внесків

Банк | Довго- | Відпо- | Лікві- | Рівень підт- | Ефек- | Поточ- | Поточ- | Зміна довіри банків-парт -нерів | Сумар- | Прог- | Динаміка депозитів з початку року, млн. грн | Динаміка депозитів з початку року, % | Рей- |

| Ощадбанк | 4 | 4 | 4 | 4 | 3 | 4 | 3 | 2 | А | = | 1520,0 | 12,30 | A |

| Укрексімбанк | 4 | 4 | 4 | 4 | 3 | 3 | 4 | 1 | А | ++ | 351,0 | 4,61 | A |

| Приватбанк | 2 | 3 | 4 | 1 | 3 | 3 | 3 | 3 | B | + | -2273,6 | -6,94 | B |

| Райффайзен Банк Аваль | 3 | 3 | 4 | 3 | 1 | 3 | 1 | 4 | B | + | -256,8 | -1,42 | C |

| Брокбізнесбанк | 3 | 4 | 4 | 1 | 3 | 4 | 3 | 1 | B | = | 129,2 | 3,59 | C |

| Експрес-Банк | 4 | 3 | 4 | 1 | 3 | 4 | 3 | 4 | B | - | 153,7 | 16,86 | н/д |

| Альфа-Банк | 4 | 3 | 4 | 3 | 2 | 4 | 2 | 1 | B | + | 537,3 | 27,60 | С |

| Дельта | 4 | 3 | 4 | 1 | 3 | 4 | 3 | 3 | B | - | 341,4 | 17,74 | B |

| Кредит-Дніпро | 3 | 3 | 4 | 2 | 3 | 4 | 3 | 3 | B | - | 188,8 | 15,92 | B |

| Український професійний банк | 2 | 4 | 4 | 1 | 3 | 2 | 3 | 4 | B | - | -49,1 | -7,48 | н/д |

| Укрсиббанк | 3 | 3 | 3 | 3 | 1 | 3 | 4 | 1 | B | ++ | 1379,4 | 17,52 | C |

| Кредобанк | 3 | 4 | 4 | 3 | 1 | 3 | 4 | 2 | B | - | 52,1 | 2,20 | B |

| Хоум Кредит Банк | 2 | 4 | 4 | 3 | 3 | 3 | 3 | 1 | B | = | 468,7 | 19,19 | н/д |

| Укрсоцбанк | 2 | 3 | 2 | 3 | 3 | 2 | 3 | 2 | B | + | -671,9 | -9,18 | B |

| ВТБ Банк | 3 | 2 | 3 | 3 | 3 | 4 | 2 | 3 | B | + | 721,5 | 43,20 | C |

| Індустріал Банк | 2 | 3 | 4 | 1 | 3 | 3 | 3 | 4 | B | = | -6,3 | -0,63 | C |

| МегаБанк | 2 | 4 | 3 | 2 | 3 | 3 | 4 | 2 | B | = | -359,2 | -30,92 | н/д |

| Правекс-Банк | 3 | 3 | 4 | 3 | 1 | 3 | 1 | 3 | B | + | 33,7 | 1,05 | B |

| Хрещатик | 2 | 3 | 4 | 1 | 3 | 4 | 2 | 4 | B | = | 62,6 | 3,14 | C |

| ІмексБанк | 1 | 4 | 4 | 1 | 2 | 1 | 4 | 4 | B | - | -847,3 | -37,26 | C |

| ПУМБ | 2 | 4 | 4 | 1 | 1 | 2 | 1 | 4 | B | = | -57,1 | -1,64 | C |

| Сбербанк Росії | 4 | 3 | 4 | 3 | 1 | 3 | 1 | 4 | B | + | 192,4 | 29,30 | B |

| Південний | 3 | 3 | 4 | 1 | 3 | 3 | 3 | 1 | С | - | -143,5 | -4,71 | B |

| Укргазбанк | 1 | 4 | 4 | 2 | 1 | 1 | 4 | 3 | С | - | -2261,4 | -41,25 | н/д |

| Експобанк | 3 | 3 | 4 | 1 | 2 | 3 | 2 | 3 | С | - | -132,1 | -16,63 | н/д |

| ПрокредитБанк | 3 | 2 | 4 | 3 | 1 | 3 | 4 | 1 | C | - | -184,9 | -16,84 | н/д |

| Кредитпромбанк | 2 | 3 | 3 | 2 | 2 | 3 | 2 | 3 | C | - | -917,2 | -25,16 | C |

| Ерсте Банк | 4 | 2 | 4 | 3 | 1 | 4 | 1 | 2 | C | ++ | 285,2 | 118,88 | B |

| Унікредит Банк | 3 | 2 | 3 | 3 | 2 | 3 | 2 | 3 | C | ++ | -17,9 | -4,56 | C |

| Універсал Банк | 4 | 2 | 4 | 3 | 1 | 4 | 1 | 2 | C | + | 457,1 | 26,66 | B |

| Форум | 3 | 3 | 3 | 3 | 1 | 3 | 1 | 1 | C | + | 718,0 | 17,62 | C |

| VAB Банк | 2 | 3 | 3 | 3 | 1 | 3 | 1 | 4 | C | = | -512,0 | -23,52 | C |

| СЕБ-Банк | 4 | 2 | 4 | 3 | 1 | 1 | 1 | 3 | C | = | 596,6 | 89,98 | B |

| ОТП Банк | 3 | 2 | 2 | 3 | 1 | 3 | 3 | 4 | C | + | 505,5 | 18,25 | C |

| Київ | 1 | 4 | 4 | 2 | 1 | 1 | 1 | 2 | C | = | -979,8 | -43,96 | н/д |

| Родовід Банк | 1 | 4 | 2 | 2 | 1 | 1 | 4 | 3 | C | - | -1964,1 | -55,62 | н/д |

| Промінвестбанк | 1 | 2 | 4 | 3 | 1 | 2 | 1 | 2 | C | + | -11,5 | 0,00 | C |

| Індекс Банк | 3 | 2 | 4 | 3 | 1 | 2 | 2 | 1 | C | = | -87,5 | -5,58 | B |

| Донгорбанк | 3 | 3 | 4 | 1 | 1 | 4 | 1 | 1 | C | + | 3,4 | 0,16 | B |

| Фінанси та Кредит | 1 | 3 | 3 | 1 | 2 | 2 | 2 | 3 | C | - | -2303,4 | -34,91 | C |

| Сведбанк | 2 | 3 | 3 | 3 | 1 | 1 | 1 | 3 | C | + | 74,5 | 5,12 | B |

| Київська Русь | 2 | 2 | 3 | 2 | 2 | 2 | 2 | 2 | C | - | -394,7 | -21,09 | C |

| Надра | 1 | 1 | 1 | 2 | 1 | 2 | 1 | 3 | D | -- | -1958,1 | -20,63 | D |

Рівень А (4) - "надійний", B (3) - "стабільний", C (2) - "задовільний", D (1) - "поганий", F - "катастрофічний".

Прогноз "++" - абсолютно позитивний, "+" - швидше позитивний, ніж негативний, "=" - нейтральний, "-" - швидше негативний, ніж позитивний "--" - абсолютно негативний.

Вдосконалення методики

У ході детального аналізу розвитку банківського ринку експертна рада "Економічної правди" вирішила внести певні корективи у методику розрахунку рейтингу надійності депозитних внесків. На думку аналітиків, такі зміни сприятимуть більш адекватному відображенню фінансового стану банків.

У першу чергу, було додано коефіцієнт системності, який відображає, наскільки фінансова стійкість банку важлива для банківського сектора та країни в цілому.

Таким чином, Ощадбанк, Укрексімбанк, Приватбанк, Укрсоцбанк, Райффайзен Банк Аваль та Укрсиббанк отримали коефіцієнт 1,2, а Брокбізнесбанк, Правексбанк, ПУМБ, Альфа Банк, ВТБ Банк, Промінвестбанк та Форум - коефіцієнт 1,1.

У другу чергу, експерти відмовилися від двох факторів: "Рівень важливості депозитного бізнесу для банку" та "Рівень строкових депозитів".

Перший фактор - відношення депозитів до зобов'язань - розраховувався занадто складно, оскільки зважувався на рівень ліквідності. Другий фактор, який є важливим показником лояльності клієнтів у період економічного росту, під час кризи втрачає свою силу.

Насправді, висока частка строкових депозитів у загальних вкладах могла бути не лише у банках, яким довіряють клієнти, а й у проблемних установах, з яких знято усі поточні кошти, а строкові заблоковані тимчасовими адміністраціями.

Варто наголосити, що вага обох факторів у визначенні загального рейтингового балу складала всього 10%, а тому суттєво не впливала на кінцеві підсумки.

Експерти вирішили замінити дані фактори на більш відповідні показники: "Зміна власного капіталу за квартал" та "Приріст коштів інших банків за квартал".

Ці індикатори добре відображають динаміку фінансової стійкості банку, довіри до нього на міжбанківському ринку чи підтримки з боку материнських структур у короткостроковому періоді.

Також було дещо зменшено вагу фактора "Рівень іноземної чи державної підтримки", оскільки у період економічного відновлення роль власників частково послаблюється, а новий фактор "Зміна власного капіталу за півріччя" відображає реальні кроки інвесторів щодо збільшення капіталу банку. Вага фактора ліквідності, навпаки, була дещо підвищена.

Також "Економічна правда" почала розраховувати довгостроковий відплив депозитів не з початку 2009 року, а за 12 місяців, оскільки це дає змогу порівняти поточний обсяг депозитів з аналогічною датою 2008 року. Такий спосіб обчислення динамічних показників ширше використовується у міжнародній практиці.

Рекапіталізовані банки за рівнем підтримки акціонерів потрапили до другої групи, адже, з одного боку, вони вже підпадають під державні гарантії, але з іншого - обсяг наявних проблем робить їх менш стійкими порівняно з групою банків, що входять до складу іноземних фінансово-промислових груп.

Методика

Рейтинг привабливості банків для вкладників - інформаційний проект, спрямований на комплексне оцінювання найбільших за обсягом активів банків України, що враховує найважливіші фактори привабливості установ для вкладників, які можливо розрахувати на основі публічної інформації.

Об'єкт рейтингу - банки з першої та другої груп за класифікацією НБУ, а також установи з третьої групи, якщо вони входять у топ-50 ранкінгу АУБ за обсягом депозитів фізичних осіб на кінець кварталу.

Предмет рейтингу - привабливість банків для вкладників, що визначається кількісно як загальна сума балів факторів привабливості - від 1 до 4, зважених на важливість кожного фактора - від 0 до 1.

Якісно привабливість банків визначається рейтинговою категорією групи банків - a, b, c чи d, що залежить від суми загального заліку. При цьому головне значення має рейтингова категорія групи банку, а не його порядковий номер у таблиці.

Періодичність рейтингування: щокварталу після опублікування Нацбанком та Асоціацією українських банків показників діяльності установ на кінець кварталу.

Джерела даних: показники квартальної звітності банків, що опубліковані на офіційних сайтах АУБ, НБУ, а також на корпоративних сайтах банків, що беруть участь у рейтингу.

Для визначення фактора "Рівень іноземної чи державної підтримки" використовується офіційна інформація НБУ про власників істотної частки банку, а також дані інформагентств та інформація "Економічної правди".

Прогноз подальшої фінансової стійкості банків - це середнє арифметичне прогнозів опитаних "Економічною правдою" експертів.

Обґрунтування вибору факторів привабливості банків для вкладників

При підготовці методики рейтингу до уваги беруться наступні фактори, що визначають привабливість банків з точки зору вкладників.

1. Довгостроковий приплив або відплив депозитів.

2. Відповідність капіталу активам.

3. Ліквідність банку.

4. Рівень іноземної чи державної підтримки.

5. Ефективність діяльності банку.

6. Поточний приплив або відплив депозитів.

7. Поточний приріст або зменшення власного капіталу.

8. Зміна довіри банків-партнерів.

9. Коефіцієнт системності.

Експертна рада "Економічної правди" визначила рівень важливості кожного із запропонованих факторів через присвоєння ваг-множників, сума яких дорівнює одиниці.

За існуючого рівня прозорості банківської системи України, представлена нижче методика розрахунку факторів максимально адекватно відображає комплексну привабливість банків для вкладників.

Фактори та формули розрахунку

Розрахунок значень рейтингових факторів

№ | ФАКТОР | ПОКАЗНИК | ФОРМУЛА * |

1 | Довгостроковий приплив або відплив депозитів | Приріст депозитів за рік | Деп. - Деп. мр Деп. мр |

2 | Відповідність капіталу активам | Коефіцієнт достатності капіталу | ВК чА |

3 | Ліквідність банку | Коефіцієнт ліквідності | ГК чА |

4 | Рівень іноземної чи державної підтримки | Державна власність** чи входження у міжнародну фінансову групу | - |

5 | Ефективність діяльності банку | Рентабельність власного капіталу | ФР ВК |

6 | Поточний приплив або відплив депозитів | Приріст депозитів за квартал | Деп - Деп. пк Деп. пк |

7 | Поточний приріст або зменшення власного капіталу | Зміна власного капіталу за півріччя | ВК - ВК. пп ВК. пп |

8 | Зміна довіри банків-партнерів | Динаміка коштів інших банків за квартал | КБ - КБ. пк КБ. пк |

| ЗАГАЛЬНИЙ ЗАЛІК | Сума балів факторів, зважених на відповідні ваги | ЗЗ |

* - умовні позначення, використані у формулах, означають:

Деп. - депозити

КБ - кошти інших банків

ВК - власний капітал

чА - чисті активи - активи банку, зменшені на суму резервів за активними операціями

ГК - грошові кошти - кошти в НБУ, в інших банках та готівкові кошти банку

ФР - фінансовий результат - прибуток або збиток

Зоб. - зобов'язання

Х. пп - показник "Х" півроку тому

Х. мр - показник "Х" на аналогічну дату 2008 року

** - щойно рекапіталізовані державою банки отримали 1 бал, а не 4, з огляду на незавершеність процесу реструктуризації та збереження невизначеності щодо їх майбутнього.

Кожному фактору, перед тим, як зважити на його важливість, присвоюється бал від 1 до 4. Бали залежать від діапазону, у який потрапляє значення показника, що відображає кількісний зміст фактора.

Наприклад, якщо фактор "довгостроковий приплив депозитів у банку", виражений показником "приріст депозитів за рік", більший 30%, то такому банку присвоюється найбільша сума балів - 4.

Якщо ж він менший 30%, але більший нуля - 3 бали. Якщо значення показника знаходиться у діапазоні від нуля до мінус 30% - 2. Якщо падіння депозитів склало понад 15%, банк отримує найменший бал - 1.

Згодом отриманий бал множиться на вагу фактора.

Сума загального заліку для кожного банку розраховується шляхом додавання чисел, отриманих від множення балів на вагу кожного фактора. Чим більше значення загального заліку, тим привабливішим є банк для вкладників.

Визначення рейтингової категорії

Рейтингова таблиця будується шляхом ранжування банків, що беруть участь у рейтингу, в порядку зниження суми їх загального заліку (ЗЗ).

Після цього, залежно від діапазону, у який потрапляє кожен банк, виділяються чотири рейтингові групи банків. Групам присвоюється категорія у вигляді латинських літер a, b, c чи d.

Критерії присвоєння рейтингових категорій

Значення суми | Рейтингова | Зміст категорії |

3,8 і більше | a | Високий рівень привабливості для вкладників |

від 2,9 до 3,79 | b | Середній рівень привабливості для вкладників |

від 2,00 до 2,89 | c | Задовільний рівень привабливості для вкладників |

від 1,00 до 1,99 | d | Низький рівень привабливості для вкладників |

Зміни і доповнення

Методика рейтингу банків у майбутньому може бути частково змінена у розрахунковій частині чи доповнена новими факторами з огляду на динаміку показників діяльності банківської системи, а також внаслідок підвищення рівня розкриття фінансової інформації банками.

Відтак, кожен новий рейтинг буде супроводжуватися критичним переглядом методики рейтингування, яка, у разі виявлення невідповідностей новим реаліям, буде адекватно коригуватися.

УВАГА!

Головне значення має рейтингова категорія групи банку - a, b, c чи d, а не його порядковий номер у таблиці.

Рейтинг має винятково інформативний характер. Він виражає лише думку редакції щодо рівня захищеності банківських вкладів.

Рейтинг не можна розглядати як рекомендацію для вибору банківських депозитних програм. "Економічна правда" та автори рейтингу не відповідають за рішення третіх осіб, прийняті винятково на основі цього рейтингу.

Детальні розрахунки та ваги факторів банки можуть отримати, звернувшись до редакції.

Методика та розрахунки: Роман Корнилюк, Євген Шпитко