Розбір польотів. Чого більше в роботі керівництва НБУ: провалів чи досягнень

Останнім тижнями Національний банк України і його керівник Валерія Гонтарева піддавалися різкій критиці в парламенті та пресі. Корупція, некомпетентність і невміле управління економікою — найчастіші звинувачення.

Очевидно, що матеріали про випадки корупції повинні бути подані у відповідні органи. Звинувачення в некомпетентності й невмілому управлінні економікою важче довести, але наукове обговорення того, чого досягнула команда НБУ і що можна було б зробити інакше, цілком можливе.

У цьому огляді автори наводять оцінку того, що, на їхній погляд, має ключове значення у розвитку НБУ та української економіки з 2014 року.

Новий монетарний режим

Роками Національний банк дотримувався політики фіксованого обмінного курсу. Автори не раз говорили, що це був жахливий вибір валютно-курсової політики.

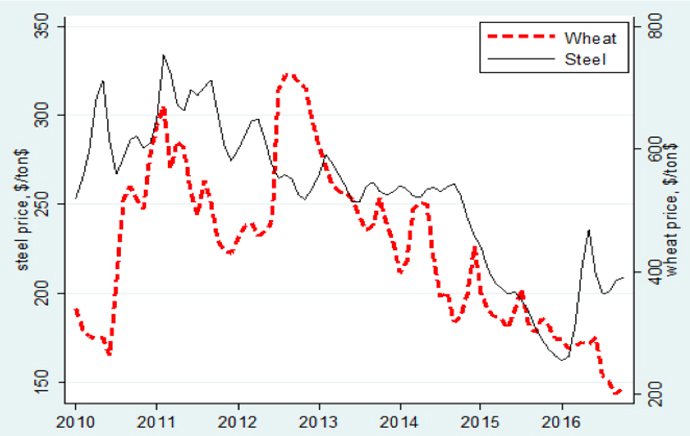

Мінливі ціни на сировинні товари — основні статті українського експорту — та безвідповідальна фіскальна політика створюють величезні ризики в умовах режиму фіксованого обмінного курсу. Насправді регулярні валютні та банківські кризи є руйнівними результатами саме такої політики.

Після багатьох невдалих спроб відійти від фіксованого обмінного курсу НБУ з командою, яку очолює Валерія Гонтарева, нарешті досяг значного прогресу в зміні політики на інфляційне таргетування.

Досвід інших країн надає переконливі докази, що у країнах, які використовують таргетування інфляції, не лише значно зменшуються її темпи, а й спостерігається більша макроекономічна стабільність. Плоди цієї зміни економічної політики можуть бути не надто очевидними для широкого загалу в даний момент, але за кілька років стане зрозуміло, наскільки важливою вона була.

Основною пропонованою альтернативою таргетуванню інфляції є режим фіксованого обмінного курсу. Його поборники часто посилаються на історії успіху країн Східної Азії, що використовували цей режим.

Втім, вони забувають сказати, що ці економіки пройшли через руйнівну кризу у 1990-х роках. З того часу Південна Корея, Таїланд, Філіппіни та Індонезія, які стали жертвами тієї кризи, перейшли на монетарний режим інфляційного таргетування.

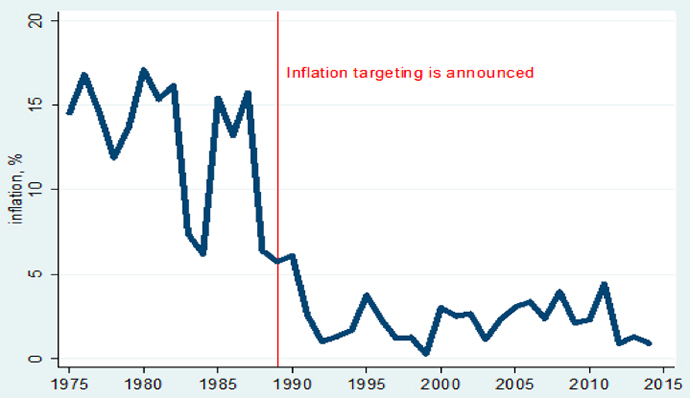

Найпершою таргетування інфляції почала застосовувати Нова Зеландія. У 1989 році, після десятиліть високої та волатильної інфляції, держава вирішила встановити за середньострокову ціль інфляцію 0-2%.

Резервний банк Нової Зеландії отримав незалежність задля досягнення цієї мети. Спочатку жодних підстав вірити у визначений показник не було, але банк зміг знизити інфляцію з 9,3% у 1987-1989 роках до мізерних 1,6% у 1991-1993 роках.

Як і Україна, Нова Зеландія має високу частку сировини у структурі експорту та промислових товарів — у структурі імпорту. Це означає значну залежність від світових цін, яка сама по собі не є перешкодою таргетуванню інфляції.

Насправді багато країн, що застосовують таргетування інфляції та мають високу залежність від цін на сировину, непогано себе почували у плані досягнення низького рівня інфляції та стабільного економічного розвитку навіть тоді, коли глобальні умови були волатильними.

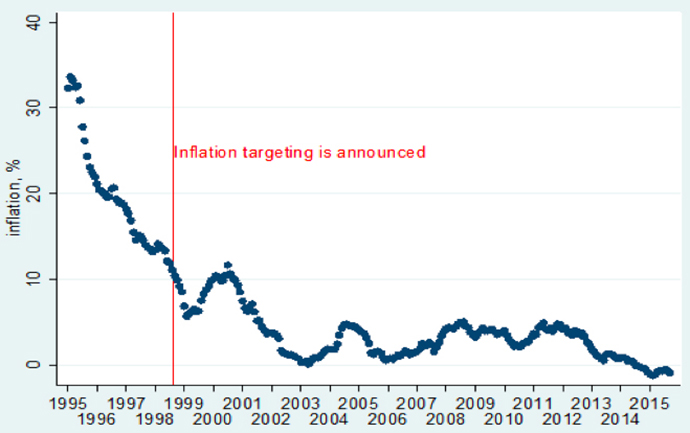

Серед сусідів України найбільш значущим є приклад Польщі. Після високої та волатильної інфляції 1990-х років Нацбанк Польщі, який отримав більшу незалежність у 1997 році, вирішив перейти до таргетування інфляції у 1998 році.

До цього використовувалися змішані режими на кшталт ковзаючої прив'язки обмінного курсу — crawling peg, таргетування монетарних агрегатів та короткострокових відсоткових ставок. Жоден із цих режимів не спрацював.

Перехід до таргетування інфляції привів до зниження середньорічної інфляції з 20,9% у 1995-1997 роках до 7,6% у 1998 -2001 роках та близько 2,1% — у 2002-2015 роках з дуже малими коливаннями навколо таргету.

Інфляція у Польщі була низькою попри роки буму перед світовою кризою 2007-2008 років, на відміну від України, де приплив валюти призвів до нестерилізованих інтервенцій НБУ задля підтримки фіксованого номінального обмінного курсу гривні до долара та високої інфляції, що сягнула в середньому 9,9% за 2003-2007 роки.

Значне знецінення гривні

Критики НБУ вважають, що нинішня управлінська команда відповідає за значне зниження курсу гривні у 2014-2015 роках, що зіштовхнуло багатьох українців у бідність. Щоб оцінити справедливість цього твердження, слід розуміти, чому відбулося падіння курсу і які альтернативи були доступні НБУ.

Що стосується падіння курсу, то можна просто проаналізувати динаміку поточного рахунку платіжного балансу до 2014 року.

Оскільки Україна мала фіксований обмінний курс, відносно високу інфляцію й була уражена негативним ціновим шоком за своїми основними експортними товарами, гривня ставала все більш переоціненою. Тобто українські товари ставали все менш і менш конкурентоспроможними на внутрішньому і зовнішньому ринках.

У результаті фіксованого обмінного курсу імпорт значною мірою виріс відносно експорту, і країна мала величезний дефіцит поточного рахунку: майже 9% ВВП у 2013 році. Дефіцит такого масштабу вказує на жахливий дисбаланс в економіці.

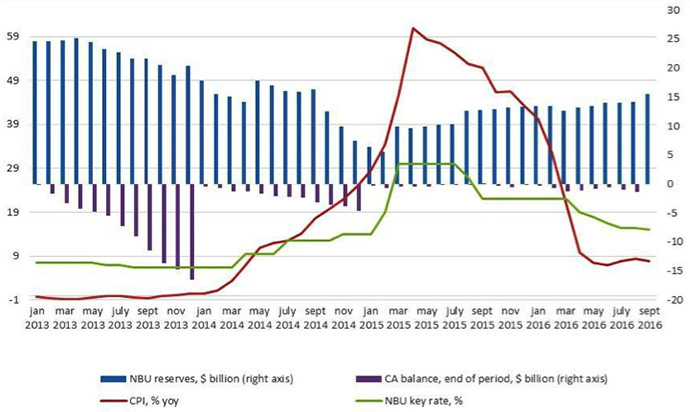

Крім того, ситуація ставала все гіршою у міру того, як у своїх спробах підтримати валюту попереднє керівництво НБУ виснажувало золотовалютні резерви, які знизилися з пікового значення 38,2 млрд дол в кінці серпня 2011 року до 15,5 млрд дол наприкінці лютого 2014 року, після втечі Януковича.

Подальші марні спроби підтримати гривню ще більше скоротили резерви — до якихось 5,6 млрд дол наприкінці лютого 2015 року.

З третього кварталу 2012 року економіка увійшла в рецесію, визначену як два поспіль квартали скорочення реального ВВП. Пізніше рецесія значно поглибилася, бо країна була вражена військовим конфліктом за участю підтримуваних Росією сепаратистів і втратила частину експорту.

У цих умовах гривня була приречена на значне знецінення. Україна була подібна до "Титаніка", який прямував назустріч айсбергу, і стверджувати, що хтось міг повернути корабель за одну хвилину до удару, є лицемірством.

Таким чином, стоїть питання не про те, чи повинно було статися знецінення гривні, а про те, наскільки великим воно мало бути задля виправлення дисбалансу.

Які альтернативи були доступні НБУ? Щоб зрозуміти це, варто повернутися до початку 2015 року. Дефіцит поточного рахунку зменшився до 3,4% ВВП, але сальдо залишилося негативним. Населення забирає депозити з банків та переводить гривню у долар. Міжнародні резерви критично низькі.

Ні уряд, ні НБУ не можуть запозичити валютні ресурси на міжнародних ринках задля підтримання гривні. Фіскальний дефіцит зріс до вражаючих 10% ВВП у 2014 році. ВВП впав на 17% рік до року у першому кварталі 2015 року.

Є три реалістичні варіанти. Перший — відпустити гривню у вільне плавання. Другий — обмежити відплив капіталу шляхом підвищення відсоткових ставок. Третій — запровадити жорсткий валютний контроль з широким спектром адміністративних обмежень: банківські канікули, призупинення торгівлі валютою.

Жоден з цих варіантів не був би простим для сприйняття громадськістю. Проте перший варіант кращий, ніж другий і третій. Плаваючий обмінний курс гривні може усунути переоцінку валюти і тим самим почати відновлення балансу в економіці.

Третій варіант може обмежити паніку, але не вирішує довгострокової потреби у балансуванні поточного рахунку. Досвід інших країн в умовах відпливу валюти передбачає, що другий варіант може потребувати підвищення процентних ставок на справді високі рівні, понад 100% річних, що дорого коштуватиме громадянам і бізнесу. Крім того, другий варіант лише відкладає відновлення балансу.

Нацбанк обрав перший варіант і, зрештою, поєднав його з двома іншими. Можливо, контроль за рухом капіталу слід було запровадити раніше, щоб уникнути паніки у лютому 2015 року, а також раніше ухвалити рішення про плаваючий обмінний курс, уникнувши марного витрачання обмежених резервів на інтервенції.

Однак в цілому, беручи до уваги обмежений вибір інструментів, НБУ зробив єдину можливу річ: маючи близькі до нуля резерви (6,4 млрд дол наприкінці січня 2015 року із середньомісячним відпливом 2,5 млрд дол в останньому кварталі 2014 року), він дозволив гривні знецінитися. Наскільки глибоко? До точки, де пропозиція дорівнює попиту. Ринки знайшли рівновагу на рівні 25 грн за дол.

Боротьба з інфляцією через високі відсоткові ставки

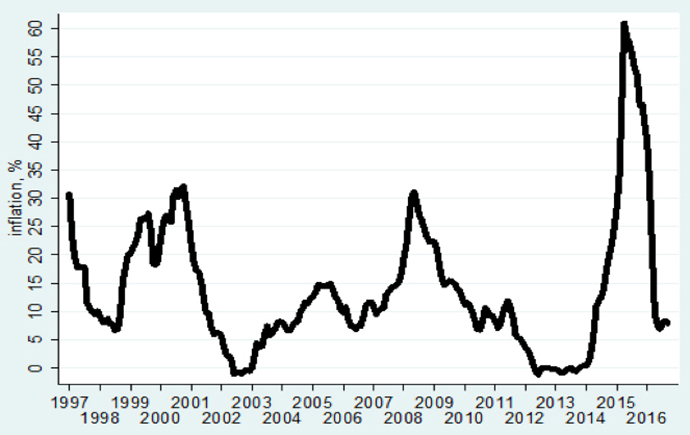

Після девальвації гривні й підвищення внутрішніх тарифів на енергетичні товари інфляція злетіла вгору, що розбудило неприємні спогади про 1990-ті роки з їхньою гіперінфляцією. Щоб приборкати девальвацію гривні та інфляцію, центральний банк підвищив відсоткові ставки, зробивши таким чином кредитування дуже дорогим і, ймовірно, штовхаючи економіку глибше в рецесію.

Критики НБУ припускають, що така агресивна реакція на інфляцію була невиправданою. Чи справедливо це? Знову ж таки, необхідно вивчити умови, в яких працював центральний банк, і зрозуміти, який вибір він мав.

НБУ має законодавчий мандат забезпечувати стабільність національної валюти, тобто стабільну купівельну спроможність гривні. Проте це не означає підтримання фіксованого обмінного курсу.

У законі "Про Національний банк України" чітко вказано, що основним пріоритетом центрального банку є забезпечення стабільності цін. Це визначається як стабільно низький рівень інфляції у середньостроковій перспективі.

Уся інша діяльність НБУ підпорядкована цьому пріоритету. 60-відсоткова річна інфляція, що спостерігалася у квітні 2015 року, явно несумісна із стабільністю гривні. Таким чином, НБУ повинен був ужити заходів щодо зниження інфляції.

Що можна було зробити? Базова макроекономічна теорія зрозуміла.

По-перше, центральний банк може впливати на інфляційні очікування, аби громадяни та підприємства не панікували в умовах тимчасово високої інфляції.

По-друге, центральний банк може знизити економічну активність, тобто створити ситуацію, коли існує недовикористання економічних ресурсів і інфляційний тиск спадає. Це фактично означає рецесію.

Звичайно, перший варіант є найпростішим, але він потребує величезної довіри до центрального банку. Після численних криз і команди Януковича біля керма НБУ центральний банк в Україні навряд чи міг сподіватися на таку довіру. Таким чином, єдиним можливим шляхом було різке підняття відсоткових ставок.

Це дорогий захід, і, очевидно, ніхто не хоче використовувати дану "зброю", якщо ситуація не відчайдушна. Проте альтернативи були б дорожчими. Гіперінфляція й економічний колапс в Україні на початку 1990-х років є похмурим нагадуванням про те, що може статися, якщо інфляція не контролюється належним чином.

НБУ не був ані першим, ані останнім із тих, хто пішов цим шляхом.

ФРС під керівництвом Пола Волкера змогла знизити інфляцію тільки після того, як відсоткові ставки були підвищені до захмарних рівнів. Це занурило економіку США в одну з найгірших рецесій після Другої світової війни. Проте ця політика забезпечила низьку інфляцію у США і подальше економічне процвітання країни.

Ліквідація "зомбі-банків"

Банківські кризи часто залишають глибокі шрами: відновлення економіки може тривати роками. Почасти це до болю повільне відновлення є наслідком існування "зомбі-банків". Формально вони платоспроможні, та ринкова вартість їх кредитних портфелів може бути такою, що вони мають негативну чисту вартість активів.

Для такого банку неможливо залучити капітал, відновити кредитування і повернути довіру. Якщо цим банкам дозволяють залишитися на плаву, вони можуть тягнути економіку на дно. "Зомбі-банки", імовірно, сприяли стагнації у Японії в 1990-ті роки після місцевої фінансової кризи і в єврозоні після світової фінансової кризи.

В Україні ця проблема поглиблюється поширеним кредитуванням пов'язаних осіб банками і слабким зовнішнім контролем.

На жаль, ліквідувати "зомбі-банки" непросто й у кращі часи. Банки широко використовують позикові кошти і надзвичайно пов'язані між собою. Через це закриття одного банку може обумовити хвилю банкрутств, і це стає великою проблемою в часи кризи. Простого рішення не існує.

Одним із варіантів може бути продаж проблемних банків здоровим банкам. Проте це було майже неможливо в умовах системної кризи, тому що не існувало жодного здорового вітчизняного банку. Очікувати, що іноземний банк утрутиться й усіх порятує, було б мрійництвом. Іноземні банки самі шукали способи піти з ринку.

Інший варіант полягає в тому, щоб вимагати від банків більшого залучення капіталу з приватних ринків. Досвід подібних криз в інших країнах свідчить, що цього важко було б досягти і можна було навіть погіршити стан економіки.

Якщо приватні ринки не здатні забезпечити капітал, можна використовувати державні кошти, щоб вкладати капітал у банки, аби вони могли поступово поліпшити свої баланси. Цей варіант було важко реалізувати: уряд не мав жодних ресурсів і друкування грошей звело б нанівець зусилля НБУ із зниження інфляції.

На більш пізньому етапі, коли МВФ надав Україні кошти, це можна було зробити, але масштаб проблеми був би настільки великим, що первісна підтримка з боку МВФ виявилася б занадто малою, щоб змусити цей підхід спрацювати.

Таким чином, на той момент про рішення, відмінні від ліквідації "зомбі-банків", не могло бути й мови. НБУ був змушений реалізувати, можливо, найдорожчий варіант, який не є сприятливим для побудови короткострокової довіри до банківського сектору (це може спричинити відплив вкладників) і швидкого відновлення кредитування (банки повинні тримати великі резерви).

То чи мають рацію критики, коли звинувачують регулятора у проведенні затратних ліквідацій банків? Вони були б праві, якби в арсеналі Нацбанку було більше опцій.

Боротьба з кредитуванням пов'язаних осіб

Фінансовою моделлю типової бізнес-групи в Україні було створити банк, зібрати депозити і використовувати ці вклади для кредитування власного бізнесу. Така модель банкінгу робить фінансову систему вкрай уразливою.

Банківська справа передбачає диверсифікацію ризиків, а ця бізнес-модель є протилежністю диверсифікації: ризики сконцентровані!

Після того як НБУ зробив обов'язковим розкриття кінцевих власників банків, що було надзвичайно важливою політичною зміною, стало зрозуміло: масштаби кредитування пов'язаних осіб величезні, у деяких банках воно сягало 80%.

Змушувати банки реструктуризувати свої кредитні портфелі й мінімізувати кредитування пов'язаних осіб витратно, і це становить ще одну проблему з тих, які порушують критики НБУ. Чи були витрати виправданими? Здорового відновлення української економіки можна досягти лише із здоровим банківським сектором.

Кредитування пов'язаних осіб є проблематичним через цілу низку аспектів, і тому мудрою політикою є зменшення його протягом наступних трьох років до прийнятного рівня, нижче 20%, з подальшим зниженням до нуля.

НБУ запропонував банкам, у яких виявлені такі порушення, розробити плани з реструктуризації, так, щоб банки могли поступово самостійно вирішити цю проблему. Це видається розумним компромісом. НБУ також посилив нагляд за банками, щоб унеможливити кредитування пов'язаних осіб у майбутньому.

Підтримка банків рефінансуванням

Під час банківської кризи 2014-2015 років НБУ надавав банкам великі обсяги ліквідності — так зване рефінансування. Деякі банки не пережили кризу, через що ресурси, надані їм регулятором, коштували грошей платникам податків.

До середини жовтня 2016 року чиста сума рефінансування становила 74 млрд грн. З них 44 млрд грн були "замкнені" у нежиттєздатних банках, у які була введена зовнішня адміністрація. Критики припускають, що рефінансування було марнотратством і прикладом масштабної корупції.

Оскільки авторам невідомо про задокументовані та розглянуті в судовому порядку випадки корупції за час роботи нового керівництва НБУ, вони вирішили зосередитися на тому, чи було рефінансування необхідним або бажаним.

Якщо мало місце неправильне управління, автори підтримують розслідування цих випадків. Проте тут обговорюються не окремі випадки, а загальний підхід.

Теорія і практика центрального банкінгу зрозумілі: в періоди кризи центральний банк повинен бути кредитором останньої інстанції. Ліквідність ("рефінансування") слід віддавати платоспроможним, але неліквідним банкам. Це забезпечує стабільність банківської системи і, отже, економіки в цілому.

Таким чином, не може бути й питання про те, чи повинен був НБУ надавати ресурси банкам у ситуації, що склалася в Україні у 2014-2015 роках. Складніше визначити, який банк є платоспроможним. За бурхливої паніки сторонньому спостерігачеві важко встановити вартість активів, що належать банку.

З урахуванням кредитування пов'язаних осіб і "зомбі-банкінгу" це завдання лише ускладнюється. Як можна гарантувати в цих умовах, що банк, який отримує рефінансування від НБУ, не збанкрутує відразу ж після отримання грошей?

Враховуючи обмежену відповідальність банків, центральний банк не може повернути багато грошей від збанкрутілих установ. Таким чином, банкіри не мають особистої відповідальності за невиплачені борги банків, якими вони керують.

В економіці із сильним верховенством права загроза кримінального покарання змушує банки дотримуватися вимог центрального банку. Якщо закон є "гнучким", цей запобіжник неефективний. Рішенням НБУ було зламати інститут обмеженої відповідальності у секторі й вимагати особистих гарантій від власників банків.

Тобто якщо банк стає банкрутом, власник повинен заплатити з власної кишені, щоб повернути кредит від НБУ. Ця незвична умова була встановлена НБУ, щоб забезпечити належне використання рефінансування та можливість вкладників отримати свої гроші у разі банкрутства банку. Чи було це ідеальним рішенням?

Про це говорити ще рано: НБУ судиться з власниками збанкрутілих установ. Чи варто було це спробувати? Зважаючи на катастрофічні умови, таке рішення видавалося прийнятним. У будь-якому разі, втрата грошей кредитором останньої інстанції не є несподіванкою навіть для найкращих центральних банків.

Наприклад, ФРС втратила мільярди доларів через деякі свої рішення щодо підтримки проблемних фінансових інституцій під час останньої кризи.

Контроль за рухом капіталу

Критики НБУ стверджують, що в контролі за рухом капіталу не було необхідності, що цей контроль був занадто жорстким і його вже пора скасувати.

Однак банківська система перебувала у великій небезпеці: падіння гривні і банків, обмежений доступ до зовнішніх ринків, обмежені можливості уряду щодо залучення ресурсів, виснажені валютні резерви, відплив капіталу, скорочення економіки. Паніка була такою великою, що навіть здорові банки мали проблеми.

Досвід інших країн свідчить, що намагання зупинити паніку за допомогою звичайних ринкових інструментів неефективні. З іншого боку, адміністративні заходи, такі як контроль за рухом капіталу, можуть приборкати хаос. Для регуляторів є звичним закриття ринків, якщо ситуація стає неконтрольованою.

Так, новий курс Рузвельта включав банківські канікули як засіб угамувати страхи громадян і підприємств. Недавня банківська паніка на Кіпрі вщухла тільки після того, як центральний банк запровадив контроль за рухом капіталу і ліміти на зняття коштів у банкоматах. Греція була вимушена вжити аналогічних заходів.

У 2004 році Україна тимчасово заборонила дострокове зняття вкладів і запровадила ліміти на зняття готівки, щоб стримати паніку під час Майдану. Таким чином, запровадження контролю за рухом капіталу разом із плаваючим обмінним курсом і підвищенням відсоткових ставок було розумною політикою.

Контроль за рухом капіталу, можливо, слід було запровадити ще раніше, щоб уникнути або принаймні зменшити коливання гривні в лютому 2015 року.

Чи варто НБУ зняти контроль за рухом капіталу? Якщо вірити історичному досвіду, успішний перехід від контролю за рухом капіталу до вільного обігу капіталу потребує поступового підходу. Наприклад, Кіпр мав контроль за рухом капіталу протягом двох років і поступово його послаблював. Те саме робить і НБУ.

Враховуючи хиткий стан української економіки, ризик передчасного зняття контролю переважує можливу вигоду. Невже хтось очікує масового притоку іноземного капіталу в Україну в найближчому майбутньому? З іншого боку, наскільки вірогідно, що в Україні не трапиться ще одна паніка? Відповіді очевидні.

Висновок

У 2014-2015 роках Нацбанк України постав перед важкими випробуваннями. Не було простого варіанта вирішення проблем, що накопичувалися роками. Арсенал можливих дій був обмеженим. "Лікування" було болючим. Лаяти команду Гонтаревої за застосування гіркої "пігулки" несправедливо.

Можливо, окремі дії НБУ під час кризи могли бути ліпшими. Наприклад, можна було раніше відпустити гривню у вільне плавання і запровадити контроль за рухом капіталу, тож частина критики виправдана. Однак критики не пропонують дієвих альтернативних стратегій для виходу з кризи. Тож з урахуванням всіх умов можна зробити висновок, що курс, взятий НБУ, був цілком розумним.

Застереження. Погляди і думки, висловлені в цій статті, належать авторам і не обов'язково відображають офіційну політику або позицію будь-якого органу української влади, в тому числі НБУ, Ради НБУ чи будь-якої організації, у якій працюють автори. Припущення, зроблені в рамках аналізу, не відображають позицію будь-якого українського державного органу або організації.

Тимофій Милованов, професор Університету Піттсбурга, член Ради НБУ, Юрій Городніченко, професор Каліфорнійского університету Берклі, член редколегії VoxUkraine, Олександр Жолудь, член редколегії VoxUkraine, Олена Білан, член редколегії VoxUkraine

VoxUkraine, спеціально для ЕП