Чи існує Нацкомфінпослуг?

З моменту створення Нацкомфінпослуг минуло майже 9 місяців. Але говорити, що реформування комісії закінчено, ще дуже рано.

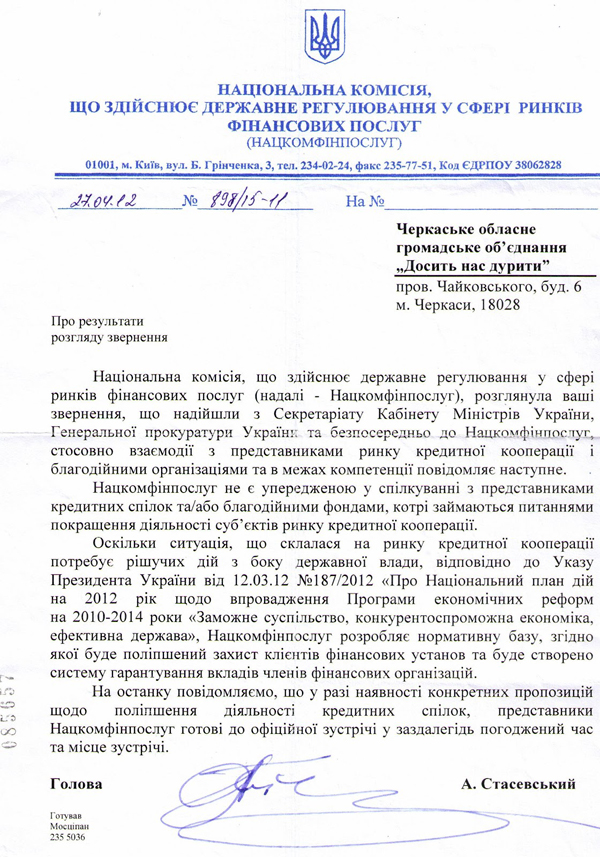

За півроку перебування в кріслі голови Нацкомфінпослуг Андрію Стасевському вдалось зробити лише три справи. Перша - провести в ВР закон про "автоцивілку", який згодом був ветований Президентом. Друга - ініціювати кадрові перестановки в МТСБУ. Третя - призначити позачергову перевірку "Оранти".

А тим часом, Нацкомфінпослуг все ще не виконує свою щоденну роботу. Підконтрольні комісії фінансові установи все частіше стикаються з неможливістю отримати ліцензію чи здійснити інші дозвільні процедури.

У деяких секторах ситуація набула загрозливого вигляду і може спровокувати ряд фінансових зловживань з боку самих же фінустанов.

| Довідка. Нацкомфінпослуг є державним органом з регулювання діяльності фінансових структур, окрім банків. Сфера відповідальності є надзвичайно великою. Станом на вересень 2011, в Україні працюють 445 страхових компаній, 687 кредитних спілок, 97 недержавних пенсійних фондів та 243 фінансові компанії. Для порівняння, в Україні лише 176 банків. |

Кредитні спілки залишились без ліцензій

Цього року переліцензування потребують більше ніж півтори сотні кредитних спілок. Річ у тім, що безстрокова ліцензія для кредитних спілок досі не введена, діють лише 3-річна та 5-річна ліцензії.

Проте отримання ліцензії у новоствореній комісії здійснюється по принципу "Піди туди, невідомо куди, принеси те, невідомо яке".

Проблем кілька. Перша - указ Президента про ліквідацію Держфінпослуг та створення Нацкомфінпослуг. Протягом січня-квітня це унеможливило прийняття будь-яких рішень регулятором небанківського фінансового ринку.

|

| Держфінпослуг ліквідовано, але вона продовжувала існувати. Фото news2000.com.ua |

Голову Нацкомфінпослуг та членів комісії було призначено в лютому 2012. І відразу після цього "старий регулятор" фактично завершив свою роботу, тобто Держфінпослуг вже не приймало жодних рішень. Незважаючи на цілий ряд підготовлених "позитивних" рішень про видачу ліцензій, члени Держфінпослуг на засідання більше не зібрались.

Рішення Держфінпослуг припинити свою роботу відразу після призначення керівництва в Нацкомфінпослуг є досить сумнівним. Адже Положення про Державну комісію з регулювання ринків фінансових послуг України втратило чинність лише через місяць - 28 березня 2012. Саме цим Положенням було визначено статус комісії, її основні завдання та положення.

Проте, в 2012 Держфінпослуг не прийняло жодного рішення щодо ліцензування кредитних спілок. Таким чином, до кінця березня 2012 на ринку складалась ситуація, коли існувало два державних регулятора. Один з них вже не хотів працювати, а інший ще не міг цього робити.

Деякий час у Нацкомфінпослуг пояснювали, що ще не призначені всі члени комісії Але навіть після призначення всіх членів справа не зрушила з мертвої точки.

Проблема друга В комісії пояснюють, досі не вдалось укомплектувати штат працівників відповідних підрозділів. Ті працівники, що є, просто не встигають справлятись з потоком документів від учасників ринку.

|

| Відомство Андрія Стасевського все ще реорганізується. Фото "Комерсант" |

Щоб не порушувати строки розгляду документів, які передбачені законом, регулятор почав дуже активно користуватись правом пролонгації розгляду. Річ у тім, що з 8 січня 2012 року вступили в дію зміни до Закону України "Про фінансові послуги та державне регулювання ринків фінансових послуг". Вони дозволяють Голові Нацкомфінпослуг продовжити строк розгляду документів ще на 30 робочих днів. Це можна зробити за умови, якщо комісія надішле запит щодо підтвердження достовірності поданих для отримання ліцензії документів, або проводитиме перевірку таких документів.

Таким чином, протягом першого півріччя цього року Нацкомфінпослуг активно приймала рішення залишити без розгляду заяви про видачу ліцензії, навіть після використання додаткових 30 днів, що виглядає досить сумнівно.

Проблема третя. Державний реєстр фінансових установ було передано на баланс Нацкомфінпослуг лише в липні 2012. До того часу, аби внести інформацію про будь-яку фінустанову Нацкомфінпослуг надсилала відповідний запит Держфінпослуг, яка знаходиться в стані ліквідації. В комісії розказують, що на це іноді доводилось витрачати кілька тижнів, хоча це виглядає дивно. Адже в обох місцях де-факто працюють одні й ті ж люди.

Що пропонують посередники

Четверта проблема є найважливішою. Неналагодженість технічних процесів в комісії, невеликий штат (частина співробітників і досі проходить стажування в Нацкомфінпослуг, то ж вони ще не призначені на посади) призвела до появи тих, хто вирішив нагріти на цій ситуації руки.

Одразу після подачі документів в комісію кредитним спілкам почали надходити "листи щастя" від консалтингової компанії "Центр підтримки і розвитку бізнесу" та інших посередників. За суму в 30-40 тис грн працівники фірми надавали 90% гарантію в отриманні необхідних ліцензій.

Для великих спілок, які мають багатомільйонні оберти, це може бути прийнятним. Але для дрібних "класичних" кредитних спілок, які кредитують найбільш незаможні верстви населення, вказана сума "гонорару" є відчутною. Тому вони продовжують самостійно готувати документи для отримання ліцензій.

Подібна практика посередництва була започаткована ще під час керівництва Нацкомфінпослуг Василем Волгою. Але тоді асоціаціям кредитних спілок вдалось знайти компроміс з керівництвом регулятора. Суть його була наступною: КС, які не мають нарікань зі сторони Держфінпослуг, повинні отримувати ліцензію за прозорими правилами.

Проте, якщо КС хоче отримати ліцензію швидше чи мала заходи впливу за останні роки, вона може, хоча і не зобов’язана, скористатись послугами таких фірм.

|

Говорити, що нинішні посередники пов’язані з Нацкомфінпослуг, не можна. Кожна з таких фірм наголошує, що серед її працівників є лише колишні працівники комісії.

Проте слід згадати скандал двохмісячної давнини, коли СБУ і прокуратура Києва розкрили діяльність організованого злочинного угруповування, до складу якої входили посадові особи Держфінпослуг. Одна із затриманих Наталя Зубова була начальником відділу ведення реєстру фінустанов ліквідованої комісії. Як і багато інших співробітників Держфінпослуг, вона проходила стажування в Нацкомфінпослуг.

Іншим затриманим став Ігор Приянчук, який за часів Василя Волги займався створенням державної страхової компанії. Згодом, швидше за все, він зайнявся консалтингом. Хабар, згідно з протоколом виїмки, пропонувався за отримання позитивного рішення щодо вдачі ліцензії чотирьом фінансовим установам.

7 ліцензій за рік

Повертаючись до процесу ліцензування кредитних союзів, слід привести статистику. З 49 пакетів документів, що подані в департамент нагляду за кредитними спілками з травня по липень 2012, позитивне рішення було прийняте лише в 10 випадках. 27 заяв залишено без розгляду.

В якості прикладу наведемо статистику за кілька останніх років. Протягом 2010 року Держфінпослуг видала кредитним спілкам 87 ліцензій одного виду (на здійснення діяльності по залученню внесків (вкладів) членів кредитних спілок на депозитні рахунки) та 30 ліцензій іншого (на здійснення діяльності з надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки).

У 2011, відповідно, - 73 та 22. В цілому ж за 2012 рік комісія видала 7 ліцензій КС. І це при тому, що ліцензії потребують 162 КС, тобто чверть ринку.

Більшість з поданих документів повертаються комісією заявникам за "формальними принципами", більшість з яких не суттєва, та не впливає на фінансовий стан установ.

Слід визнати важливу річ. Бажання Нацкомфінпослуг точно виконувати всі норми продиктовано нормативною базою, що дісталась у спадок від Держфінпослуг. Пакет документів на отримання ліцензії громіздкий, а вимоги не є вичерпними. Це створює поле для різночитань.

Минулого року КС разом з регулятором вдалось розробити нові вимоги до Ліцензійнх умов, які знімали багато спірних питань. Але після ліквідації Держфінпослуг процес доводиться починати заново.

"До кінця року комісія планує переглянути 8-9 нормативних актів, які є морально застарілими. Проте без посилення контролю з боку регулятора ринок розвиватись не зможе. Нинішня система звітності призводить до того, що дехто її просто малює, звітність треба робити більш оперативною. Відсутні реєстри вкладників, що унеможливлює пошук кредитівок-шахраїв. І як наслідок, існує велика кількість псевдо-кредитних спілок, що кидають тінь на нормальні установи", - підкреслив Олег Швець, директор департаменту нагляду за діяльністю КС Нацкомфінпослуг.

|

| Фото a-kryvenko.blogspot.com |

Слід також зазначити, що 25 липня на своєму сайті нова комісія оприлюднила проект змін до Ліцензійних умов, який частково спростить життя КС. Зокрема, одна з його норм передбачає, що комісія зобов’язана вказувати повний і вичерпний перелік причин для прийняття рішення про відмову чи залишення без розгляду.

Це унеможливить практику, коли після повторної подачі документів з вправленими помилками фінустанові знову відмовляють або лишають її документи без розгляду. Але чи набудуть ці зміни чинності, і коли це станеться – покаже час.

"Якщо нічого не робити, то й сварити нема за що"

Запровадивши фактичний мораторій на ліцензії, Нацкомфінпослуг ризикує випустити джина з пляшки. Адже законодавство дозволяє кредитним спілкам працювати і без ліцензії. Кредитна спілка немає права залучати без ліцензії депозити, проте вона абсолютно правомірно може отримувати від своїх членів додаткові пайові внески та за рахунок цих внесків надавати кредити.

З одного боку, така ситуація суттєво обмежить доступ КС до фінансових ресурсів (нагадаємо, КС можуть залучати кошти лише в населення та брати кредити в інших фінустановах, доступу до рефінансування НБУ вони не мають). З іншого боку, така ситуація може повернутись проти самих же членів спілки, адже вони втрачають правовий захист своїх коштів.

Особливість додаткових пайових внесків у тому, що на них може бути нарахований дохід (у вигляді відсотків). Вони є зворотними, а отримані від членів додаткові пайові внески можна спрямовувати на надання кредитів. Проте, згідно законодавства, додаткові пайові внески залучаються на бездоговірній основі, а повертаються лише за умови дотримання кредитною спілкою нормативу достатності капіталу.

|

| Фото poltava.pl.ua |

Якщо кредитна спілка має ліцензію, залучений нею внесок (вклад) на депозитних рахунок значно більше захищає члени інтересів кредитної спілки, ніж внесений додатковий пайовий внесок. Адже депозити залучаються на підставі договору, у якому вказуються строк повернення коштів, розмір процентної ставки, порядок нарахування процентів, порядок повернення внесених коштів, обов’язки кредитної спілки.

Складення договорів при внесенні додаткових пайових внесків є незаконним. Тому розмір нарахований відсотків на них, порядок їх повернення цілком і повністю залежать від фінансової ситуації в кредитній спілці та рішень її керівників.

Ринок кредитних спілок не раз стикався з ситуацією, коли керівники спілки фактично довели її до банкрутства, залишивши членам спілки мільйонні збитки. Але у випадку, коли КС не має ліцензії, то апелювати просто не буде до кого. Отже, позиція Нацкомфінпослуг виглядає так: "Якщо нічого не робити, то й сварити нема за що".

Формально, це дійсно так. Саме до Нацфінпослуг претензій не буде. Але така позиція вже створила небезпечні передумови для зловживань з грошима населення. І хтось має понести за це відповідальність.

Немає швидкозшивача

Інші сектори ринку небанківських послуг потерпають від роботи Нацкомфінпослуг не менше.

Зокрема, одна новостворена фінансова компанія більше трьох місяців просила внести інформацію про неї в державний реєстр. Комісія не відмовила і не погоджувала, а розпочала тяганину. Це призвело до подання позову до суду та скарги в Генпрокуратуру та профільний комітет ВР з проханням припинити свавілля регулятора.

"Комісія близько двох місяців розглядала наш пакет документів для внесення компанії в реєстр, пропустивши строки. А потім залишила без розгляду документи. Серед підстав – відсутність швидкозшивача, інформації про орган видачі свідоцтва про держреєстрацію (згідно законодавству в виписці З Єдиного держреєстру відсутня навіть така графа). Ще одна підстава для залишення документів без розгляду – не відповідність місцезнаходження компанії. Різниця між даними в електронній картці та документах у відсутності слова "вулиця"", - повідомив директор СК "Омега" Ярослав Контуш.

А при спробі компанії повторно подати документи виявилось, що заповнити відповідну картку на сайті комісії неможливо, оскільки там міститься інформація про те, що компанія вже подала документи. Через місяць опція подачі картки стала зовсім недоступна.

І справа навіть не в тому, що комісія пропускає строк розгляду документів, та залишає їх без розгляду по формальним причинам. Більше учасників ринку непокоїть закритість роботи органу.

|

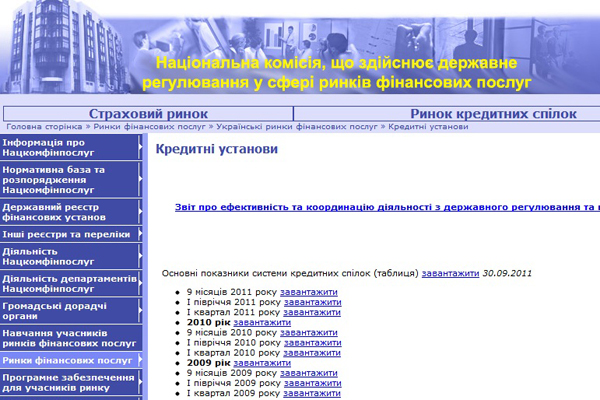

| Остання доступна інформація щодо кредитних спілок на сайті Нацфінпослуг |

Сайт Нацкомфінпослуг до цих пір не створено - замість нього адаптовано сайт колишньої Держфінпослуг. На ньому безліч контактних телефонів, але майже за жодним з них не беруть слухавку. З десятку викликів нам пощастило почути "Алло, Нацфінпослуг" лише один раз. Але, за словами фінкомпаній, отримати інформацію телефоном неможливо. Працівникам Нацфінпослуг заборонено контактувати з учасниками ринку. Такий наказ видав ще Василь Волга під гаслом боротьби з корупцією. Документи на отримання ліцензії чи іншу реєстраційну дію компанії залишать у спеціальному вікні на першому поверсі комісії або висилають поштою.

Комісія приймає населення. Але представники компаній не мають можливості проконсультуватись чи надати додаткові матеріали.

"Нацкомфінпослуг - єдиний державний орган, що не приймає представників юридичних осіб. Компанії ставлять в такі умови, що їм приходиться чекати рішенні від Нацкомфінпослуг чи звертатись до фірм-посередників",— пояснила Олена Стрелец, директор юридичної компанії "Стайлінг".

Найприкріше те, що за даним джерела ЕП, проведена Генпрокураторою перевірка виявила, що строки розгляду документів дійсно порушуються. Але винних - немає. Бо Комісія знаходиться в стадії формування.

Як "динамлять" страховиків

Потерпають від процедур комісії і страховики. Вже більше року діє постанова Кабміну, що зобов’язує реєструвати всі договори перестрахування. Затягування розгляду документів та відмова в реєстрації неодноразово призводило до проблем з оплатою перестрахових договорів.

Відсутність реєстрації договору не дозволяє страховій компанії отримати у НБУ дозвіл на купівлю валюти і оплату договору. А для її контрагента відсутність оплати означає, звісно ж, недійсність договору.

Незважаючи на всі спроби страховиків внести зміни в постанову і зняти обов’язок реєстрації перестрахових договорів з іноземними партнерами, зміни ще не внесені.

"Відмови у реєстрації договорів перестрахування близькі до формальних. Але як правило, відмови отримують ті компанії, які рідко реєструють договори, ті ж хто уже кілька разів пройшов процедуру – роблять це швидше. Ми шукаємо компроміс і знайшли порозуміння з комісією в частині збільшення суми договору, що підлягає реєстрації, з 150 тис грн до 1 млн грн, а строк реєстрації - з 15 днів до 90 днів. Це зніме проблему цейтноту для страховиків", - повідомила президент Ліги страхових організацій України Наталя Гудима.

|

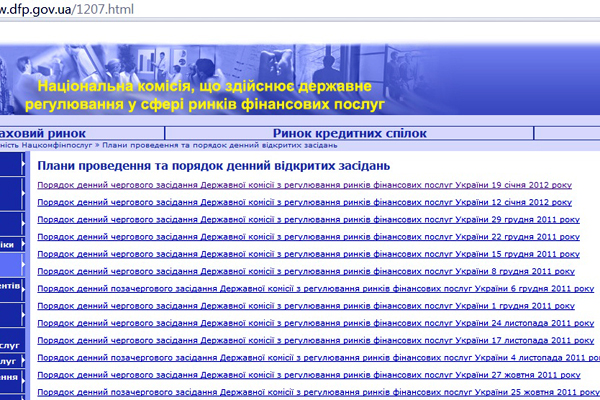

| Останнє відкрите засідання на сайті Нацфінпослуг датоване січнем 2012 |

Комісія знайшла ще один спосіб водити страховиків по колу. Закон "Про фінансові послуги та державне регулювання ринків фінансових послуг" зобов’язує акціонера при придбанні частки СК погоджувати цю операцію з комісією. Тільки от підзаконного нормативного акту, який би регулював порядок отримання згоди комісії, не існує. Незважаючи на це, комісія наполягає на погодженні. Навіть більше - відмовляє в придбанні страховика.

"Однією з причин відмови стало те, що новий акціонер-нерезидент не надав довідку про відсутність судимості. З юридичної точки зору, жодних вимог комісії немає, а значить і відмовити не можна. Але такий факт має місце", - коментує голова правління однієї страхової компанії.

Можливо, Нацкомфінпослуг дійсно хоче змінити усталений порядок і спростити дозвільні процедури для підконтрольних учасників ринку. Проте проекти змін до нормативних актів досі не з’явились, а "чорний ринок" ліцензій процвітає. Коштують вони 3-5 тис дол.

Коли комісія повністю сформує штат працівників і чи зніме це спірні питання учасників ринку, покаже час.