Создает ли развитие рынка криптоактивов риски для банковского сектора

У відповідь на суттєве скорочення економічної активності в 2020 році через пандемію COVID-19 провідні західні економіки вдалися до масштабних програм фіскальної та монетарної підтримки економік.

Наприклад з цією метою лише в США у 2021 році було виділено 1,9 трлн дол. (8% ВВП). Це надало суттєвого імпульсу для розвитку як традиційних фінансових ринків, так і ринків альтернативних інвестицій, зокрема криптовалют.

Тривале підтримання ультра-низьких процентних ставок активувало процес пошуку дохідності.

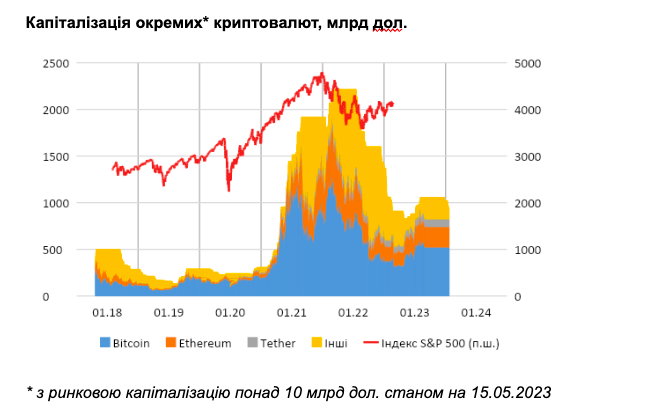

Також прикметно, що саме на тлі розгортання антикризових заходів у відповідь на ковідну кризу посилилась кореляція між ринком традиційних фондових активів та криптоактивів. Це підтвердило, що глобальні монетарні умови почали істотніше впливати на поведінку обох ринків.

Станом на кінець 2021 року загальна капіталізація ринку криптовалют сягнула 2,5-3 трлн дол. (що приблизно дорівнює номінальному ВВП таких країн як Франція, Великобританія або Індія), а середній обсяг щоденних транзакцій перевищував 100 млрд дол.

Однак надалі, після стрімкого охолодження ринку, що переросло у справжню криптозиму, ринок до середини 2022 року зменшився втричі – до "лише" 1 трлн дол.

Водночас, як і під час золотих лихоманок минулого, коли надійним способом збагачення був не пошук самого золота, а продаж необхідних для цього товарів (кирки, лопати, одяг, взуття тощо), обсяг потенційних доходів (комісійні, довірче управління, обслуговування пов’язаних рахунків, аналітика, цільові фонди тощо) на ринку криптовалют і досі вимірюється десятками мільярдів доларів.

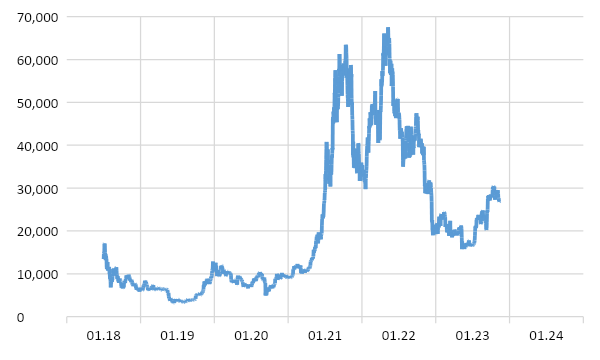

Одним із ключових ризиків для потенційних інвесторів в криптовалюти залишається надзвичайно висока волатильність таких активів.

Наприклад, ціна біткоїна, на який припадає близько половини загальної капіталізації ринку, з середини 2020 року до середини 2022 року встигла як зрости в шість разів, так і знецінитися більш ніж втричі.

За таких умов банки продовжать уникати прямих інвестицій в такі активи навіть за потенційної легалізації криптовалют. Волатильність цін на криптовалюти також є ключовим фактором вкрай скептичного ставлення регуляторів до можливостей банків підтримувати прямі експозиції щодо криптоактивів.

Водночас західні банки вже зараз пов’язані з ринком криптовалют через кілька каналів:

1) Пропонують своїм клієнтам доступ до цього сегменту в різноманітних формах:

- через дочірні компанії (Marcus: by Goldman Sachs);

- цільові фонди та ETF (Bank of America);

- похідні цінні папери (JPMorgan Chase).

2) Надають кредити або безпосередньо інвестують в компанії, що працюють на ринках криптоактивів.

3) Ведуть рахунки чи залучають фондування від компаній, що функціонують на цих ринках (криптобіржі, IT рішення, аналітичні послуги та консалтинг тощо).

Поява каналів непрямих експозицій до волатильного ринку по-суті призвела до розмивання меж між ним та традиційними сегментами ринку капіталів. Перетоки капіталів між ними, очевидно, ставатимуть більш істотним фактором посилення їхньої кореляції. Це створює якісно нову проблему.

Криптоактиви втрачатимуть перевагу так званих некорельованих активів в розумінні портфельного підходу до управління інвестиціями. Натомість вони стануть більш чутливими до монетарних умов.

Ринок криптовалют та серія нещодавніх банкрутств у США

Упродовж 2021-2022 років жоден з понад 4000 американських банків не був примусово виведений з ринку. Водночас в 2023 ситуація різко змінилася.

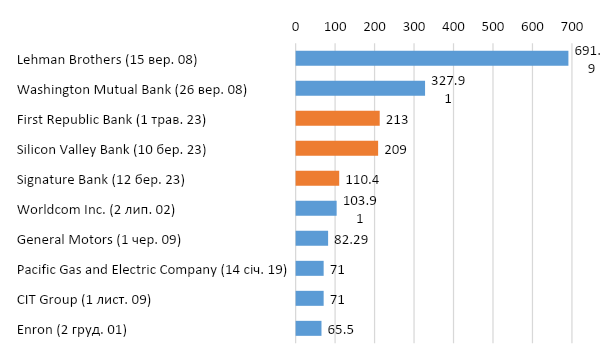

Упродовж березня-травня 2023 року відбулося друге з трьох найбільших банкрутств банків в історії Сполучених Штатів, а загальний обсяг їхніх активів в реальному вимірі вже перевищив аналогічний показник 2008 року (початок глобальної фінансової кризи).

Тригером цих подій стало банкрутство невеликого за американськими мірками Silvergate Bank (11,4 млрд дол. активів, 153-й банк за розміром активів в системі станом на кінець 2022 року).

Цей банк був одним із двох ключових банків для крипто індустрії в США (інший – Signature Bank). Банк надавав традиційні фінансові послуги (в т.ч. кредити) для цієї галузі з 2013 року, а збанкрутіла в листопаді 2022 року крипто біржа FTX була найбільшим клієнтом банку.

Після банкрутства FTX обсяг депозитів клієнтів "пов’язаних з цифровими активами" скоротився на 68% (до 3,8 млрд дол.).

Щоб покрити відтік коштів банк був змушений продати боргові цінні папери на 5,8 млрд дол. В умовах загального зростання ставок через цикл ужорсточення монетарної політики ФРС, це призвело до збитковості таких операцій для банку. Як наслідок чистий збиток за IV квартал 2022 року склав 1 млрд дол.

Публікація звітності за рік призвела до посилення негативних очікувань та подальшого відтоку коштів на початку 2023 року. Менеджмент спробував покрити потребу в ліквідності через міжбанківський кредит на 4,3 млрд дол., але подальший відплив коштів був таким, що акціонери вирішили припинити функціонування банку та розпочати процес добровільної ліквідації на початку березня 2023 року.

Банкрутсво Signature Bank співпало у часі з оголошенням Silicon Valley Bank про потребу в збільшенні капіталу через додаткову емісію акцій. Silicon Valley опинився в такому становищі не випадково.

Банк надавав банківські послуги майже половині компаній-стартапів в США та 2500 компанії що займаються венчурними інвестиціями. Як наслідок за два роки пандемії депозитна база банку зросла в три рази – до 200 млрд дол., а вкладення в інвестиційні цінні папери зросли майже в п'ять разів – до 128 млрд дол.

Зіткнувшись із відтоком депозитів наприкінці 2022 – початку 2023 року, банк також був змушений продати цінні папери на 21 млрд дол., зазнавши збитків в розмірі 1,8 млрд дол.

Загальний ефект від переоцінки цінних паперів в портфелі банку через зростання ставок станом на кінець року оцінювався в понад 17 млрд дол., а запити на зняття коштів в останній тиждень функціонування банку сягнули 42 млрд дол.

Signature Bank, а згодом і First Republic Bank стали класичними прикладами ефекту зараження. Усім трьом банкам була притаманна концентрація великих депозитів (в сумі понад 250 тис. дол., що є гарантованою сумою в США), що коливалась від 68% (First Republic) до 94% (Silicon Valley).

До того ж Signature та First Republic мали значну частку кредитів в комерційну нерухомість, що втрачали вартість через зростання ставок та зниження попиту на оренду офісних приміщень внаслідок пандемії.

Підсумовуючи ці події, можна виокремити такі основні причини серії банкрутств банків у США (у спадному порядку):

1. Проблема бізнес-моделей – активне нарощення концентрованого фондування в період пандемії супроводжувалося вкрай низькою диверсифікацією активів (банки переважно інвестували в "безризикові" облігації уряду або надавали кредити забудовникам комерційної нерухомості);

2. Матеріалізація відсоткового ризику – звуження традиційних кредитних ринків та орієнтація на низькодохідні боргові інструменти уряду продемонструвала вкрай високу чутливість до розвороту монетарної політики.

Будь-який стрес для поточної ліквідності супроводжувався потребою продажу активів, ринкові ціни на які різко впали під впливом зростання ставок на ринку. Банки змушені були вдаватися до визнання суттєвих фінансових втрат, не маючи можливості утримувати цінні папери до моменту погашення;

3. Послаблення мікро- та макропруденційних вимог в США – політично вмотивоване послаблення фінансового регулювання розмило стандарти Базель ІІІ. У межах дискурсу про пожвавлення економічної активності та заохочення до фінансових інновацій вимоги до капіталу, оцінки кредитних ризиків та стрес тестування для банків з розміром активів 100-250 млрд дол. були послабленні ще в 2018 році.

ФРС за підсумками перегляду ситуації щодо нагляду за Silicon Valley Bank розглядає можливість ужорсточення таких вимог, фактично повертаючись до регуляторного периметру до 2018 року.

4. Залежність від концентрованого фондування з певних сегментів ринку, в т.ч. ринку криптовалют (Silvergate Bank), стартапів або венчурних інвесторів (Silicon Valley Bank) та заможних клієнтів фізичних осіб (Signature та First Republic).

Отже, на підґрунті розвороту монетарної політики американський банківський сектор виявився вкрай вразливим до шоку ліквідності. А розмивання регуляторних вимог позначилось на наглядовій сліпоті до ризику бізнес-моделей цілої групи банків.

Наразі шок вгамовується. Стійкіший стан великих банків, які були краще регульовані, та значний обсяг вливань ліквідності з боку ФРС обмежили розростання кризи в системну.

Утім, питання ефективного нагляду, адаптивності бізнес-моделей та зміни в монетарному ландшафті засвідчили, наскільки важливим є цілісний підхід регуляторів до забезпечення фінансової стабільності.

Ринок віртуальних активів в Україні

Упродовж останніх років Україна посідає чільне місце в рейтингах поширеності криптовалют. За оцінками сінгапурського сервісу приймання платежів в криптовалютах TripleA близько 6,5 мільйонів українців володіють криптовалютами.

Це поруч із популярністю електротранспорту та поширеністю токенізованих платежів підтверджує відкритість українців до інновацій.

Місце України в глобальному індексі* поширеності криптовалют |

|

|

2020 |

1 |

|

2021 |

4 |

|

2022 |

3 |

Джерело: Chainanalysis, The Global Crypto Adoption Index

* Індекс складається з п’яти субіндексів, що зважуються з урахуванням ВВП на особу за паритетом купівельної спроможності. Як наслідок, країни з нижчим ВВП на особу за ПКС, за інших рівних умов, отримують вищі значення субіндексів.

З іншого боку, у низці досліджень зауважується, що традиційні проблеми у сфері захисту прав власності, обмеження на потоки капіталів та висока і волатильна інфляція спонукають економічних агентів до володіння більшим обсягом криптоактивів порівняно з тим, який можна вважати умовно оптимальним (з міркувань ризику володіння ними та рівнем доходів).

Водночас нещодавнє опитування про причини купівлі українцями криптовалют вказують на те, що лише третина мотивів — інвестиційні (захист від інфляції, диверсифікація ризиків, довгострокова інвестиція), тоді як основним мотивом були бажання спробувати щось нове (46,5% відповідей).

Вплив ринку криптовалют на банківську систему України є обмеженим

Незважаючи на наявність профільного закону "Про віртуальні активи", правовий статус криптовалют в Україні залишається невизначеним, адже закон поки не набув чинності.

Спочатку законодавцям необхідно внести зміни до Податкового кодексу України в частині особливостей оподаткування операцій з віртуальними активами. До того ж ухвалення Європарламентом закону про легалізацію та регулювання криптоактивів (MiCA – Markets in Crypto-Assets) згенерує потребу імплементації частини положень МіСА до українського законодавства та відповідно подальшого відтермінування початку його дії.

Як наслідок, в Україні всі криптобіржі продовжують працювати через фінансові компанії, а юридичні особи-резиденти – не можуть легально володіти криптовалютами.

Хоча в Україні є банки, які планували запуск карток з прив’язкою до криптовалют (monobank) або вже запустили відповідний продукт (Weld від Unex Bank), регулятор продовжує займати обережну позицію в питанні збільшення пов’язаності банків з ринком віртуальних активів, враховуючи ризики.

Зокрема, НБУ, який, згідно із законом, повинен стати регулятором на ринку забезпечених валютними цінностями віртуальних активів, хоча і запустив регуляторну платформу ("пісочницю") для тестування інноваційних продуктів, послуг, технологій та інструментів, але не погодив випуск біткоїн-карток для операцій із криптовалютою для monobank.

Водночас перша в Україні банківська картка "для розрахунків криптовалютою" (Weld від Unex Bank) базується на класичній гривневій банківській картці, а всі транзакції на території України відбуваються у гривні.

Операції із обміну криптовалют на фіатні гроші здійснюються через литовську Weld Exchange, кошти в USD/EUR через SWIFT-переказ заводять в Україну та обмінюють на гривню за офіційним курсом НБУ. У підсумку ці кошти закривають овердрафт (відкритий банком) за операцією.

Такий механізм не створює додаткових ризиків в порівнянні з вже існуючими на ринку продуктами та фактично має лише опосередкований ризик щодо функціонування криптовалютної біржі.

Загалом НБУ дотримується консервативного підходу до криптоактивів. Війна та відповідне посилення запиту на виведення капіталів зайвий раз вказують на те, наскільки більшим міг би бути тиск на валютний ринок та резерви, якби в Україні "вислизування" фіатної гривні в крипту було б простим.

Проте найбільш важливим уроком "криптозими" є те, що послаблення банківського регулювання заради "світлої мети" не гарантує позитивного результату. А втрата навиків працювати в умовах розвороту монетарної політики за підсумком стає викликом як для наглядових органів, так і для фінансових установ.

Співавтор: Олександр Чопа, експерт Секретаріату Ради НБУ