Начало мирового кризиса? Что стоит за обвалом рынков акций, валюты и нефти

Спалах коронавірусу став першим "чорним лебедем" для світової економіки. Спочатку Китай, а згодом і весь світ відчули скорочення ВВП, зниження ділової активності, падіння туризму та проблеми з фінансами.

Осередком вірусу у західному світі стала Італія. Уряду довелося піти на радикальні кроки для недопущення поширення COVID-19.

На початку березня прилетів другий "чорний лебідь", який відправив світові ринки у глибокий нокдаун. 6 березня найбільший нафтовий картель на чолі із Саудівською Аравією не зміг домовитися з Росією про зниження обсягів видобутку нафти на тлі скорочення попиту.

Після невтішних результатів зустрічі ціни на нафту обвалилися, а разом з ними — і фондові ринки.

Чому Росія відмовилася від нафтової угоди? На яких позначках зупиниться падіння ринків? Чи дісталися негаразди у світі до України? Хто і як боротиметься з наслідками кризи?

У̶х̶а̶н̶с̶ь̶к̶и̶й̶ Італійський коронавірус

Світові ринки відреагували на поширення коронавірусу за межами Китаю ще в лютому.

З 24 по 28 лютого американські індекси показали найбільше падіння з часів фінансової кризи 2008 року. 27 лютого став найгіршим днем для цих індексів з лютого 2018 року. Європейські фондові ринки тільки за 28 лютого впали на 4-5%.

Італія стала осередком інфекції у Європі. Далі вірус поширився всіма країнами цієї частини світу. Експерти і Всесвітня організація охорони здоров'я заговорили про загрозу пандемії коронавірусу COVID-19.

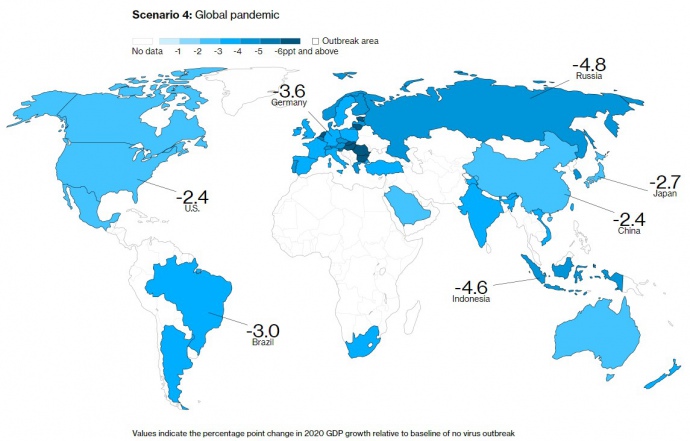

Bloomberg спробував спрогнозувати можливі наслідки для світової економіки.

Він змоделював чотири варіанти розвитку подій, згідно з якими світова економіка у 2020 році може втратити 3% ВВП або 2,7 трлн дол. Ці цифри еквівалентні ВВП Великобританії або майже двом ВВП Росії.

У найгіршому з чотирьох варіантів прогнозу експерти агентства прогнозують рецесію у США, єврозоні, Японії та уповільнене зростання в Китаї. Прогноз має значний ступінь невизначеності, визнають експерти, але вказують, що поточна траєкторія економіки Китаю виводить її на зростання лише на 1,2% за підсумками першого кварталу 2020 року.

У ніч на 8 березня прем'єр-міністр Італії Джузеппе Конте "закрив на карантин" 16 млн осіб або 25% населення Італії. За словами Конте, ужиті заходи покликані обмежити поширення коронавірусу в Європі.

З 8 березня по 3 квітня на в'їзд і виїзд будуть закриті регіон Ломбардія із столицею в Мілані та ще 14 провінцій.

"Ми ще пошкодуємо". Чому ціни на нафту впали на третину

Протягом останніх трьох років світовими цінами на нафту керував альянс Росії та ОПЕК на чолі із Саудівською Аравією. Поширення коронавірусу і зниження попиту на нафту призвели до падіння цін на "чорне золото". 1 січня барель нафти марки Brent коштував 66 дол, а 1 березня — трохи більше 50 дол.

Наприкінці минулого тижня країни-експортери зібралися разом, щоб стримати це зниження. На зустрічі ОПЕК+ Саудівська Аравія запропонувала скоротити видобуток на 1,5 млн бар на добу, 500 тис бар з яких припадало б на РФ.

Пропозиція саудитів виглядала логічно: за оцінками Goldman Sachs та IHS Markit, через епідемію світовий попит на нафту в першому півріччі 2020 року впаде в середньому на 2 млн бар на добу.

Однак Росія шокувала планету, відмовившись від угоди. Домовитися не вдалося навіть про продовження чинної угоди про скорочення видобутку на 2,1 млн бар до рівня кінця 2016 року, коли ОПЕК і РФ вирішили підтримати ціни на нафту.

Таким чином, з 1 квітня учасники ОПЕК+ вільні від зобов'язань і можуть підвищувати видобуток нафти на власний розсуд. Міністри країн ОПЕК і західні аналітики після завершення зустрічі не приховували розчарування.

"Ми ще пошкодуємо про сьогоднішній день", — заявив саудівський міністр енергетики Абдулазіз бін Салман.

"Такий несподіваний розвиток подій лежить набагато нижче нашого песимістичного сценарію, він створить одну з найважчих цінових криз в історії ринку нафти", — сказав аналітик Rystar Energy Бьорнар Тонхауген.

Зрив нового скорочення видобутку може спричинити падіння цін на нафту нижче 40 дол, вважає аналітик DNS Markerts Хельге Андре Мартінсен.

Опитані виданням The Bell російські аналітики, економісти та учасники ринку теж не бачать раціональних економічних причин виходу Росії з угоди з ОПЕК. "Я в легкому шоці", — зізнався співвласник нафтової компанії "Лукойл" Леонід Федун.

За його словами, розпад альянсу буде коштувати Росії 100-150 млн дол на день з урахуванням неминучого падіння цін на нафту з 60 дол до 40 дол за бар.

Озвучені "40 дол за бар" виявилися оптимістичним прогнозом. 9 березня ф'ючерси на нафту на азіатських ринках обвалилися більш ніж на 31%. Вартість нафти марки Brent впала до 31,02 дол за бар з подальшою корекцією до 37,2 дол.

"Зараз ми їм покажемо!". Навіщо друг Путіна "вистрілив собі в ногу"

Головним лобістом розриву угоди з ОПЕК став голова "Роснєфті" Ігор Сєчін. Ще в лютому 2019 року в листі до президента РФ Володимира Путіна він називав ОПЕК+ "загрозою розвитку російської промисловості".

На його думку, обмеження видобутку іншими країнами відкриває дорогу для збільшення частки світового ринку США, а збереження відносно високих цін підтримує американських виробників сланцевої нафти.

"Ось зараз ми їм (американцям. — ред.) покажемо!" — передає слова Сєчіна на зустрічі Путіна з нафтовиками співрозмовник The Bell.

На думку голови "Роснєфті", США за поточної ціни "активно вкладають у свою сланцеву нафту, але її видобуток за ціни нижче 40 дол недоцільний".

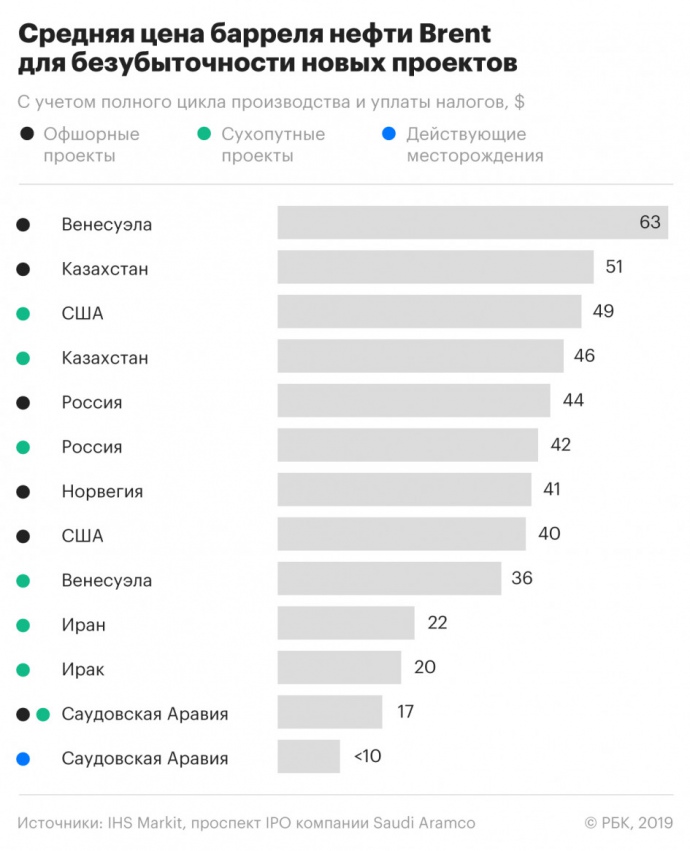

За даними компанії IHS Markit, так звана беззбиткова ціна саудівської нафти (breakeven costs), тобто та, за якої видобуток допустимо рентабельний, разом з кувейтською нафтою найнижча у світі — близько 17 дол за бар.

В Іраку собівартість 20 дол, в Ірані — 22 дол, у Венесуелі (проєкти на суші) — 36 дол, у Великобританії (Північне море) — трохи менше 40 дол, у США (Мексиканська затока) — 40 дол.

За розрахунками, беззбиткова ціна нафти для нових проєктів в Росії така: на суші — 42 дол, на морі — 44 дол.

Оцінка IHS Markit близька до оцінки російського уряду, але трохи завищена, розповіло РБК джерело в уряді РФ.

За його даними, найдорожчі нові родовища розташовані в Арктиці і на Далекому Сході. З урахуванням пільг собівартість їх розробки оцінюється 50-55 дол за бар.

Дорожчий, ніж в Росії, видобуток нафти в Казахстані (46 дол та 51 дол на суші та на морі відповідно), на суші у США (49 дол), в Азербайджані, Індії та Китаї (55-60 дол).

Наступного дня після провальної зустрічі ОПЕК+ з'ясувалося, як Саудівська Аравія буде відповідати на кризу. Країна знижує ціни на свою нафту до мінімуму за 20 років та активно нарощує видобуток, пише Bloomberg.

Як стало відомо, країна не бачить сенсу проводити нову серію переговорів ОПЕК+ у травні-червні і збільшить видобуток на 26% з поточних 9,7 млн бар до рекордних 12,3 млн бар на день. Головна мета — витіснити із світових експортних ринків Росію. Аналітики називають це початком масштабної цінової війни.

Аналітик IHS Markit Роджер Діван в розмові з Bloomberg припустив, що нафта може опуститися до мінімуму за останні 20 років. 20-річний мінімум був зафіксований у 2001 році — 17,5 дол за бар.

Краще б 9 березня був вихідним у всьому світі

Події на ринку нафти позначилися на вартості акцій компаній. Торги на Нью-Йоркській біржі в США відкрилися обвалом: індекс S&P 500 в перші хвилини торгів упав на 6,9%, Dow Jones — на 7%.

Через різке падіння торги були припинені на 15 хвилин. Правило про призупинення торгів після падіння на 7% застосували вперше з часів фінансової кризи 2008-2009 років.

Пауза в торгах дозволила трейдерам перевести подих. За підсумками торгового дня в США американський промисловий індекс Dow Jones знизився на 2 013,76 пункту або 7,79%. Це його найбільше скорочення за день з жовтня 2008 року.

Індекс S&P 500, який охоплює 500 найбільших компаній США, втратив 225,81 пункту або 7,6%. Індекс електронної біржі Nasdaq знизився на 624,94 пункту або 7,92%. Для S&P 500 і Nasdaq це найгірший результат з грудня 2008 року.

Нафтогазові і фінансові корпорації увійшли в число компаній, акції яких впали найбільше.

Європейські індекси також відреагували провалом: падіння британського FTSE 100 доходило до 8,8%, європейського Stoxx 600 — до 7%. Це були найгірші торги на біржі з часів глобальної фінансової кризи 2008 року, пише The Guardian.

Німецький DAX втратив 8%. Фондовий індекс Італії впав ще більше — на 12%.

10 березня ситуація нормалізувалася: Stoxx 600 додав 2,7%, інші індекси теж поволі зростають.

Інвестори масово тікають в захисні активи. Прибутковість усіх випусків американських державних облігацій вперше в історії впала нижче 1%. Ієна зміцнилася до долара на 3%.

Перший дефолт

7 березня Ліван оголосив дефолт. Рішення відкласти погашення євробондів на 1,2 млрд дол, термін якого настає 9 березня, оголосив прем'єр-міністр країни Хасан Діаб.

Він сказав, що це перший випадок в історії країни з часів здобуття незалежності в 1943 році. За його словами, Ліван — країна з одним з найвищих боргових навантажень — 170% ВВП.

За даними ЗМІ, економіка країни перебуває у важкій кризі з жовтня 2019 року. За цей час ліванський фунт обвалився на 40%.

Як вважає ліванський експерт Шарбель Кардахе, дефолт виглядає виправданим на тлі кризи: виплативши таку велику суму, країна позбулася б коштів на імпорт продуктів харчування та ліків.

Як відреагувала Україна

Перші наслідки кризи вже в Україні. Через поширення коронавірусу та обвал цін на нафту різко знизилася вартість ВВП-варантів і єврооблігацій України.

За 9 березня ВВП-варанти подешевшали на 9,2%, а прибутковість євробондів виросла на 1-1,1 процентного пункту. За підсумками понеділка ВВП-варанти коштували близько 81,8% від номінальної вартості, хоча ще два тижні тому за них давали 107,5% номіналу.

З моменту останнього локального максимуму, досягнутого 2,5 тижні тому, ставки єврооблігацій України підскочили в середньому на 2,6 п. п. Єврооблігації з погашенням у 2020 році тепер котируються за ставкою 4,9% річних, а "найдовші" папери з погашенням у 2032 році — 8,3%.

Українці відреагували на паніку традиційно: побігли купувати долари. Котирування долара зросли і на міжбанку, і на готівковому ринку. Національний банк заявив про готовність "гасити пожежу" і продав 250 млн дол.

Що далі

Про "перегрівання" світової економіки експерти говорять давно. Акції компаній у США і меншою мірою інших країн інтенсивно росли попри численні ризики. У 2019 році S&P 500 додав 28,9%, Dow Jones — 22,3%, NASDAQ Composite — 35,2%.

Поки що зниження індексів на фондових ринках можна охарактеризувати як "ведмежий" тренд і "здуття бульбашок". Справжня фінансова криза спалахне тоді, коли корпорації та уряди почнуть масово оголошувати дефолти за виплатами, бізнеси будуть закриватися, рівень безробіття зростатиме, а споживання знижуватиметься.

Роль "суперменів" візьме на себе монетарна влада. Імовірно, центробанки світу вдаватимуться до традиційних інструментів: зниження ставок рефінансування та кількісного пом'якшення, тобто до "заливання ринків" дешевими грошима.

Економісти Goldman Sachs очікують, що ФРС знизить процентні ставки до рекордно низького рівня 2015 року: на 50 базисних пунктів 17-18 березня і ще раз — 28-29 квітня.

Якщо прогноз справдиться, ставка становитиме 0-0,25%. Таким був її розмір з грудня 2008 року до кінця 2015 року.

Goldman також очікує, що ЄЦБ знизить ставку на 10 базисних пунктів і відновить кількісне пом'якшення, Банк Англії знизить ставку на 50 базисних пунктів, а Банк Канади — на 75 базисних пунктів.

Крім того, ФРС планує різко збільшити вливання ліквідності в банківську систему. Федеральний резервний банк Нью-Йорка, який керує балансом ФРС, з 10 по 12 березня надасть американським банкам до 100 млрд дол додаткових кредитів репо.