Бюджет-2023 вселяє надію. Чому він не відповідає на головний виклик економіки?

Проєкт бюджету на 2023 рік вселяє деякі надії на те, що роботу емісійного клапана буде зупинено. Оприлюднені цифри вказують, що емісія офіційно виключена зі структури фінансування.

Це радісна новина для країни. Частка прямої емісії у фінансуванні дефіциту зберігалась з 1991 року по 1996 рік. Наслідки цього відомі: найвища інфляція серед країн Центрально-Східної Європи, найсильніша інфляційна інерція, найглибший спад ВВП.

Однак, такий страхітливий досвід не сформував стійкий архетип відторгнення емісії від живої тканини макроекономічної політики та в ширшому розумінні – політичних запитів суспільства.

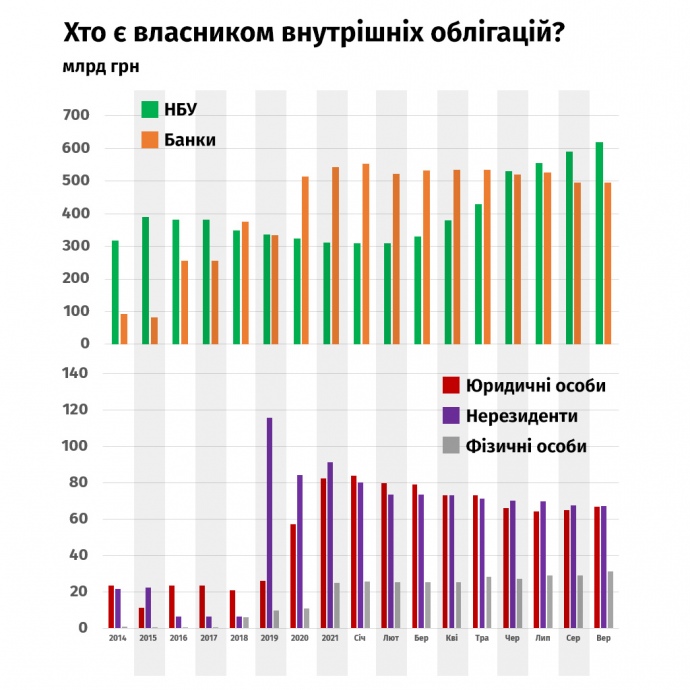

У кризи, що відбувалися до 2015 року втягнення НБУ у квазі-фіскальні операції мало майже хронічний характер, який свідчив про відверту недовіру банківської системи до уряду як до позичальника. Зростання частки ОВДП на балансі НБУ у 2014-2015 роках стало останнім перед повномасштабною війною актом підтримки уряду.

Після цього обсяг держоблігацій у портфелі НБУ почав знижуватись. Паралельно з цим реформи у фінансовому секторі перезапустили ринок ОВДП. Принаймні на графіках почало проглядатись володіння внутрішнім боргом з боку "не банків".

Але з початком повномасштабної війни портфель ОВДП у власності НБУ знову почав зростати – фінансування бюджету стало "штучним киснем" для фіскального сектору.

Що відбувається зараз?

Поточне співвідношення між обсягами ОВДП на балансі НБУ та банків (як мало місце у 2014 році ще до покриття квазі-суверенних розривів у 2015 році) говорить про типовий приклад відсутності макроекономічних передумов розвитку внутрішнього ринку державного боргу.

І хоча з 2016 року обсяги ОВДП на балансі банків суттєво зросли, таке зростання свідчить не стільки про поглиблення ринку державного боргу, скільки про рекапіталізацію відомих банків.

Звичайно, зрештою ринок ожив, що підтвердилося припливом нерезидентів, втім, криза 2020 року змінила ситуацію. У 2020-му вже банки суттєво збільшили інвестиції в ОВДП, що зумовлювалося різким зростанням потреб у фінансуванні несподіваного розширення бюджетного дефіциту внаслідок пандемії.

Однак під час ще більшого шоку для бюджету після початку війни подібного ефекту не спостерігається. Більше того, з тривалістю бойових дій, банки демонструють відверте зниження зацікавленості в інструментах державного боргу.

Приймаючи до уваги зростаюче значення запозичень в іноземній валюті у внутрішніх розміщеннях Міністерства фінансів, можна дійти до очевидного висновку: навряд чи банківська система, яка переповнена короткостроковою ліквідністю, розглядає фінансування дефіциту як інструмент її абсорбування.

І якщо впродовж 2020-2021 року суттєве зростання ОВДП на балансах банків серйозно дебатувалось під кутом зору "витіснення кредитування реального сектора", то події 2022 року продемонстрували, що в умовах карколомного примноження ризиків можна опинитись в ситуації, коли не буде ні кредитування, ні вкладання в ОВДП з боку банків.

При цьому, зростання обсягів держоблігацій на балансі НБУ вже в червні 2022 року перевищило обсяги портфеля ОВДП у банків. Враховуючи оголошені обсяги "планової емісії", до кінця року баланс НБУ в ОВДП перевищить вкладення усіх інших інвесторів разом узятих.

Падіння ринкового попиту на гривневих ОВДП на тлі бодай якогось тліючого збереження попиту на облігації в іноземній валюті є свідченням неадекватності процентних ставок на тлі примноження валютних ризиків.

Яке завдання вирішує збереження низьких ставок та така структура запозичень уряду?

Чи усуває це проблему кредитування? Ні. Чи допомагає це підтримувати ринок і зберігати попит на гривню? Ні. Чи заохочує уряд до оптимізації оподаткування військового часу? Ні. Чи підштовхує до реформ у суспільному секторі з метою оптимізації бюджетних видатків та підвищення ефективності бюджетних установ? Ні.

Можливо, це допомагає знизити вартість обслуговування державного боргу? Теж ні. НБУ купує ОВДП за ставками, прив'язаними до облікової. Акцент на внутрішньому фінансуванні в іноземній валюті не є виграшним з міркувань різниці в ставках дохідності, оскільки закладене в проєкт бюджету зниження курсу робить запозичення в іноземній валюті точно не дешевшими за гривневі.

Натомість строкова структура депозитів деградує на очах. Спорадичні підвищення ставок окремими банками виглядають свідченням схильності до ризиків, оскільки ключові гравці ринку майже не підвищують свої дохідності.

Вже зараз монетарна трансмісія перебуває в анабіозі через повністю неадекватний рівень ставок. А будь-які розмови про те, що ставки по ОВДП відповідають ринковим, тому що зважені депозитні ставки на аналогічному рівні можна розцінити як не більше, ніж спробу знайти, де знаходиться початок, а де кінець змії Уробороса.

Вже зараз ринку катастрофічно бракує інструментів, які могли б гарантувати хоч якесь хеджування ризиків знецінення заощаджень в гривнях. Втеча з гривні посилюється, доларизація активів та непродуктивне споживання дедалі більше виглядає рятівним колом, а втрата валютних резервів ніяк не зменшується.

Починають формуватись ознаки фрагментації грошового ринку: надлишок ліквідності в окремих банках перетворює їх у грошові мішки, тоді як інші стикаються з більш вираженими відтоками коштів. І ця проблема є вкрай серйозною.

Посилення девальваційних очікувань вже живить інфляцію, яка, начебто в умовах воєнного стану не залежить від монетарної політики. Втрата резервів понад критичний мінімум посилить цей процес, якими б не були волання про "інфляцію витрат".

Чи справді бюджет на 2023 рік може розглядатись як "бюджет стабілізації"?

Формально в ньому відсутня емісія, але і обсяги внутрішнього фінансування зводяться до мінімуму порівняно з попередніми роками.

При таких обсягах стискання попиту на внутрішньому ринку навіть звична "лякалка" про витіснення кредитування не сприймається серйозно, а можливості поглинути пропозицію гривневих ОВДП не виглядають неможливими і з міркувань активів банків, і з міркувань їхньої ліквідності.

Втім, чи нівелюються фіскальні виклики макрофінансовій стабільності з наступного року? Навряд чи.

По-перше, і визвольна війна, і відбудова потребуватимуть значних ресурсів, а тому різка фіскальна консолідація навряд чи можлива. Але це не означає, що простір для оптимізації фінансів уряду вичерпано. Кожна гривня зібраних податків і ефективно витрачених видатків однозначно кращі ніж декілька гривень емісії.

По-друге, зовнішнє фінансування виглядає виграшним і з міркувань валютної ліквідності, і з міркувань заміщення емісії. Втім, покладатись на нього, особливо на грантову підтримку, хоч і можна, але – чи варто? Найбільшою макроекономічною інтригою 2023 року буде саме те, чи компенсуватиме емісія неритмічність зовнішньої допомоги.

І якщо надходження зовнішнього фінансування є настільки важко прогнозованим, то чому б не покладатися на внутрішні ринкові запозичення хоча б на рівні близькому до середніх показників останніх років?

Перевага цього підходу полягає не тільки в не емісійності. В умовах величезного профіциту ліквідності приплив зовнішнього фінансування хоч і збільшує резерви, але також збільшуватиме обсяги накопичення коштів на коррахунках та в депозитних сертифікатах НБУ.

Традиційно прийнято вважати, що зовнішня допомога в пост-конфліктних країнах є потужним джерелом ремонетизації економіки. Але це не випадок України. Зовнішня допомога повинна бути підсилена доступністю інструментів для збереження гривневих активів. Це дасть кращий баланс втрат і вигід і, в підсумку, зменшить чутливість до зовнішнього фінансування в майбутньому, потреби в якому ще довго будуть значними.