"Мрія" на фініші. Як зберегти компанію з мільярдним боргом без жертв

Історія з реструктуризацією мільярдного боргу скандального агрохолдингу "Мрія" добігає кінця.

В понеділок керівництво "Мрії" нарешті оприлюднила основні умови реструктуризації боргу обсягом 1,1 мільярда доларів.

Готували план реструктуризації представники "Мрії" більше року, кожного разу відкладаючи це питання через безкінечні перемовини з кредиторами.

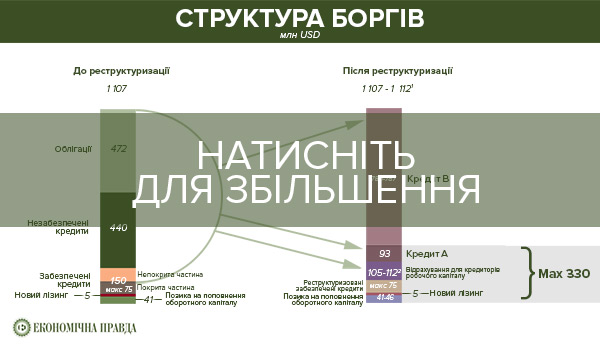

Отже, відповідно до презентованих умов, розмір боргу скорочується в 3,3 разу — до 330 мільйонів доларів. Більшу частину боргу — близько 780 млн доларів — буде конвертовано у акціонерні частки у вигляді невеликих пакетів акцій до 10%.

За підсумками реструктуризації частина кредиторів і менеджмент стануть власниками 100% акціонерного капіталу агрохолдингу.

Майбутня структура власності буде виглядати так: 50-54% — незабезпеченим кредиторам, 7,5% — кредиторам (провайдерам) оборотного капіталу на 2015 рік, 31-35% — кредиторам оборотного капіталу на 2016 рік, 7,5% — топ-менеджменту компанії в якості мотиваційного пакета.

"Кейс безпрецедентний. По-перше, це масштаб боргу. По-друге, серед кредиторів близько 30 ключових міжнародних фінансових інститутів і бондхолдерів, які є покупцями облігацій держави Україна. По-третє, банки, які кредитували "Мрію" — це ¼ банківського сектору України за розміром активів", — наголосив гендиректор агрохолдингу Саймон Чернявський під час зустрічі з журналістами.

2 вересня в Києві менеджмент агрохолдингу презентував основні умови реструктуризації кредиторам. Погодили їх поки що Координаційні комітети банків-кредиторів і бондхолдерів "Мрії". Для інших кредиторів термін для прийняття рішення — до кінця вересня 2016 року.

А поки що ЕП пропонує більш детально розібрати презентований агрохолдингом план.

|

ВАЖЛИВО ЗНАТИ. В серпні 2014 року один з найбільших українських агрохолдингів "Мрія" оголосив про неможливість розплатитися за боргами. На той момент компанія заборгувала кредиторам і контрагентам $1,3 млрд. Компанію вдалося утримати на плаву лише завдяки тому, що контроль перейшов до її кредиторів. Перед цим близько півроку тривали перемовини з власниками, але вони виявилися безуспішними. Після судів та звернень до правоохоронних органів кредиторам вдалося змінити менеджмент агрохолдингу, а одного з ключових акціонерів Мрії — Миколу Гуту — оголосили спочатку в український, а потім і в міжнародний розшук. "Економічна правда" тоді описувала цю історію детально. У лютому 2015 року Комітет кредиторів поставив на чолі підприємства нового гендиректора Саймона Чернявського. Переговори нового менеджменту про реструктуризацію боргу тривали більше року. Керівництво компанії не змогло отримати контроль над частиною активів. Так, аудит компанії виявив, що анонсовані попереднім керівництвом 220 000 га землі скоротилися до 179 000 га. Кредитори також не отримали логістичний і дилерський бізнес, велику кількість техніки було розкрадено. Крім цього, було втрачено ділянку під будівництво портового терміналу в Одеській області. Зараз між менеджментом "Мрії" і колишніми власниками триває конфлікт навколо автотранспортного підприємства агрохолдингу "Мрія" в Хоросткові Тернопільської області. |

Кому борг

Про те, що борг агрохолдингу може бути суттєво скорочений, стало відомо ще восени 2015 року. Тоді новий менеджмент компанії вперше публічно заявив, що частині кредиторів запропонують стати співвласниками компанії.

Ще через півроку гендиректор компанії Саймон Чернявський розповів в інтерв'ю Liga.net., що компанія збирається обслуговувати не більше 300 млн доларів боргу. Потім знову затишшя ще на півроку, і лише зараз стали відомі подробиці плану реструктуризації.

"З нашого боку була певна недооцінка складності процесу. У нас були ще й інші завдання... Якби я міг повернути все назад, то залучив би для їх виконання більше людей. Крім цього, у багатьох кредиторів складна структура прийняття рішень — через перший комітет, через другий, а у деяких і через третій. Переговори дійсно зайняли набагато більше часу, ніж розраховували", — каже Чернявський.

Що передбачають основні умови реструктуризації?

Отже, обслуговувати "Мрія" буде борг сумою 330 млн доларів. "Сума була розрахована, виходячи з бізнес-плану компанії і того грошового потоку, який вона може генерувати", — уточнює представник ICU і один з учасників угоди з реструктуризації боргу "Мрії" Роман Нікітов.

Що включає ця сума?

По-перше — це реструктуризовані забезпечені кредити — до 75 млн доларів. За словами фіндиректора "Мрії" Тона Хулса, компанія досягла згоди з кожним таким кредитором на окремих умовах.

Тут у "Мрії" чотири основних кредитора. З двома підписано угоду про реструктуризацію за забезпеченим боргом - це Альфа Банк і Промінвестбанк. Залишилися ще IFC і Укргазбанк.

"Під кожен з цих банків індивідуальні домовленості, оскільки у них різне забезпечення. З приводу IFC та Укргазбанку можу сказати, що усно вже домовилися, зараз оформляємо", - заявив Чернявський.

По-друге — так званий кредит "А" — частина незабезпеченої заборгованості на суму 93 млн доларів, яку планується повністю погасити до 30 червня 2023 року.

По-третє — це позики на фінансування оборотного капіталу, залучені компанією у 2015-2016 роках — до 41-46 млн доларів.

Так, у 2015 році "Мрія" залучила у бондхолдерів 25 млн дол для фінансування робочого капіталу, він був переважно погашений. Частина, що залишилася, була продовжена і збільшена до 41 млн дол в 2016 році.

Ще 5 млн доларів агрохолдинг розраховує залучити, але чи вдасться це зробити, ще невідомо.

"Відповідно до нашого бізнес-плану і бюджету на майбутній рік, потрібні будуть ще 5 млн доларів. Але в рамках операційної діяльності у нас є можливість зменшити витрати таким чином, що компанія не постраждає і буде вести нормальну діяльність протягом сезону", — каже Хулс.

По-четверте, це відрахування для кредиторів оборотного капіталу — 105 або 112 млн доларів.

Як зазначає Хулс, це своєрідна мотивація для тих кредиторів, які погодилися надати кошти для поточного фінансування діяльності компанії.

Відповідна сума складається з вартості позик у 2015 і 2016 роках. Так, минулого року робочий капітал був набагато більш критичним і ризикованим, стояло питання про виживання компанії, тому співвідношення було 2 до 1 за кожен долар, пояснюють в компанії.

Цього року операційна діяльність стала більш стабільною, тому коефіцієнт був уже 1,35 — 35 центів за кожен долар.

По-п'яте, лізингові програми — 5 млн доларів

|

Кому акції

Проте залишається інша частина незабезпеченого боргу, яка нараховує не менше 780 млн доларів — кредит "B". Він буде переведений у інструмент, подібний до акціонерних часток, що дозволить власникам таких пакетів контролювати акціонерний капітал "Мрії".

Частки між кредиторами, зазначає Чернявський, будуть розподілятися пропорційно розміру боргу. За його словами, не буде пакетів акцій, які будуть перевищувати 10%. Будь-який зовнішній інвестор зможе викупити акції у поточних власників компанії.

"Такий інструмент дійсно є безпрецедентним. Не було ще випадків, як мінімум на території колишнього Радянського Союзу, щоб кредитори спільно брали б під контроль акціонерний капітал компанії і управляли б операційною діяльністю", — зазначає Нікітов.

На що можуть розраховувати новоспечені акціонери агрохолдингу?

В компанії наголошують на трьох складових. Перший — це отримання дивідендів. Другий — в середньостроковій перспективі акціонер зможе отримати дохід від продажу акціонерної частки в результаті IPO чи через продаж пакету акцій стратегічному інвесторові.

Третій — це надходження за результатами судових процесів, які будуть розподілені пропорційно між незабезпеченими кредиторами.

За оцінками менеджменту "Мрії", загальний обсяг повернених коштів за номінальними незабезпеченими кредитами може досягти 25-45% через 4-7 роки, без урахування потенційних надходжень за результатами судових процесів.

"Ця оцінка ґрунтується на поточному розумінні ринкових умов, і менеджмент не несе відповідальності за фактичний рівень повернення. Фактичне повернення буде залежати від результатів роботи компанії, моменту продажу і цін на світових товарних ринках, а також від загального сприйняття ринком інвестицій в Україну та в український аграрний сектор", — зазначають в компанії.

За словами Нікітова, структура корпоративного управління "Мрії" також буде приведена у відповідність до міжнародних стандартів: буде створено незалежну Наглядову раду, до неї увійдуть 5 членів, яких призначатимуть власники так званого кредиту "В".

Чи готові кредитори піти на це?

"На даний момент у нас є індикативні відповіді від більш, ніж 50% кредиторів, що вони підтримують пропозицію про реструктуризацію. Ми попросили наших кредиторів визначитися до кінця вересня", — дипломатично відповідає Тон Хулс.

За його словами, наразі поки що тривають індивідуальні зустрічі з кожним із кредиторів, яким потрібно більше інформації для прийняття рішення.

"Ми очікуємо отримати зворотній зв'язок від всіх кредиторів протягом наступних декількох тижнів і формальне підтвердження — протягом місяця", — каже Нікітов.

Ризики

За словами аналітика Concorde Capital Романа Тополюк, зараз у компанії три основні ризики.

Перший ризик в тому, що хтось із кредиторів не захоче фіналізувати домовленості на папері.

"Такий поворот може поставити під питання життєздатність всієї компанії, як єдиного господарського товариства", — каже експерт.

Другий ризик — недружні дії (судові, фізичне рейдерство) з боку попередніх акціонерів "Мрії", які мають певну повноту інформації і можуть використовувати недосконалість судової системи для відновлення контролю над окремими активами.

"Такі дії можуть не дати "Мрії" нормально працювати. Це складно прогнозований, але існуючий ризик", - підкреслює Топалюк.

І третій ризик, за словами аналітика, операційний — низька врожайність або подальше падіння цін на commodities, що потребує додаткового вливання робочого капіталу і може вплинути на пропонований зараз варіант угоди з кредиторами.