Все будет fintech: проиграют ли банки войну новым сервисам

Банковскую сферу в ближайшие годы ждет "уберизация", из-за которой численность персонала в секторе может сократиться на 50%, а рентабельность в некоторых сферах банковских услуг упадет более чем на 60%.

Об этом заявил экс-руководитель одного из крупнейших банков Великобритании Barclays Энтони Дженкинс еще в 2015 году.

Он предсказал, что революция в сфере финансов произойдет из-за новой волны высокотехнологичных стартапов, которые будут работать лучше, быстрее и дешевле в кредитовании, платежах и управлении капиталом по сравнению с традиционными крупными банками.

В Украине fintech-отрасль тоже растет, пусть и не так активно, как в Великобритании. В сентябре 2017 года НБУ объявил о запуске проекта, нацеленного на развитие украинского fintech.

В Нацбанке отметили, что украинский рынок fintech находится на начальной стадии развития, его структура пока не сформирована, а основными инвесторами остаются банки. Вместе с тем, растет количество fintech-стартапов, что позволяет говорить о хорошем прогнозе.

Приоритетными направлениями развития эксперты НБУ назвали онлайн-банкинг, электронные платежи, диджитал-кредитование и технологические продукты для страховой сферы.

Мировой fintech-рынок

Под fintech понимают программное или технологическое нововведение в финансовых услугах. Компании, работающие в этой сфере, обычно пытаются улучшить существующую финансовую инфраструктуру или создать новую. Как правило, они напрямую конкурируют с банками.

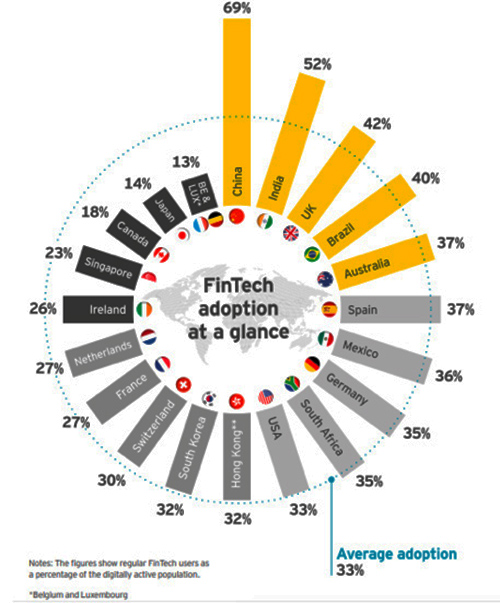

Согласно индексу Fintech Adoption отEY, почти треть потребителей в мире использует две и больше финансовых технологий.

Наиболее популярные fintech-сервисы — онлайн-платежи (используют 50% опрошенных), сервисы для страхования авто и здоровья (24%), приложения для инвестирования и приумножения капитала (20%), онлайн-платформы для займа (10%), инструменты финансового планирования (10%).

Исполнительный директор венчурного фонда GR Capital Максим Филиппов говорит, что сейчас происходит unbundling финансового рынка: замена формата традиционного банка сотнями технологических продуктов и сервисов.

Стартапы завоевывают этот рынок, так как обеспечивают лучший пользовательский опыт и фокусируются на решении конкретной проблемы.

География fintech

По количеству пользователей fintech-сервисов лидируют Китай (69% населения страны), Индия (52%), Великобритания (42%), Бразилия (40%) и Австралия (37%). Уровень проникновения fintech-сервисов в США составляет всего 33%.

При этом в 2016 году из 27 мировых fintech-компаний с капитализацией 1 млрд долл ("юникорнов") 14 стартапов инкорпорированы в США, восемь — в Китае и пять — в других странах мира, сообщает Visual Capitalist.

Объем глобальных вложений в отрасль растет ежегодно почти на 50%. По данным Investment Bank, общая стоимость инвестиций в сектор выросла с 1 млрд долл в 2008 году до 24 млрд долл в 2017 году.

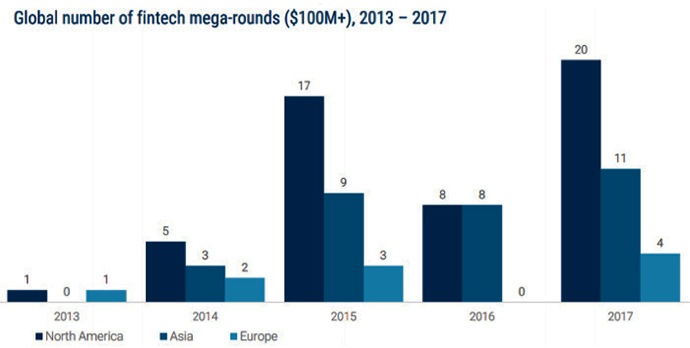

Число мега-раундов инвестиций — более 100 млн долл — в регионе Северной Америки выросло с одной сделки в 2013 году до 20 сделок в 2017 году, что является рекордным мировым количеством годовых чеков в мега-раундах.

Согласно отчету European Fintech: Trends, Adoption and Investment, средний уровень принятия fintech-проектов в мире составляет 33%. Лидирует здесь Великобритания с показателем 42%, за ней следуют Испания (37%) и Германия (35%). Чуть менее восприимчивы к fintech Швейцария (30%) и Франция (27%).

При этом европейский рынок fintech по объему инвестиций и количеству сделок уступает американскому. За первый квартал 2018 года в США было заключено 427 сделок общим объемом 14,2 млрд долл, в Европе — 198 сделок на 26 млрд долл, в Азии — 162 сделки на 16,8 млрд долл.

Fintech-сервисы, которые изменили отрасль

Рынок финансовых услуг составляет около 25 трлн долл в год, поэтому fintech-стартапы стараются "взорвать" отрасль, чтобы откусить часть от этого пирога.

Количество зарождающихся проектов в сфере fintech рекордно высокое — множество игроков стремятся занять место на перспективном рынке. Несмотря на относительную молодость сферы, множество вчерашних финансовых стартапов превратилось во влиятельных игроков рынка.

LendingClub — сервис, который соединяет заемщиков и кредиторов в Соединенных Штатах. Стартап обещает снизить ставки, открыв рынок кредитов для множества участников и повысив конкуренцию.

Klarna — банк, предоставляющий онлайн-услуги. Специализируется на платежных решениях для интернет-магазинов и оплате кредитов. Одно из решений — обработка платежных требований магазинов и платежей клиентов. Компания выступает "буфером", снижая риски для покупателей и продавцов.

Robinhood — приложение для торговли акциями при помощи мобильных устройств. Дает возможность пользователям покупать и продавать акции без каких-либо сборов. Сервис предлагает биржевые брокерские услуги для инвестиций в публичные компании и биржевые фонды США.

Credit Karma — сервис, который рассчитывает персональный рейтинг кредитоспособности и помогает улучшить материальное положение. Рейтинг предоставляется бесплатно, но в приложении есть реклама других продуктов.

Fintech-рынок в Украине

Распространению финансовых технологий в Украине способствует возросшее проникновение интернета. По данным Киевского интернационального института социологии, в 2008 году только 24% взрослого населения Украины имело доступ к интернету, в 2017 году эта цифра достигла 63%.

В GR Capital считают, что потенциальный переход к открытым API в соответствии с директивой PSD2 ЕС ускорит развитие fintech-сервисов в Украине. Директива предполагает, что банки с согласия клиентов смогут передавать их аккаунты fintech-стартапам, чтобы эти данные использовались для создания новых продуктов или управления финансами.

Внедрение директивы PSD2 в Украине сейчас на стадии идеи, однако Национальный банк активно поддерживает эту инициативу.

В Украине насчитывается более 80 компаний, которые разрабатывают инновационные решения для финансовой сферы. 58% fintech-проектов были основаны в течение последних трех лет.

Основные драйверы развития fintech-сферы в Украине — доступность мобильного интернета и смартфонов, потеря общественного доверия к банкам и неудовлетворенность качеством банковских сервисов.

Украинские fintech-стартапы работают в таких областях: оплата и денежные переводы (31,6%), финансовая инфраструктура и технологии (19,3%), кредитование (14%), маркетплейсы (7%), страхование (5,3%), онлайн-банкинг (5,3%), персональные финансы (5,3%), мобильные кошельки (5,3%), блокчейн (3,4%), криптовалюты (1,75%), регуляторные технологии (1,75%).

Самыми яркими примерами в украинской fintech-сфере в GR Capital назвали использование Apple Pay и Google Pay. Первыми эту функцию подключили Приватбанк и Ощадбанк. Недавно такой функционал появился у monobank, который можно считать передовым финансовым стартапом в Украине.

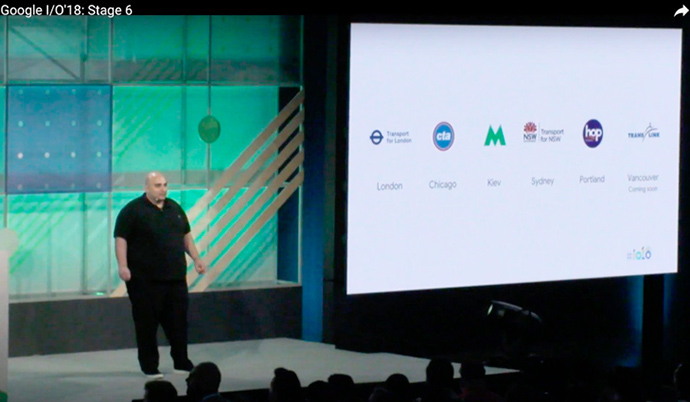

Популярной среди украинцев стала бесконтактная оплата и оплата при помощи PayPass в киевском метро. На конференции для разработчиков Google I/O в мае 2018 года имплементация бесконтактной оплаты в метро Киева была названа одним из самых прогрессивных решений в мире в этой сфере.

Технологии в финансовой сфере делают движение капитала более простым, быстрым и дешевым, что способствует экономическому развитию региона.

За семь месяцев 2018 года трудовые мигранты перечислили в Украину 6,35 млрд долл. Это в пять раз больше, чем прямые иностранные инвестиции за то же время. В 2017 году денежные переводы мигрантов составляли 8,3% от ВВП страны, поэтому сервисы для перевода средств из-за границы играют ключевую роль в поступлении капитала в Украину.

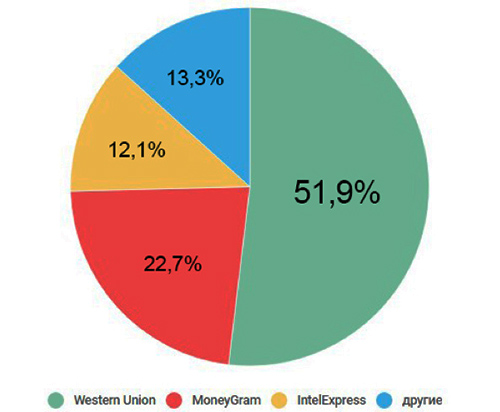

В 2017 году НБУ назвал ключевые платежные системы, которые используются для перевода денег в Украину: Western Union, MoneyGram, IntelExpress.

Крупнейшие платежные системы для перевода средств в Украину, 2017 год

Однако среди украинцев начинают приобретать популярность молодые сервисы с более низкими комиссиями.

TransferWise — сервис для перевода денег, который работает в 59 странах. Система маршрутизирует платежи путем перенаправления получателю эквивалентного перевода, идущего в противоположном направлении.

Azimo — платежный сервис для денежных переводов между 190 странами мира в 80 валютах. Стартап сфокусирован на осуществлении денежных переводов мигрантов, которые отправляют деньги семье в другой стране. Сервис был признан лучшим Money-saving App по версии The Guardian.

TransferGo — международная система перевода денег для физических лиц и предприятий. Денежные переводы можно отправить с банковской карты или счета, а получить только на банковский счет. Для перевода доступно 47 валют.

Тренды развития fintech-отрасли

За последние десять лет технологии кардинально изменили представление о работе финансового сектора. Проникновение смартфонов и интернета позволяет создавать новые бизнес-модели и схемы взаимодействия между финансовыми организациями и клиентами. GR Capital собрала список fintech-трендов, развитие которых будет наблюдаться в ближайшие несколько лет.

Получение финансовых услуг при помощи мобильного телефона. Совершать финансовые операции с помощью смартфона удобно и доступно из любой точки мира. Смартфон используют 59% взрослого населения планеты.

Социальные сети для предоставления финансовых услуг. Пользователи социальных сетей сообщают о себе много информации: место работы, интересы, список друзей и родственников. Алгоритмы анализируют эту информацию, чтобы предоставлять персонализированные финансовые услуги.

Кроме того, использовать чат-боты для совершения платежа или другой операции не выходя из социальной сети — удобно и легко.

Альтернативные способы оплаты. Бесконтактные оплаты, оплаты при помощи терминалов и QR-кодов.

Кредитные маркетплейсы и займы "пользователь-пользователю". Цифровые платформы соединяют заемщиков, небанковские кредитные организации и частных инвесторов. Система позволяет получить кредитные средства лицам, которые не могут оформить заем в банке.

Использование технологий Big Data и Artificial Intelligence. Боты с искусственным интеллектом обучаются и, по всей видимости, вскоре смогут самостоятельно обслуживать даже нестандартные запросы клиентов. Большие данные и ИИ также помогают предотвратить случаи мошенничества.

Цифровая и биометрическая идентификация. Идентификация и авторизация клиентов — одна из важнейших задач для финансовых организаций. Идентификация пользователя по голосу, отпечаткам пальцев и благодаря распознаванию лица меняет представление о надежности и безопасности при проведении финансовых операций.

Использование технологии Blockchain.Согласно докладу PwC, 36% финансовых организаций будут инвестировать в блокчейн-технологии до 2020 года. Технология Blockchain может стать основной платформой для отрасли.

Война не проиграна

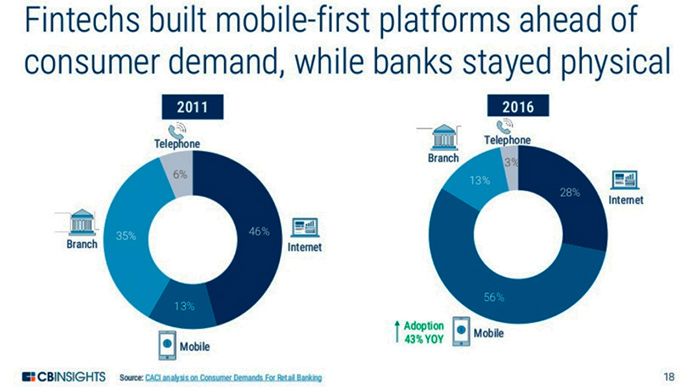

Может показаться, что традиционные банки бесповоротно проигрывают финансовым стартапам. CB Insights называет это диджитал-войной на много фронтов: современным пользователям нужны технологичные решения, в первую очередь — для мобильных устройств.

Однако большие игроки активно внедряют новые технологии, чтобы не потерять рынок. В отличие от стартапов, крупные компании имеют запас времени и ресурсов для запуска инновационных продуктов.

Например, в компании Capital One приступили к реализации стратегии по трансформации из банка в компанию по разработке программного обеспечения, которая также будет создавать fintech-продукты. Наряду с этим изменением в компании происходят сдвиги в корпоративной культуре и найме.

Банки и финансовые корпорации также активно инвестируют в fintech-стартапы. Как пишет American Banker, 82% коммерческих банков США планируют увеличить объем fintech-инвестиций в ближайшие три года.

Можно предположить, что в следующие десять лет эта тенденция распространится на весь мир, и банки будут претендовать на звание ключевых игроков глобального fintech-рынка. Это повод инвестировать в fintech-компании, чтобы завтра суметь конкурировать за проекты с JP Morgan и Bank of China.