Смартфон замість гаманця. Як в Україні безготівка перемагає "кеш"

Хроніка діджиталізації платежів

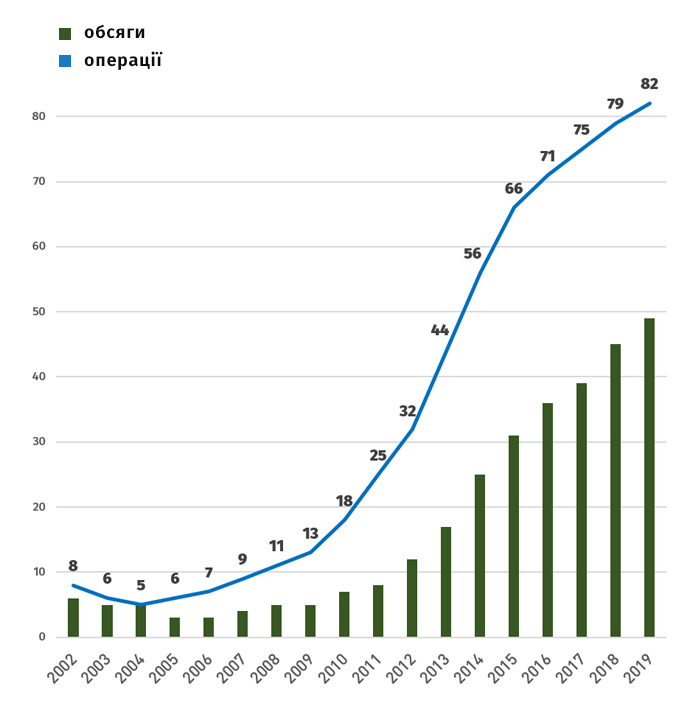

Популярність безготівкових операцій збільшується вже понад десять років. Найбільше зростання обсягів цифрових переказів відбулося у кризовому 2014-му. Тоді частка безготівки зросла з 17% до 25% загального обсягу платежів по банківських картках. Після чого цей показник збільшувався на 4-6 пунктів щороку.

Сьогодні частка безготівкових платежів за обсягами становить 49,3%. Тобто приблизно половина всіх грошей досі переводиться у кеш. Проте тенденції кажуть, що вже цього або наступного року безготівкових грошей на картках буде більше, ніж готівки.

Якщо дивитися не на обсяги, а на кількість транзакцій, то тут зростання більш помітне та розпочалося воно раніше. Найбільше частка кешлес-транзакцій з картками збільшувалася у 2012-2014 роки — на 10-12 пунктів щороку. Сьогодні вісім з десяти операцій по картках — безготівкові.

Приблизно половина всіх кешлес-платежів — це розрахунки у магазинах. А якщо брати за обсягами, то понад 40% — це перекази з картки на картку. Загалом йдеться про 823,2 млрд грн безготівкових платежів у першому півріччі.

Кількість терміналів, які зчитують інформацію з карток, сьогодні помітно більша за кількість банкоматів. На 2000 осіб припадає лише один банкомат та більше семи терміналів. Кількість активних банківських карток вже перевищує чисельність дорослого населення країни та становить 36,8 млн штук.

Фактично у сфері платежів відбувається те саме, що й у інших сферах життя. Цифрове телебачення замість аналогового, онлайн-газети замість паперових, додаток на смартфоні замість номера телефона оператора таксі etc.

Що саме впливає на загальну картину і якими є головні тренди на ринку безготівкових платежів?

Безготівкові розрахунки стали зручнішими

Звичайну банківську картку потрібно віддавати продавцю або офіціанту, щоб той вставив її у термінал або прокатав магнітною стрічкою — лише тоді відбувається транзакція. Безконтактну картку достатньо піднести до безконтактного терміналу на відстань до 10 см та ближче, щоб відбувся платіж.

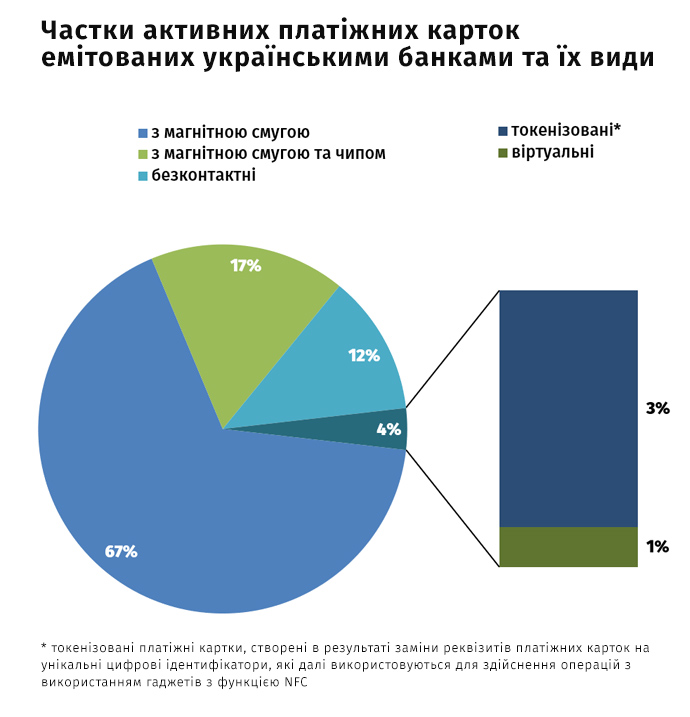

Сьогодні лише одна з дев’яти активних карток — безконтактна. Але вісім з десяти терміналів вже можуть приймати безконтактні платежі. Оновленню інфраструктури сприяють правила платіжних систем.

"З квітня всі нові встановлені термінали мають бути безконтактними. Також з квітня 2022-го року всі платіжні картки, що випускаються банками України, мають бути безконтактними", — пояснює директор департаменту роздрібного бізнесу банку "Південний" Артем Сємєйнов.

Банк випускає лише безконтактні картки та встановлює лише безконтактні термінали з вересня 2018 року.

Безконтактна картка обмінюються з терміналом інформацією про платіж по радіоканалу. Але раз не треба вставляти картку у термінал, то вона може бути будь-якої форми, не тільки прямокутна.

Три-чотири роки тому банки пропонували наліпки на телефони, пластикові годинники та кільця, якими можна було розрахуватися безконтактно. Ці форми карток так і не набули популярності, оскільки були дорожче звичайного пластику та потребували додаткових візитів у банківські відділення.

До того ж, виробники смартфонів почали випускати гаджети з вбудованою системою безконтактної передачі даних на коротку відстань. Така технологія називається NFC (від near-field communication) та дозволяє використовувати смартфон і як безконтактну картку, і як безконтактний платіжний термінал.

Необхідність у інших формах карток зникла. Постало інше питання як прив’язати дані про банківські рахунки до смартфонів.

Картки почали розмножуватися

Ніколи не передавати номер, термін дії та секретний код своєї банківської картки іншим людям. Це просте правило фінансової безпеки підказує нам, що найголовніше — це не фізична форма картки, а її унікальні дані.

Якщо передати унікальні дані вашої картки до смартфону з системою NFC, то він сам перетворюється на таку картку. А якщо прив’язати до гаджету кілька карток, то він перетворюється на цифровий гаманець.

Можна передавати унікальні дані своїх карток на різні пристрої: на свій гаджет, на гаджети рідних. І всі ці віртуальні картки працюватимуть. Таке клонування картки зветься токенізація, де токен — це зашифровані дані вашої банківської картки.

Власник платіжної картки може розраховуватися у торговельних точках звичайним пластиком, інша людина може піти у кіно з токеном цієї ж картки у смартфоні, а третя — замовити щось онлайн за допомогою унікальних даних цієї ж банківської картки.

На деяких картках за замовчуванням встановлене подвійне підтвердження операції шляхом введення разового коду, який буде надісланий на фінансовий телефон, через відбиток пальця або Face-ID. Такі картки без зміни налаштувань "клонувати" незручно, оскільки всі транзакції по всіх копіях карток буде підтверджувати власник оригінальної картки.

"Ми спостерігаємо зростання безконтактних платежів протягом останніх п’яти років, головним чином завдяки постійному збільшенню частки безконтактних терміналів на ринку, а також – через появу сервісів токенізації", — зазнача директор департаменту інноваційних платіжних технологій країн СНД і Південно-Східної Європи Visa Олександр Стельмах.

Поки що кількість токенізованих (клонованих) платіжних карток в Україні становить 1,1 млн або 3% від загальної кількості активних карток. Заступник голови правління Ощадбанку Антон Тютюн очікує, що за п’ять років будуть токенізовані до 80% всіх карток.

"Кількість створених токенів клієнтами банку зростає мінімум на 15% щомісяця", — підтверджує Артем Сємєйнов з "Південного".

Роль традиційних банків знижується

Банкіри радіють зростанню безготівкових платежів, але водночас нові технології руйнують традиційні відносини між клієнтами та банком. Принаймні, у сфері платежів сьогодні важливіше, який в тебе додаток стоїть на смартфоні, ніж який в тебе банк. На цьому базується бізнес Monobank, який сам по собі не є банком та працює за ліцензією Універсал Банку.

Розробники платіжних додатків поки що змушені співпрацювати з традиційними банками, оскільки держава регулює роботу банків та видає відповідні дозволи. Виключення становлять платіжні додатки для розрахунків у криптовалютах. Але в цілому роль традиційних банків стає все більш технічною.

Клієнту вже не потрібно йти у банківське відділення, щоб створити копію картки. Все можна зробити онлайн.

Щоб використовувати картку на смартфоні, потрібно просто встановити платіжну програму та додати туди дані банківської. Це може бути:

— Додаток вашого або навіть не вашого банку. Наприклад, Приват24. Або додаток Таскомбанку TAS2U – це й онлайн-банк, й водночас цифровий гаманець для карток будь-яких банків.

— Глобальні додатки Google Pay, Apple Pay та Garmin Pay та ін. Наразі з сервісом Google працюють 22 банки, Apple підключили 14 банків, Garmin – 11. Ще з десяток банків планують долучитися до цих гаманців до кінця цього року.

— Додатки локальних брендів, серед яких вже є автозаправки WOG, мобільний оператор Vodafone, супермаркети Сільпо та Фора. Ці компанії зазвичай використовують чужі технологічні рішення для прив’язки карток до смартфонів, а не власні розробки.

Зі смартфоном з системою NFC можна не тільки розраховуватися, але й приймати безконтактні платежі у торгових точках. Наприклад, за допомогою програми Tap to Phone для Android. Ця програма дозволить приймати безготівкові платежі малому та середньому бізнесу, який не може дозволити собі звичайний платіжний термінал, пояснює Олександр Стельмах з Visa.

Розрахунки в інтернеті змінюються

Розрахунки в інтернеті також змінюються. Досі на багатьох сайтах інтернет-магазинів потрібно вводити номер, термін дії та секретний код своєї банківської картки, щоб розрахуватися. Це незручно, забирає багато часу та небезпечно.

Програмні рішення Google Pay, Apple Pay та інші пропонують інтернет-магазинам систему продажів у один клік. Це збільшує кількість покупців, оскільки багато потенційних клієнтів відмовляються від угоди, коли бачать поля для введення номера картки.

Рішення платежів за один клік роблять торгівлю в інтернеті простішою та більш безпечною, оскільки дані карток у відкритому вигляді не передаються.

Проте для успіху цим програмам потрібно, щоб їх використовували сайти інтернет-магазинів. Поки що таких сайтів небагато. На заході у цій сфері вже переміг PayPal, в Україні — перекази через Приват24.

"Наступний великий крок — це впровадження оплати через Apple Pay та Google Pay у мережі інтернет. Упродовж найближчого року майже всі найбільші інтернет-магазини в Україні будуть підтримувати цю технологію платежів", — впевнений директор з розвитку електронної комерції та інновацій Альфа-Банку Олександр Беззубов.

Піксельні зображення допоможуть платити

QR-код (англ. quick response — швидкий відгук) — це зашифрована у піксельному квадратному зображенні інформація. Наприклад, вартість товару та реквізити продавця. Завдяки системі корекції помилок інформацію на зображенні можна розшифрувати навіть при пошкодженні 30% коду.

Зчитати такий код можна через додаток на смартфоні, а платіж провести через платіжний додаток. Діставати банківську картку при цьому не потрібно. Не потрібна також технологія NFC на смартфоні — головне, щоб був інтернет.

Цей вид платежів спочатку здобув популярність у Китаї. В Україні його почав просувати державний Приватбанк у минулому році. Мобільний додаток Privat24 дозволяє сканувати QR-коди у торгових точках та розраховуватися за товари. Ця технологія досить безпечна, оскільки дані платіжної картки під час розрахунку не передаються.

Сьогодні український бізнес все частіше користується QR-кодами для різних потреб — від поширення більшої інформації про товари та послуги до проведення платежів. Автори зустрічали піксельні оголошення у продуктових мережах, громадському транспорті, на квитанціях постачальників комунальних послуг у окремих кафе та ресторанах.

Бізнес цікавиться технологією, оскільки вона дозволяє приймати безготівкові платежі без банківського терміналу. "Серед беззаперечних переваг QR-технології варто зазначити відсутність необхідності інвестицій на обладнання та простоту реалізації", — каже заступник голови правління Таскомбанку Валерій Даниленко.

Бізнесмен може роздрукувати спеціальний плакат з QR-кодом своєї торгової точки або встановити код на сайті магазину та приймати платежі онлайн. Можна не витрачатися на друк плакатів, а вивести піксельне зображення на екран монітора на касі. Єдина проблема — навчити покупців ці піксельні зображення сканувати.

За та проти безготівки

Влітку цього року у Центрі журналістики Київської школи економіки відбулися дебати на тему кешлес. Дві групи журналістів сперечалися, чи має Україна перейти на безготівку повністю. Перемогла група, яка була проти тотальної діджиталізації.

Найбільш переконливим був аргумент у площині прав людини, а не економіки. Людина має право платити так, як вона хоче.

Проте навіть захисники права людини на паперові банкноти визнавали, що кешлес-економіка важлива та корисна. Комерційним банкам та торговельним мережам вона дозволяє краще розуміти клієнтів, економити на операціях з готівкою. Платіжні системи, розробники програмного забезпечення та виробники гаджетів для платежів на цьому заробляють.

Уряди та центральні банки можуть аналізувати економічні процеси у режимі онлайн, коли вони мають доступ до великих даних по транзакціях по карткам. Відповідно, влада прийматиме більш ефективні економічні рішення.

Водночас нелегальний та кримінальний бізнес від безготівки не у захваті. Готівкові операції дозволяють залишатися анонімними, а кешлес — це фінансова прозорість.

Є кілька аргументів на користь готівки від законослухняного громадянина. По-перше, право платити так, як людина вважає за потрібне, інклюзивність фінансової системи. По-друге, недовіра до нових технологій, комерційних компаній або фінансової влади країни.

По-третє, небажання розкривати дані про свої покупки. Ще один аргумент проти кешлес — він має свою ціну. Банки беруть комісії за перекази. До того ж втратити миттєво велику суму з цифрового гаманця простіше, бо у звичайний гаманець багато паперових грошей не покладеш.

***

Світлана Слєсарук, Андрій Яніцький, спеціально для Економічної правди

Текст написаний в рамках спільного проекту "Економічної правди", Центру журналістики KSE та компанії Visa. Ми прагнемо, щоб українці добре розумілись в особистих фінансах і знали елементарні правила для їхнього захисту. Ми сподіваємось, що в цьому тексті, попередніх і наступних кожен з читачів знайде для себе корисну інформацію, яка дозволить ухвалювати зважені рішення в управлінні своїми коштами. Будьте пильними!