Кінець ери долара? Китайський синдром

Останній місяць літа ознаменувався високою турбулентністю на глобальних фінансових ринках. Біржами світу прокотилася серія обвалів.

Бізнес-спільнота почала озвучувати похмурі прогнози перспектив світової економіки, на горизонті з'явилася ледь помітна примара нової глобальної рецесії.

Шукаючи причини панічних настроїв, аналітики здебільшого сходилися на тому, що ключовим фактором виступило різкіше, ніж очікувалося, вповільнення зростання ВВП Китаю, зумовлене падінням експорту.

Також серед визначників називали різке падіння на ринку китайських акцій та девальвацію юаня.

При цьому всі сходилися на тому, що ключ проблеми в будь-якому разі лежить в економіці Піднебесної. Світ уже звик до того, що вона щороку зростає шаленими темпами порівняно з іншими країнами і навіть стала локомотивом відновлення глобальної економіки після кризи 2008-2009 років.

Інвестори піддалися панічним настроям, бо не змогли уявити світ, де китайське народне господарство демонструватиме помірні темпи зростання або повну їх відсутність. Це нібито спровокувало глобальний розпродаж активів, який обвалив ключові фондові ринки світу.

Однак детальний аналіз причин серпневих подій показує, що проблема не в Китаї, а на протилежній стороні земної кулі.

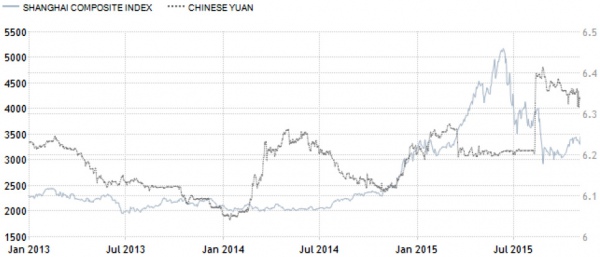

Динаміка індексу китайських акцій Shanghai Composite і курсу юаня до долара

|

| Джерело: tradingeconomics.com. Натисніть для збільшення |

Сумнівні фактори

Якщо ближче розглянути китайські фактори, які називали причиною турбулентності фінансових ринків, то виявиться, що жоден з них не має достатньої ваги, аби привнести бодай трішки негативу у глобальні економічні процеси.

Так, темпи економічного зростання Китаю вповільнюються. Проте і в першому, і в другому кварталах ВВП виріс на солідні 7%, що цілком вкладається в очікування уряду Піднебесної досягти семивідсоткового приросту за 2015 рік.

У третьому кварталі темп зростання ВВП становив 6,9%, тобто шанси вкластися у план за результатами року значні. Навіть якщо фактичний приріст виявився меншими на одну-дві десяті відсоткового пункту, ніж очікували інвестори (йдеться про 5 млрд дол за квартал, що мало для Китаю), то це не привід для паніки.

Це стосується експорту товарів і послуг китайського виробництва. За дев'ять місяців 2015 року його номінальна вартість знизилася на 1,6%. Цифра невелика, а якщо врахувати, що 2014 року середня зарплата у КНР виросла на 7,5%, то наведене падіння експорту взагалі незначуще.

Китай поступово трансформує економіку з експортоорієнтованої на модель внутрішнього споживання. Тобто втрати експорту могла спричинити проста переорієнтація товарних потоків із зовнішніх ринків на внутрішній.

Досить різкий обвал на фондовому ринку Піднебесної - мінус 40% з червня по жовтень - також не може бути переконливою причиною глобальної паніки.

Річ у тому, що глибина китайського фондового ринку досить обмежена, бо держава є основним акціонером левової частки компаній. Доступ до нього іноземного капіталу ще менший. До того ж, різкі рухи на ринках акцій та облігацій зазвичай є наслідками певних економічних процесів, а не причинами.

Те саме стосується і девальвації юаня женьміньбі. Китайську грошову одиницю найчастіше звинувачують у тому, що її девальвація спричинила глобальний розпродаж активів. Проте йдеться про мізерні зміни. З 30 липня по 13 серпня юань втратив 4,65% вартості.

Девальвація пройшла двома стрибками. Її уже охрестили "різкою", хоча більшість світових валют з режимом вільного плавання протягом кожного року коливається в межах 20-відсоткового, а подекуди й ширшого діапазону. Тобто зниження вартості юаня, враховуючи його амплітуду, теж не могло спричинити глобальну паніку.

Курс навиворіт

Однак знецінення китайської грошової одиниці слід розглянути прискіпливіше. Більшість країн, що розвиваються, використовують девальвацію для відновлення конкурентоспроможності економіки тоді, коли інші засоби не допомагають.

Для окремих країн третього світу це один з головних дієвих інструментів ліквідації макроекономічних дисбалансів та виходу з економічних криз. Україна - яскравий приклад. Тому девальвація - це часто одна загальна відповідь на комплексні проблеми в економіці, що призводять до погіршення макроекономічних показників.

На перший погляд, такий хід думок можна застосувати і для Китаю. Знецінення юаня впливає на всі фактори, які називали причинами серпневої паніки на фондових майданчиках світу. Девальвація повинна стимулювати експорт, який знижується, і, як наслідок, підвищити темпи економічного зростання.

Крім того, якщо у Піднебесній стався різкий відплив капіталу, то при нижчому курсі національної валюти він би зменшився чи припинився взагалі, адже контрагенти не були б настільки зацікавленими продавати, скажімо, китайські акції та конвертувати виручені кошти у тверду валюту при дешевому юані.

Динаміка індексу долара

|

| Джерело: tradingeconomics.com. Натисніть для збільшення |

Якщо ж девальвація юаня - інструмент для подолання проблем, то виникає багато питань. Звідки взялися ці проблеми в економіці, яка зростає шаленими темпами? Невже вони настільки серйозні, щоби зламати ревальваційний тренд, у якому юань перебував з 2005 року по 2014 рік, подорожчавши за цей час на 36%?

Чи вистачить знецінення на 4,65% для подолання ключових труднощів китайської економіки? Чи, можливо, світ очікує новий етап загострення китайських проблем, який спричинить чергову хвилю паніки на глобальних ринках? На ці питання наведений логічний ланцюжок, на жаль, відповісти не може.

Дорогий долар

Значно краще проблеми економіки Китаю пояснює не дешевший юань, а дорогий долар. Грошова одиниця США протягом кількох років до середини 2014 року торгувалася в межах досить стабільного діапазону.

Індекс долара, який показує його вартість щодо зваженого кошика валют - євро, єна, фунт стерлінгів, канадський долар, шведська крона, швейцарський франк, - до липня 2014 року перебував поблизу 80 пунктів, після чого почав стрімко зростати й досягнув 100 пунктів у березні 2015 року.

Відтоді до кінця жовтня він перебував у консолідаційному боковому тренді, з якого кілька тижнів тому вийшов у нову хвилю зростання.

Зростання індексу долара виявилося зовсім не формальним і номінальним, а мало величезні наслідки у глобальному масштабі. Крім провідних вільноконвертованих грошових одиниць, які входять у названий валютний кошик, відносно "зеленого" знецінилося й більшість грошових одиниць у світі.

За даними британського журналу The Economist, в середині березня, коли індекс долара досяг піку, з валют 56 найбільших країн світу, які відстежує видання, до долара не знецінилося тільки три. Після цього втрати вартості багатьох валют світу відносно долара лише наростали.

Динаміка курсу окремих валют* до долара з червня 2014 року

Наслідки для Китаю

За таких умов економіка Піднебесної опинилася в непростій ситуації.

По-перше, вона стала заручницею статусу "майстерня світу". КНР - найбільший експортер на Землі та головний торговельний партнер для десятків країн.

Вивозячи величезні обсяги товарів та послуг в усі країни земної кулі, Китай не міг не постраждати в ситуації, коли юань женьміньбі майже прив'язаний до долара, а більшість валют світу знецінилися відносно останнього.

Хоч США залишаються найбільшим торговельним партнером КНР, однак, за даними ЦРУ, на них 2014 року припадало лише 16,9% китайського експорту. Навіть якщо врахувати ще купку невеликих країн, грошові одиниці яких прив'язані до "вічнозеленого", ця цифра збільшиться несуттєво.

Решта китайського експорту ішла в Гонконг (і поверталася назад у межах виробничої кооперації), Японію, Південну Корею та інші країни.

Абсолютна більшість торговельних партнерів Китаю з середини 2014 року зіткнулася із знеціненням своїх національних валют відносно долара - від японської єни до білоруського рубля. Звичайно, у таких умовах конкурентоздатність китайських товарів на більшості іноземних ринків впала.

Якщо сюди додати падіння вираженої у доларах купівельної спроможності населення країн із знеціненими валютами, то не дивно, що обсяги експорту з Китаю почали поступово знижуватися.

Отже, в ситуації, коли, грубо кажучи, одна валюта (долар) зростає, а майже вся решта падає, країна, яка торгує з усім світом у тісній прив'язці до цієї єдиної валюти, об'єктивно потрапляє в пастку своєї глобалізованої структури експорту.

Ситуацію ускладнює те, що вага експорту у структурі ВВП Китаю висока - 26,4% у 2014 році. Це багато порівняно з розвинутими країнами, хоч і значно менше, ніж було раніше. З огляду на це, вповільнення темпів зростання ВВП країни під впливом зменшення обсягів експорту видається логічним і невідворотним.

По-друге, Китай став заручником занадто тісної прив'язки своєї валюти до долара США. Кілька років тому, відвідуючи КНР, Барак Обама не раз наполягав на тому, щоби китайська влада швидше відпускала юань женьміньбі у вільне плавання.

Американці хотіли отримати від цього свою вигоду. Якби тоді китайську грошову одиницю перевели в режим вільного курсоутворення, вона б подорожчала на тлі стрімкого зростання економіки Піднебесної й низьких темпів відновлення народних господарств більшості розвинутих країн світу.

Виробники США тільки б виграли - їм було б легше перемагати у конкурентній боротьбі з китайськими товарами. За задумом американців, така своєрідна жертва Китаю повинна була стати поштовхом для відновлення американської економіки.

Китайці розкрили цей задум. Не бачачи власного інтересу у вільному плаванні юаня, вони не скористалися порадами, ба - навіть вимогами Обами, а даремно.

Хоча вільне плавання грошової одиниці КНР призвело б до зменшення темпів приросту економіки країни, пожвавивши відновлення народного господарства США, воно мало б і позитивний наслідок.

Іноземні інвестори, які протягом десятиліть інвестували в Піднебесну, звикли до відносної стабільності юаня, навіть до його повільного подорожчання, тому спокійно займалися бізнесом у КНР, не переймаючись вартістю своїх вкладень.

Вільне плавання юаня привчило б їх до того, що певні флуктуації на валютному ринку - у межах, скажімо, 20% вартості валюти - є нормою для Китаю. Тож в нинішніх умовах різкої реакції на девальвацію юаня не сталось би.

Для ринків, які розвиваються, стало традицією, що іноземні інвестори шикуються в чергу на вихід з країни та виведення капіталу з неї при перших ознаках появи макроекономічних проблем і загрози знецінення внутрішньої валюти.

Ця традиція не стосується розвинутих країн, грошові одиниці яких перебувають у вільному плаванні, бо валютний курс поступово амортизує зовнішні шоки, розтягуючи негативний ефект від них на тривалий період часу.

Оскільки вільне курсоутворення в Піднебесній не було впроваджене, то липнево-серпнева девальвація юаня навіть на 4,65% стала для багатьох сюрпризом і передвісницею суттєвих проблем майже для всіх.

Поведінка інвесторів була типовою: розпродаж активів (звідси обвал фондового ринку), перехід у долар та виведення капіталу. Народний банк Китаю у серпні витратив майже 100 млрд дол на задоволення попиту тих, хто хотів вивести гроші.

Якби юань перебував у вільному плаванні, то цього всього б не сталося. Такий валютний режим амортизував би глобальне подорожчання долара. Знецінення грошової одиниці КНР на 4,65% не привернуло б стільки уваги і, до того ж, могло б через кілька тижнів компенсуватися зворотним рухом курсу.

Той же результат забезпечила б прив'язка юаня не до долара, а до кошика валют основних торговельних партнерів, адже грошові одиниці Японії, єврозони, Південної Кореї та країн АСЕАН помітно знецінилися відносно "зеленого".

Таке знецінення автоматично скорегувало б вартість китайської грошової одиниці і стало б своєрідною вакцинацією для економіки КНР від проблем з експортом та обвалів на внутрішніх фондових ринках. Однак заднім числом про це легко судити.

У реальності ж ні вільного плавання юаня, ні його прив'язки до кошика валют нема. Натомість є серпнева паніка на глобальних ринках, і це, імовірно, ще не кінець.

Склалася цікава ситуація. Економіка КНР однозначно є дитям глобалізації - розвитку міжнародної торгівлі, позаяк протягом десятиліть вона зростала саме завдяки останній, продаючи дешеві копії іноземних товарів на міжнародних ринках.

За останні кілька місяців з'явилися чіткі сигнали поступового наростання в ній низки серйозних проблем, з якими у Китаї не стикалися протягом десятиліть. Це відбулося через зростання курсу долара США, який, безумовно, є світовою грошовою одиницею, валютою глобалізації.

Обидва факти є беззаперечними симптомами того, що у глобальній економіці щось пішло не так. Але чи переростуть ці симптоми в повноцінну хворобу? Чи матиме цей логічний ряд продовження - подальше подорожчання "зеленого" та наростання проблем у Китаї?

Якщо так, то чи можна говорити, що в основі цієї хвороби лежить криза глобалізації, яка наближається та боляче вдарить і по Піднебесній, і по долару?

На ці питання спробуємо відповісти в наступних частинах.

Любомир Шавалюк, економіст