Нацбанк знову фіксує обмінний курс

Після кількох девальваційних сплесків у 2008-2009 роках обмінний курс гривні стабілізувався. Курс тримається біля позначки 8 гривень за долар уже три місяці.

"Хоча гривня відчуватиме певний ревальваційний тиск, ми очікуємо, що НБУ підтримає фіксований курс на цьому рівні у 2010-2013 роках. Тривалий період стабільності курсу буде підтримувати інвестиції у гривневі активи, які є високоприбутковими за світовими мірками", - стверджують аналітики компанії Astrum.

Гривня тримає позиції

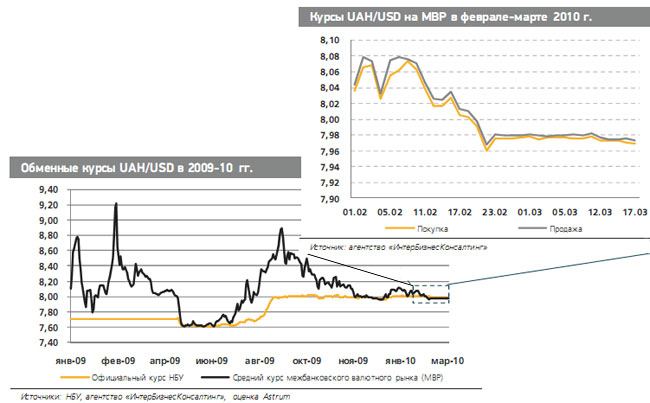

Раніше аналітики компанії очікували, що президентські вибори посилять волатильність обмінного курсу потужними психологічними чинниками, і гривня буде коливатися у діапазоні 8-9 гривень за долар. Однак вибори минули спокійно.

Утім, певних курсових коливань уникнути не вдалося. Ринкові гравці намагалися купувати іноземну валюту, бажаючи перечекати ризиковий період.

У січні 2010 року темпи купівлі валюти зросли, і котирування сягнули позначки 8,1 гривні за долар, наблизившись до рівня 8,2. НБУ відразу вжив низку заходів.

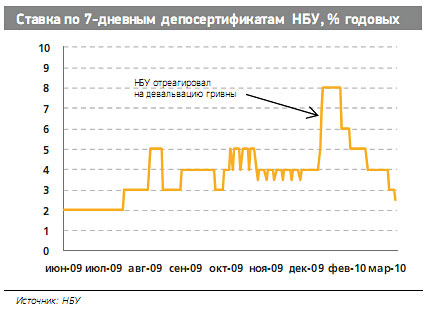

По-перше, він застосував ринковий підхід до контролю за гривневою ліквідністю. 11-13 січня 2010 року регулятор підвищив граничну ставку за семиденними депозитними сертифікатами комерційних банків удвічі, з 4% до 8% річних. Це допомогло відтягнути частину гривневої ліквідності з валютного ринку.

По-друге, Нацбанк почав виходити на ринок з інтервенціями на підтримку національної валюти за курсом 8,01 гривні за долар.

По-третє, він активно використовував неринкові механізми впливу на комбанки. Це також допомогло утримати обмінний курс у коридорі 8-8,1 гривні за долар.

|

Завершення виборів і послаблення девальваційних очікувань підвищили інтерес нерезидентів до українських активів. Акції подорожчали на 29%. Попит на ОВДП на аукціонах Мінфіну виріс з 0,5-2 мільярда гривень до 9,3 мільярда гривень, а ціни на українські суверенні єврооблігації зросли на 4-9 процентних пунктів.

Це викликало додаткові продажі іноземної валюти нерезидентами і резидентами з довгою валютною позицією і створило значний ревальваційний тиск на гривню.

НБУ відреагував на посилення ревальваційного тиску підтримкою долара. З 23 лютого 2010 року регулятор почав систематично купувати американську валюту на відкритому ринку за курсом 7,96-7,98 гривні за долар.

Лише за першу половину березня він придбав 0,6 мільярда доларів, що еквівалентно обсягам трьох днів торгівлі на міжбанківському валютному ринку. Це заморозило курс трохи нижче рівня 8 гривень за долар.

2010: курс на стабільність

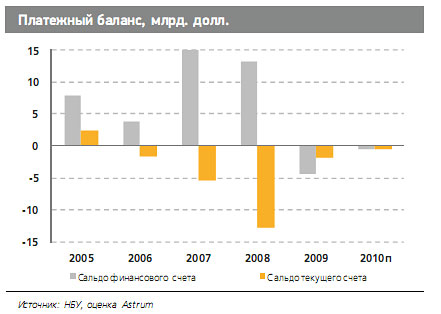

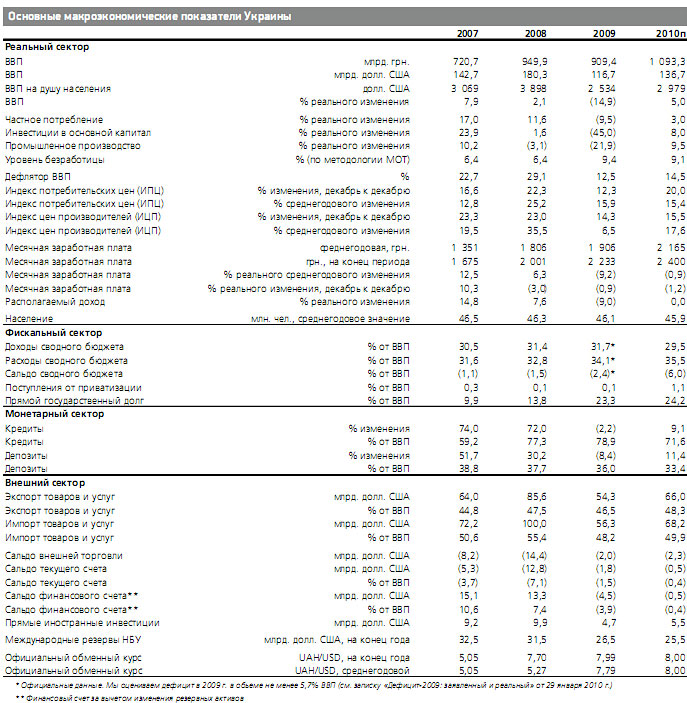

На думку аналітиків Astrum, платіжний баланс у 2010 році буде нейтральним для обмінного курсу. Дефіцит поточного рахунку у 2010 році повинен скласти 0,5 мільярда гривень або 0,4% ВВП. Таким же буде дефіцит фінансового рахунку.

Хоча відтік капіталу з України триває, такий низький дефіцит фінансового рахунку буде досягнуто завдяки очікуваному припливу 5 мільярдів доларів від МВФ. Після цього відновиться фінансування з боку інших міжнародних фінансових організацій.

|

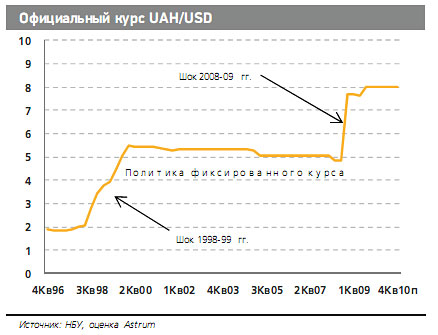

НБУ дотримується політики фіксованого курсу. Розрекламований перехід на політику інфляційного таргетування залишається віддаленою перспективою.

По-перше, Україні передусім потрібно лібералізувати внутрішні ціни на енергоносії.

По-друге, інфляційне таргетування вимагає координації бюджетної та грошово-кредитної політики, а тут Україна досі не демонструвала вражаючих результатів.

По-третє, Нацбанку набагато простіше і безпечніше з політичних міркувань контролювати обмінний курс, ніж підтримувати плаваючий курс.

|

Оскільки платіжний баланс України вирівнявся, МВФ напевно буде менше тиснути на НБУ з метою відмови від політики фіксованого курсу. Швидше за все, увага Фонду переключиться на адміністративні заходи щодо обмежень на рух капіталу.

До того ж, Нацбанк має хороші аргументи для Фонду на користь того, що він проводить політику "керованого плавання курсу". Скуповуючи долари, регулятор все ж дозволяє курсу трохи коливатися.

При цьому купівлю валюти НБУ виправдовує тим, що його міжнародні резерви скоротилися з 29,6 мільярда доларів у липні 2009 року до 24,1 мільярда доларів у лютому 2010 року.

МВФ зазвичай активніше опирається витрачанню резервів на боротьбу з девальвацією, ніж поповненню резервів, оскільки останнє підтримує здатність країни виплачувати позики Фонду. При цьому НБУ також необхідно підтримувати платежі за російський газ, які 2010 року можуть скласти 10,8 мільярда доларів.

Аналітики Astrum очікують, що Нацбанк вестиме політику де-факто фіксованого курсу. "Оскільки Україна входить у період зростання, наш прогноз підвищення реального ВВП у 2010-2013 роках становить 5-6% на рік", - стверджують вони.

Експерти вважають, що НБУ повернеться до поведінки 2005-2007 років, коли приплив капіталу, переважно позичкового, дозволяв країні нарощувати дефіцит поточного рахунку, а на валютному ринку був постійний профіцит валюти.

Насправді регулятор підтримував політику фіксованого курсу протягом дев'яти років, з 2000 року по 2008 рік. Вона переривалася лише двома ревальваційними корекціями: у квітні 2005 року та у травні-червні 2008 року, напередодні кризи.

Загалом Україна не має досвіду роботи з плаваючим курсом, за винятком перших років незалежності, що супроводжувалися економічним колапсом. Усі коливання були викликані шоками або символічним коригуванням курсу з боку Нацбанку.

|

Гривня уже зміцнюється. При цьому потенціал девальвації національної валюти більш імовірний, ніж може здатися на перший погляд, переконані експерти.

З одного боку, кажуть вони, гривня здається сильно недооціненою після ослаблення на 39% з 4,85 гривні за долар до 7,98 гривні за долар, особливо порівняно з динамікою інших валют, що постраждали від економічної кризи.

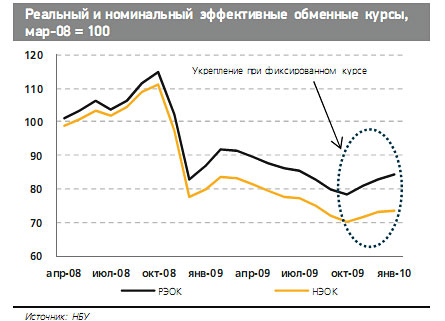

З іншого боку, гривня зміцнюється за реальним ефективним обмінним курсом - РЕОК, який відображає динаміку курсу, скориговану на співвідношення інфляційних тенденцій в Україні і на зовнішніх ринках.

За даними НБУ, у січні 2010 року РЕОК виріс на 7,6% щодо нижньої точки, зафіксованої у жовтні 2009 року. Оскільки протягом 2010-2012 років Україна повинна мати інфляцію вище 10%, то при політиці фіксованого курсу вже до 2012 року РЕОК має вийти на докризовий рівень.

Таке зміцнення РЕОК означає погіршення конкурентоспроможності українського експорту порівняно з продажем товарів на внутрішньому ринку. Це також стимулюватиме імпорт, що актуалізує проблему зростання дефіциту поточного рахунку. У цих умовах НБУ навряд чи дозволить гривні істотно ревальвувати.

|

На 2010 рік аналітики прогнозують стабільний курс - 8 гривень за долар.

"Раніше ми прогнозували курс на рівні 8,5 гривні за долар, але зараз цей показник уже не актуальний - політичні події січня-лютого 2010 року пішли за оптимістичнішим сценарієм", - зазначають вони.

Фахівці упевнені, що попереду - кілька років політики фіксованого курсу.

"Ми очікуємо, що НБУ буде утримувати обмінний курс до тих пір, поки черговий етап ослаблення економічної активності не змусить його піти на девальвацію гривні. До настання цієї стадії Україна буде накопичувати зовнішні дисбаланси у формі дефіциту поточного рахунку", - стверджують експерти.

Дефіцит поточного рахунку платіжного балансу, на їхню думку, повинен вирости з 0,4% ВВП у 2009 році до 6,7% ВВП у 2013 році. Це має підготувати ґрунт для девальвації гривні у 2014 році, викликаної розворотом економічного циклу.

При цьому тривалий період стабільності обмінного курсу протягом 2010-2013 років сприятиме інвестиціям в активи, деноміновані у гривні.

|

Джерело і прогнози: Аструм

|