Чи кредитує уряд Національний банк? Спойлер: скоріше так, ніж ні

"Дуже багато спекуляцій на цю тему вже було минулого року. Я можу лише знову процитувати улюблену статтю закону про НБУ №54: "Національний банк не фінансує дефіцит державного бюджету". Ані НБУ, ані я не плануємо відступати від цього пункту", – сказав Кирило Шевченко у свіжому інтерв'ю "Інтерфаксу".

Голова НБУ не має права казати неправду. І не каже.

Нацбанк дійсно прямо не кредитує уряд. Але все не так однозначно. Бо Голова НБУ ще має право й недоговорювати. Може навіть не право, а обов’язок.

Бо якщо голова НБУ почне говорити про все, що відбувається з економікою, банками та самим НБУ, в самого голови не буде часу ані поїсти, ані поспати, а в країні почнеться фінансова криза.

Недоговорює. Бо правильний ланцюжок виглядає трохи довшим. Національний банк не фінансує дефіцит державного бюджету. Але Національний банк фінансує банки, які фінансують дефіцит державного бюджету.

Тут мав бути дуже неполіткоректний анекдот про "поруччіка", та я стидаюся таке казати вголос, тож наведу більш коректний.

– Рабіновіч, де ви берете гроші?

– В тумбочці.

– А звідки вони там беруться?

– Дружина кладе.

– А вона звідки бере?

– Я їй даю.

– Так а ви де берете??

– Я ж вам кажу, товаріщ слєдоватєль, в тумбочці!

Розглянемо приклади та перейдемо до цифр. На початок минулого року банки не мали заборгованості перед НБУ – за винятком Привабанку (залишок за старим стабілізаційним кредитом, який банк протягом року успішно погасив) та Місто Банка – там порівняно невелика була сума, трохи більше 100 мільйонів.

Навесні минулого року Нацбанк запропонував новий інструмент – довгострокове рефінансування банків. Я особисто до того заходу поставився й досі ставлюся дуже негативно, та то тема для окремої розмови. Та й неважливо. Важливо те, що банки почали ним масово користатися.

Всього таких довгих "рефів" протягом року було видано приблизно на 48 мільярдів гривень, майже 40 з них – у серпні-грудні.

Також банки почали масово брати в НБУ ще й короткі "рефи" на три місяці, як правило, коли підходив термін погашення, такі "рефи" "ролловерилися" (замінялися на такі ж нові тримісячні кредити). Всього шляхом рефінансування Нацбанк минулого року надрукував приблизно 60 млрд грн.

До чого тут уряд? Стривайте, до того йде.

Наприкінці 2020-го, якщо не забули, ситуація з бюджетом була такою собі. Критичною була, скажімо прямо. Уряд зміг її вирішити за рахунок того, що за кордоном були дешеві гроші, і нам їх дали, незважаючи на зрив перемовин з МВФ.

Та того теж не вистачило б, якби уряд не позичав всередині країни. ОВДП. Основними покупцями яких були, звичайно, банки.

Нерезиденти, тобто, іноземні покупці, про винятковий інтерес яких нам казали інвестиційні банки, теж мали місце бути, та основний приріст ОВДП забезпечили банки, 72% від приросту обсягу ОВДП за жовтень-грудень 2020 (спеціально взяв цей період, бо самі тоді почалися труднощі з бюджетом).

Отже. На які кошти банки купили майже 80 мільярдів нових гривневих ОВДП та майже 8 мільярдів (в гривневому еквіваленті) валютних?

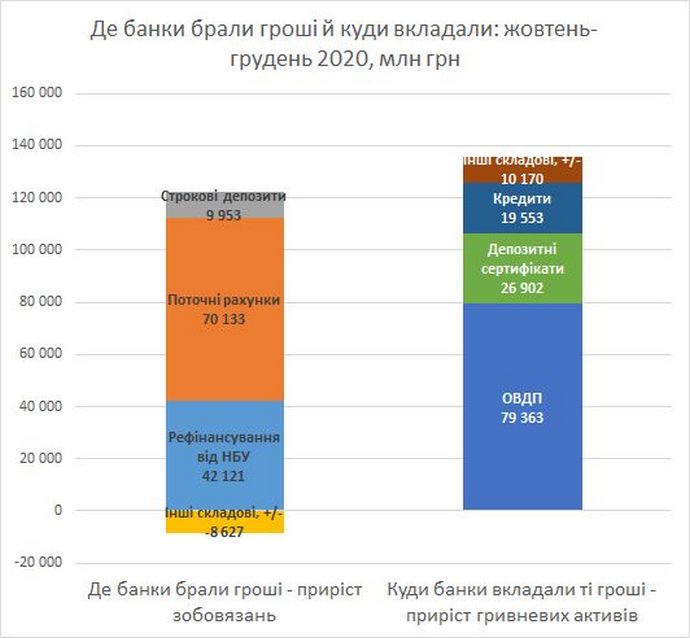

Звідки в банків взялися ті гроші в останні три місяці 2020-го? Насправді два основних джерела: 80 мільярдів припливу коштів клієнтів та 42 мільярди, взяті в НБУ (чимала сума насправді, навіть під час загострення криз стільки банки давно не позичали).

Але. З тих 80 мільярдів 70 – це поточні рахунки, тобто кошти, які клієнт має право забрати будь-коли. Всі ті кошти в ОВДП не інвестуєш, навіть в тримісячні, не кажучи вже про довгі та річні. Короткі депсерти, овернайти, якісь інші короткі інструменти – так, ОВДП – лише частково.

Власне, то видно зі статистики, куди пішли ті залучені мільярди (на тому ж графіку). Це ОВДП (більше половини всього приросту гривневих активів банків), депозитні сертифікати, нові гривневі та реструктуровані валютні кредити.

Та переважно все-таки ОВДП. Та й сенсу вкладати залучені в НБУ кошти у депозитні сертифікати того ж НБУ особливого сенсу немає: ставка одна й та сама, облікова ставка НБУ плюс-мінус піввідсотка, а транзакційні витрати є.

І, навпаки, брати в НБУ рефінансування під 6-7% та купувати ОВДП під 10-11% – makes much more sense.

Можна зайти з іншого боку, та подивитися, скільки гривневих ОВДП купили банки, які отримали кредити рефінансування від НБУ. Ті банки, які брали рефінанс на 43 млрд, за цей же час купили ОВДП на 43,9 млрд.

Ще на 24 млрд ОВДП взяли, тобто прокредитували уряд, державні Приватбанк та Укргазбанк. Вони не брали кредитів у НБУ, та й так мали гарну ліквідність. І решта 11 мільярдів кредитуванняуУряду припала на банки, що не брали рефінансування в НБУ, це переважно іноземні банки – Сіті, ОТП, Сбєрбанк, або брали раніше – Авангард, Рада, "Трідцатьчєтвьорка" та інші.

Тобто, хто рефінанс брав, той ОВДП і купив. Переважно так.

Звичайно, не все так просто, і в кожного банку окрема історія, внутрішні правила й тактика поведінки. Не хочу перевантажувати графіки статистикою за кожним окремим банком, їх ще багато.

Іншими словами, Нацбанк не кредитував Уряд прямо, як то кажуть, "в лоб". Бо ж так не можна. Закон. Та непряме кредитування таки мало місце бути.

Це не означає, що Нацбанк до чогось змушував банки. Чи був певний зговір. Чи уряд, чи Офіс президента тиснули на НБУ, а той на банки. Так могло бути, а могло і не бути.

Проте без кредитів рефінансування від Нацбанку урядові було б набагато важче. Може навіть уряд не міг би продати стільки ОВДП та покрити дефіцит бюджету – це навіть не оціночне судження, а факт.

Тобто, звідки гроші? З тумбочки.