Недоработали. Как "воспитать" качественного налогоплательщика

Этот текст пишется в тот момент, когда до очередного "налогового" голосования в Верховной Раде остаются считанные часы.

Судя по прессе и социальным сетям, в четверг о налоговой реформе говорят все, но, к сожалению, качество дискуссий оставляет желать лучшего.

Иногда причиной является откровенный популизм сторон, их желание зарабатывать политический капитал вместо проведения реформ.

В других случаях проблема в катастрофической налоговой безграмотности тех, кто берется за эту сложную и чувствительную для общества тему.

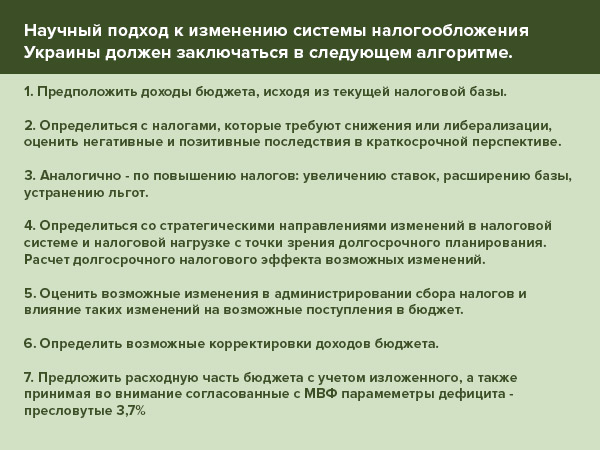

Пользу способен принести только системный и научный подход к налогам, особенно в долгосрочной перспективе. Именно такого подхода не хватает законодателю. Уже не впервые фискальными законопроектами латаются дыры в трюме ветхого судна госбюджета. Зачастую - в последние дни года.

Это первая системная ошибка. Бюджет - это не средства государства как некоего отдельного субъекта. Это средства налогоплательщиков, а государство - всего лишь инструмент грамотного и эффективного перераспределения.

В ситуации, когда органы власти имеют крайне низкий уровень доверия со стороны налогоплательщиков, а коррупция является общепризнанной проблемой, неправильно "подгонять" прогнозы налоговых поступлений под "запрос" правительства относительно доходных статей бюджета.

На самом деле необходимо поступить с точностью до наоборот. Вместо фискальной и распределительной функций налогов на первый план должна выйти регулирующая функция и ее основная часть - стимулирующая.

Законодатель должен устранить перекосы, которые ведут к недоплате налогов, массовому уклонению и гарантированным конфликтам между властью и плательщиками.

|

При этом важнейшей задачей должно быть обеспечение публичности процесса. Превалирующие ранее кулуарные методы разработки и обсуждения изменений на фоне всеобщей фискальной неграмотности приводили к негативному отношению общества к налоговым новациям.

Важны обратная связь и ее правильное отражение в масс-медиа. Результаты исследований, экспертных дискуссий и общения фискалов с бизнесом должны быть известны неравнодушной общественности.

Налоговый ликбез должен стать частью государственной политики. Гражданин и налогоплательщик должен понимать, откуда государственный бюджет берет средства, и какие плательщики являются основными его донорами.

Отсюда приходит понимание роли крупного и малого бизнеса в уплате налогов, а также влияние размеров налоговых отчислений на возможность правительства проводить ту или иную социальную политику.

Грамотность в данном вопросе могла бы помочь, например, избежать массовых спекуляций на тему "борьбы государства против малого предпринимательства".

Еще один недооцененный фактор - мировой опыт. Налоговое законодательство Украины долго варилось в собственном соку. Стандарты цивилизованных стран либо были неизвестны законодателю, либо игнорировались им.

Позитивным моментом стала привязка налогового учета к бухгалтерскому, причем с возможностью базироваться не на национальных стандартах, а на МСФО.

Теперь на повестке дня - следующий шаг: введение в нормы отечественного законодательства ключевых правил и принципов ОЭСР, включая модельные конвенции и комментарии к ним, а также последние экспертные наработки по противодействию уклонению от уплаты налогов в рамках инициативы BEPS.

Вместо того, чтобы изобретать велосипед, Украина должна абсорбировать в свои законы наиболее прогрессивные идеи зарубежных экспертов.

Отдельного изучения стоят не только ограничительные нормы и принципы, принятые в развитых странах, но и best practices относительно налоговых льгот.

Зачем те или иные страны вводят специальные режимы в бедных и депрессивных регионах? Удается ли таким образом привлечь инвесторов? Как с помощью налогов стимулировать научную и инновационную деятельность бизнеса? Как остановить бегство капиталов через механизмы льготного налогообложения?

В действующей редакции Налогового кодекса есть качественные элементы. В частности, налогообложение прибыли предприятий и вопросы трансфертного ценообразования выписаны разумно и прогрессивно, хотя улучшения возможны.

Корректировки требуют нормы о международном налогообложении. НК выводит из-под налогов сделки между нерезидентами по продаже украинских компаний.

В то же время он содержит неграмотную норму о бенефициарном собственнике, а также антирыночные ограничения на отнесение к расходам определенных выплат нерезидентам, которых не должно быть при наличии полноценных норм о ТЦО.

Неотложного решения требуют три основные проблемы.

1. НДС, имеющий репутацию самого коррупционного налога. Чтобы достигнуть прогресса, необходимо согласиться с отсутствием альтернатив автоматическому возмещению. В то же время нужен комплекс мер, направленных на борьбу с получением от государства фиктивных возвратов.

2. Налогообложение выплат наемным работникам. В обществе есть консенсус относительно того, что легализация зарплаты сотрудников предприятий напрямую зависит от снижения нагрузки на фонд заработной платы через снижение ЕСВ.

Были озвучены самые разные предложения по размеру данного отчисления: от 0% до 22%. Наибольшая проблема - недостаток публичного обсуждения последствий той или иной модели для государства и общества с точки зрения будущего дефицита средств на социальные выплаты.

3. Льготные режимы налогообложения. Понятно стремление правительства ликвидировать "внутренние офшоры" в лице частных предпринимателей, которые выступают фасадом для крупного бизнеса.

В то же время многие эксперты резонно отмечали, что радикальное ограничение прав "упрощенцев" рискует вместе с водой выплеснуть ребенка, возложив чрезмерные расходы на легитимный и полезный для страны малый бизнес.

Чтобы понять, кто и в какой степени прав, не хватает публичных исследований. Какой процент предпринимателей и в каких отраслях может считаться реальным, а какой - фиктивным? Возможно, стоит вернуться к идее прямого перечисления в законе не только цифровых "порогов", но и видов бизнеса?

Отдельно следует поговорить об аграриях. С одной стороны, некоторые представители сектора говорят, что обычный режим налогообложения был бы для них нормальным. С другой - переход к такому режиму, в частности, отмена "специального НДС", может негативно повлиять на наличие оборотных средств.

Разработчики проекта нового НК встречались с представителями разных отраслей, в том числе с аграриями. Вопрос перехода к новым правилам обсуждался, но ощущается серьезная нехватка обобщающей информации - аналитических документов, консолидированной позиции лидеров рынка.

Если эти вопросы удастся решить к взаимному удовольствию государства и бизнеса, можно будет считать налоговую реформу удачной. Пока же вокруг них крайне много спекуляций и очень мало системного подхода.

Также далеко не всегда позитивные налоговые изменения ведут к росту поступлений в бюджет. Всегда есть инерция, а готовность бизнеса раскрывать доходы и платить налоги зависит от уровня доверия к государству.

Налогоплательщик должен видеть, что власть готова пойти ему навстречу и создать определенный уровень комфорта и доверия. В связи с этим для многих представителей бизнеса принципиальным является требование реформы ГФС.

Такая реформа должна превратить налоговое ведомство из карательного органа в сервисный, устранить возможность силового воздействия на бизнес, минимизировать контакт налогового инспектора с плательщиком. Человеческое лицо фискалов может быть важным сигналом о происходящих переменах.

В то же время уголовное наказание за неуплату налогов должно ужесточиться. После введения невысоких налогов и простых правил их взимания у бизнеса не должно быть выбора: платить налоги должно быть выгоднее, чем их утаивать.

После решения наиболее сложных проблем существующей системы должна вступить в действие стимулирующая функция налогообложения.

Определившись со стратегическими направлениями развития государства, законодатель должен внести в закон определенные льготы, для получения которых плательщик должен сделать ряд общественно полезных инвестиций.

За примером можно обратиться к ближайшим соседям.

|

Такие специальные режимы уже в среднесрочной перспективе оказываются выгодными для страны, в том числе с фискальной точки зрения.

Льготы бизнесу по налогу на прибыль оборачиваются новыми рабочими местами, ростом "зарплатных" налогов, поступлений от налогов с продаж, прибыли строительных компаний и разработчиков программного обеспечения.

При этом установленные правила игры должны выполняться. Если Украине удастся провести научно-обоснованную налоговую реформу, то ее вступление в силу должно сопровождаться следующими шагами.

1. Налоговая амнистия, амнистия капиталов и "нулевое декларирование". Кроме определенной части средств, добытой преступным путем, принадлежащие украинцам капиталы и активы должны быть задекларированы и амнистированы, но после этого в действие вступают жесткие и прозрачные налоговые правила.

2. Мораторий на дальнейшие изменения в законодательство. Необходимо законодательно запретить внесение любых изменений, ухудшающих положение налогоплательщика, на протяжении трех лет. Впоследствии любая подобная норма должна вступать в силу не ранее, чем через год с момента принятия.

При этом налоговые льготы могут утверждаться в любой момент и даже задним числом. Такая практика есть в ряде европейских государств.

3. Присоединение Украины к ОЭСР. На период, пока страна не является членом этой организации, следует законодательно закрепить приоритет модельных конвенций ОЭСР и комментариев к ним при толковании и применении налогового законодательства Украины и ее международных договоров.

|

Андрей Серветник, партнер, налогово-юридический департамент Deloitte