Рейтинг надійності банківських вкладів

"Економічна правда" презентує черговий щопіврічний рейтинг надійності депозитних внесків в українських банках.

Рейтинг базується на аналізі фінансової звітності банків за перше півріччя 2010 року та прогнозах аналітиків щодо перспектив фінансових установ.

Нагадаємо, що за підсумками 2009 року рейтинг "Економічної правди" очолили "Укрексімбанк", Ощадбанк та Сбєрбанк Росії.

А за результатами опитування банківський аналітиків, яке проводилося за підсумками 5 місяців роботи в 2010 році до трійки лідерів увійшли "ІНГ банк Україна", "ВТБ банк" та "Унікредит Банк".

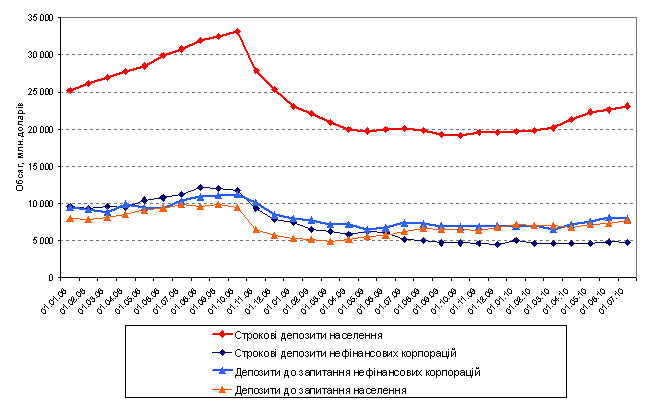

Динаміка ринку банківських депозитів

Перше півріччя відзначилось стабільним ростом депозитів фізичних осіб, що склав за даними НБУ 13,7%. З початку 2010 року вкладники принесли у банки додаткових 30 мільярдів гривень.

[B]

Відтак, загальний роздрібний депозитний портфель складає 240,5 мільярдів гривень, що на перший погляд схоже на відновлення докризових рівнів, коли максимальний портфель депозитів фізичних осіб становив 217 мільярдів гривень наприкінці 2008 року.

Проте, якщо перевести статистику НБУ у долари США, картина депозитного відновлення виглядає менш оптимістично. Українці повернули до банківської системи лише третину із 18 мільярдів доларів, вилучених під час паніки 2008-2009 років.

Динаміка залучення депозитів банками України, у мільйонах доларів США

|

Джерело: НБУ

Варто відзначити, що в 2010 році почала покращуватись структура депозитів домогосподарств: збільшилась частка довгострокових і гривневих вкладів.

Такі позитивні зрушення аналітики пов'язують з приборканням курсу гривні, економічним відновленням та більш зваженою ціновою політикою банків.

Фінансові інститути після вирішення проблем з ліквідністю, почали знижувати ставки за річними і гривневим депозитам. А падіння темпів інфляції покращило позиції національної валюти як засобу збереження капіталу.

Це відбулося на фоні того, що люди почали активно нести свої кошти в банки. Якщо минулого року вкладників заманювали 20-22%-вими гривневими депозитами, то сьогодні середній рівень ставок опустився до 15-17%.

Крім того Кабмін планує ввести 5%-ий податок на доходи з депозитних внесків, що також стримує повноцінне відновлення довіри до банківської системи.

Існує ризик, що фактори, які вплинули на зростання депозитів - політико-економічна стабілізація, підвищення ліквідності, стійкість валютного курсу, позитивні очікування населення - можуть виявитись недостатніми для продовження висхідної тенденції

Подальший розвиток депозитного бізнесу в Україні гальмується комплексом системних економічних проблем.

По перше, відсутні позитивні зрушення в сфері кредитування. А без якісних кредитних портфелів банкам нічого запропонувати вкладникам.

Українські банки продовжують нести масштабні втрати через ріст проблемної заборгованості. З початку року тільки офіційна частка прострочених позик зросла з 9,4% до 10,8%. За неофіційними оцінками співробітників банків, середній рівень "проблемки" перевищує 50%.

Банки отримують збитки, поповнюючи кредитні резерви за вимогою НБУ і чекають на покращення кредитоспроможності позичальників. Певні надії покладаються на альтернативні джерела формування активів, такі як ПДВ-облігації. Банки також більше уваги приділяють непроцентним видам діяльності.

По друге, зростання зовнішнього та внутрішнього державного боргу посилює ризик відкладеного економічного шоку у довгостроковому періоді.

На прикладі травневої кризи суверенних бондів країн південної Європи можна пересвідчитись до яких наслідків у банківській сфері призводить надмірне збільшення державних позик.

По третє, збереження невизначеності на міжнародних ринках капіталу і примара другої хвилі рецесії робить банківську систему України заручником нестабільної світової кон'юнктури.

Так, один з топ-менеджерів австрійського "Райффайзен банку" в червні, в коментарі європейським ЗМІ, не виключав можливості згортання бізнесу в країнах СНД, в тому числі і в Україні.

Від позитивних очікувань зарубіжних інвесторів залежить оздоровлення дочірніх банків, які входять до складу міжнародних фінансових холдингів.

Зрештою, не треба забувати, що 9,5 мільйонів наших співгромадян живуть на доходи нижче 700 гривень. Українців, що перебувають на межі виживання, хвилюють проблеми, які не мають нічого спільного з банківськими вкладами.

А тим часом заможніші співгромадяни посилили інтерес до депозитних продуктів, які лишаються найдоступнішим інвестиційним інструментом.

У мас-медіа почали з'являтись рейтинги депозитних продуктів банків на основі відсоткових ставок. Втім, така інформація про дохідність депозитів є цінною лише в умовах високої довіри до банків, які залучають ваші гроші.

При виборі депозитних програм варто звертати увагу на надійність усього банку, яка залежить від комплексу факторів кількісного і якісного характеру.

Як показав минулорічний досвід, історія співпраці банку з вкладниками, його репутація серед існуючих клієнтів та динаміка різних фінансових показників - це ті орієнтири, що мають найбільше значення в порівнянні із захмарними відсотками та яскравими бігбордами.

Обираючи депозити з високими ставками необхідно зважати, що це плата за можливий ризик.

І хоча якість звітності, яку пропонують нам банки та НБУ досі залишає бажати кращого, більш об'єктивна інформація для порівняння надійності депозитних вкладів сьогодні, на жаль, відсутня.

Лідери та аутсайдери рейтингу

До рейтингу "Економічної правди" увійшли банки з перших двох груп за ранкінгом НБУ, які активно працюють з депозитами населення.

У формуванні прогнозу брали участь аналітики інвестиційної компанії Astrum Investment Management та Dragon Capital

З рейтингу цього разу було виключено банки з третьої групи за ранкінгом НБУ, оскільки частина з них є кептивними, а їхні незначні розміри не дозволяють адекватно порівнювати їх з найбільшими установами.

Також у рейтингу ви не знайдете банку "Кредіт Агріколь", ІНГ банку та Сіті банку, через те, що ці фінансові інститути не приймають депозити від фізичних осіб в Україні, відповідно не доцільно розглядати їхню фінансову стабільність в розрізі надійності депозитних внесків.

Лідерами рейтингу традиційно стали державні банки Укрексімбанк та Ощадбанк, а також Райффайзен банк Аваль, що входить до австрійської міжнародної фінансової групи і в минулому рейтингу займав лише 10 сходинку.

Банки групи "А" окрім достатнього рівня підтримки акціонерів відзначаються високими показниками ліквідності, прибутковості та суттєвим приростом власного капіталу за останнє півріччя. Поєднання таких факторів сприяє росту фінансової надійності установ.

Втім, як свідчать опитування клієнтів, крім позитивного фінансового профілю лідерам варто потурбуватися про вищий рівень обслуговування вкладників, якого дещо бракує у громіздких системних банках.

Рейтинг банків за надійністю депозитних внесків| Банк | Довго- | Відпо- | Лікві- | Рівень підт- | Ефек- | Рівень борго- | Дина- | Зміна довіри банків-парт -нерів | Коефі- | Рей | Сумар- | Дина- | Дина- | Рей- | Оці- |

| Укрексімбанк | 4 | 4 | 4 | 4 | 3 | 4 | 4 | 2 | 1,1 | 4,13 | A+ | 2 952 | 39,1 | A | 7,29 |

| Ощадбанк | 3 | 4 | 4 | 4 | 3 | 4 | 3 | 2 | 1,1 | 3,91 | A= | 3 493 | 25,3 | A | 6,27 |

| Райффайзен Банк Аваль | 2 | 3 | 4 | 3 | 3 | 4 | 4 | 3 | 1,1 | 3,63 | A+ | -418 | -2,4 | B | 7,43 |

| Укрсоцбанк | 4 | 4 | 3 | 3 | 3 | 4 | 3 | 2 | 1,05 | 3,52 | B+ | 2 765 | 43,5 | B | 7,49 |

| ОТП Банк | 4 | 3 | 3 | 3 | 3 | 4 | 3 | 3 | 1,05 | 3,41 | B= | 920 | 32,4 | B | 6,55 |

| Приватбанк | 4 | 3 | 4 | 1 | 3 | 4 | 3 | 3 | 1,1 | 3,41 | B+ | 14 416 | 47,0 | B | 6,80 |

| Сбєрбанк Росії | 4 | 4 | 4 | 4 | 1 | 4 | 3 | 2 | 1 | 3,35 | B+ | 1 117 | 138,7 | A | 7,47 |

| Укрсиббанк | 4 | 3 | 4 | 4 | 2 | 3 | 1 | 2 | 1,1 | 3,30 | B= | 3 549 | 40,8 | B | 7,19 |

| Альфа-Банк | 4 | 3 | 4 | 3 | 3 | 2 | 3 | 2 | 1,05 | 3,20 | B+ | 1 929 | 91,3 | B | 6,23 |

| Брокбізнесбанк | 4 | 4 | 4 | 1 | 3 | 4 | 3 | 2 | 1 | 3,20 | B- | 1 523 | 39,3 | B | 5,58 |

| Кредит-Дніпро | 4 | 3 | 4 | 2 | 3 | 4 | 3 | 2 | 1 | 3,20 | B= | 592 | 49,0 | B | н/д |

| Індекс Банк | 3 | 3 | 4 | 3 | 2 | 4 | 4 | 2 | 1 | 3,20 | B= | 138 | 8,7 | C | н/д |

| Унікредит банк | 4 | 3 | 4 | 3 | 3 | 3 | 3 | 2 | 1 | 3,20 | B+ | 296 | 92,8 | B | 7,56 |

| ВТБ Банк | 4 | 2 | 4 | 4 | 3 | 3 | 1 | 2 | 1,05 | 3,15 | B+ | 2 528 | 129,4 | B | 7,62 |

| "Хрещатик" | 4 | 3 | 4 | 1 | 3 | 4 | 3 | 2 | 1 | 3,05 | B- | 705 | 37,6 | C | н/д |

| Піреус Банк МТБ | 4 | 3 | 4 | 2 | 3 | 3 | 3 | 2 | 1 | 3,05 | B= | 307 | 58,6 | B | н/д |

| Універсал Банк | 4 | 3 | 4 | 2 | 2 | 3 | 4 | 3 | 1 | 3,05 | B= | 754 | 39,5 | B | 6,48 |

| Промінвестбанк | 3 | 4 | 4 | 4 | 2 | 4 | 1 | 2 | 0,945 | 3,02 | B= | 1 643 | 18,4 | B | 6,41 |

| "Південний" | 4 | 3 | 4 | 1 | 3 | 4 | 3 | 1 | 1 | 3,00 | B= | 1 199 | 45,6 | B | 5,34 |

| Укргазбанк | 2 | 4 | 4 | 2 | 3 | 2 | 4 | 3 | 1 | 3,00 | B- | 0 | 0,0 | D | 3,79 |

| Правекс-Банк | 2 | 4 | 4 | 3 | 2 | 4 | 1 | 2 | 1 | 2,95 | C= | -59 | -1,8 | B | н/д |

| "Дельта" | 4 | 2 | 4 | 1 | 3 | 4 | 3 | 2 | 1 | 2,90 | C- | 1 741 | 86,8 | C | н/д |

| Кредитпромбанк | 3 | 3 | 4 | 2 | 3 | 2 | 4 | 2 | 1 | 2,90 | C= | 830 | 29,8 | C | 4,37 |

| Донгорбанк | 3 | 2 | 4 | 1 | 3 | 4 | 3 | 3 | 1 | 2,85 | C= | 373 | 17,4 | C | н/д |

| Ерсте Банк | 4 | 3 | 4 | 3 | 2 | 3 | 1 | 2 | 1 | 2,85 | C= | 198 | 46,6 | B | 7,19 |

| Імекс Банк | 2 | 4 | 4 | 1 | 3 | 4 | 4 | 3 | 0,9 | 2,84 | C= | -436 | -25,7 | C | н/д |

| ПУМБ | 4 | 4 | 4 | 1 | 3 | 2 | 2 | 2 | 1 | 2,80 | C= | 1 539 | 49,8 | C | 6,25 |

| VAB Банк | 4 | 2 | 4 | 3 | 2 | 4 | 1 | 1 | 1 | 2,80 | C= | 823 | 49,0 | C | н/д |

| Кредобанк | 2 | 2 | 4 | 4 | 1 | 4 | 1 | 2 | 1 | 2,65 | C= | -115 | -4,8 | B | н/д |

| "Форум" | 3 | 1 | 4 | 4 | 1 | 3 | 1 | 2 | 1 | 2,45 | C= | 1 320 | 29,0 | B | 6,29 |

| Сведбанк | 4 | -1 | 3 | 3 | 2 | 4 | 2 | 2 | 1 | 2,35 | C= | 589 | 43,1 | C | 6,14 |

| "Фінанси і Кредит" | 3 | 2 | 3 | 1 | 2 | 2 | 2 | 3 | 1 | 2,15 | C- | 869 | 19,4 | C | 4,5 |

| Родовід Банк | 4 | 4 | 2 | 2 | 1 | 2 | 1 | 3 | 0,8 | 1,84 | D- | 1 717 | 65,2 | D | 3,27 |

| "Надра" | 1 | 1 | 2 | 2 | 3 | 1 | 3 | 2 | 0,8 | 1,48 | D-- | -2 570 | -30,9 | D | 2,52 |

Рівень А (4) - "надійний", B (3) - "стабільний", C (2) - "задовільний"; D (1)- "поганий", F - "катастрофічний".

Прогноз "++" - абсолютно позитивний, "+" - швидше позитивний, ніж негативний, "=" - нейтральний, "-" - швидше негативний, ніж позитивний "--" - абсолютно негативний.

На дні рейтингу надійності депозитів продовжують залишатись банки Надра та Родовід, з вкрай низькою капіталізацією, ліквідністю та високим рівнем боргового тягаря.

Незважаючи на домовленості банку Надра про реструктуризацію субординованого боргу на суму 50 мільйонів доларів, населення продовжує забирати свої вклади з установи.

За останні 12 місяців депозитний портфель банку Надра схуд на третину: іміджеві втрати призвели до виведення вкладниками більш ніж 2,5 мільярдів гривень за останній рік.

Рекапіталізований державою влітку минулого року Родовід банк потребує реструктуризації та додаткових фінансових вливань, щоб покрити рекордні збитки, які сягнули 3,6 мільярдів гривень у першому півріччі.

Такий результат на ринку пояснюють дисбалансом між пасивами і активами, що виник після переведення депозитів ліквідованого Укрпромбанку.

Протягом І півріччя доходи від проблемного кредитного портфелю були на 505 мільйонів гривень, або 55% нижчими від суми, яку "Родовід" повернув вкладникам у вигляді відсотків.

При цьому у банку на 901 мільйон гривень, або 37% виросли резерви під кредитні ризики.

У середині рейтингової таблиці в основному відбулись позитивні зміни. Більшість банків підвищили свої показники, а відповідно і сумарний рейтинг.

До групи "стабільних" увійшли банки, які користуються високою довірою у вкладників, про що свідчать високі річні обсяги нарощення депозитів населення. Серед них Приватбанком, приріст депозитів на 14,4 мільярдів гривень; Укрсиббанк - 3,5 мільярда гривень, Укрсоцбанк - 2,7 мільярда гривень та ВТБ - 2,5 мільярда, тощо.

За результами комплексного оцінювання до групи С (задовільний ріень) потрапили такі іноземні банки як Форум (Німеччина), Ерсте банк (Австрія), Кредобанк (Польща), Сведбанк (Швеція).

Причини схожі - зниження власного капіталу і негативні фінрезультати внаслідок значних відрахувань до резервів під проблемні кредитні портфелі.

Якщо менеджмент даних банків встигне провести успішну рестуктуризацію бізнесу, зберігши наявний рівень ліквідності, довіру клієнтів і підтримку материнських структур, існують високі шанси для зростання їхнього рейтингу надійності в майбутньому.

До того ж, в більшості випадків, більш низький результат іноземних банків пов'язаний з тим, що вони більш чесно відображають фінансові показники установи.

Методика

Рейтинг привабливості банків для вкладників - інформаційний проект, спрямований на комплексне оцінювання найбільших за обсягом активів банків України, що враховує найважливіші фактори привабливості установ для вкладників, які можливо розрахувати на основі публічної інформації.

Об'єкт рейтингу - банки з першої та другої груп за класифікацією НБУ, що працюють на ринку роздрібних депозитів.

Предмет рейтингу - привабливість банків для вкладників, що визначається кількісно як загальна сума балів факторів привабливості - від 1 до 4, зважених на важливість кожного фактора - від 0 до 1.

Якісно привабливість банків визначається рейтинговою категорією групи банків - a, b, c чи d, що залежить від суми загального заліку. При цьому головне значення має рейтингова категорія групи банку, а не його порядковий номер у таблиці.

Періодичність рейтингування: щопівроку після опублікування Нацбанком та Асоціацією українських банків показників діяльності установ на відповідну дату.

Джерела даних: показники фінансової звітності банків, що опубліковані на офіційних сайтах АУБ, НБУ, а також на корпоративних сайтах банків, що беруть участь у рейтингу.

Для визначення фактора "Рівень іноземної чи державної підтримки" використовується офіційна інформація НБУ про власників істотної частки банку, а також дані інформагентств та інформація "Економічної правди".

Прогноз подальшої фінансової стійкості банків - це середнє арифметичне прогнозів опитаних "Економічною правдою" експертів.

Обґрунтування вибору факторів привабливості банків для вкладників

При підготовці методики рейтингу до уваги беруться наступні фактори, що визначають привабливість банків з точки зору вкладників.

1. Довгостроковий приплив або відплив депозитів.

2. Відповідність капіталу активам.

3. Ліквідність банку.

4. Рівень іноземної чи державної підтримки.

5. Ефективність діяльності банку.

6. Рівень боргового навантаження.

7. Приріст або зменшення власного капіталу.

8. Зміна довіри банків-партнерів.

9. Коефіцієнт системності.

10. Понижуючий коефіцієнт.

Експертна рада "Економічної правди" визначила рівень важливості кожного із запропонованих факторів через присвоєння ваг-множників, сума яких дорівнює одиниці.

За існуючого рівня прозорості банківської системи України, представлена нижче методика розрахунку факторів максимально адекватно відображає комплексну привабливість банків для вкладників.

Фактори та формули розрахунку

Розрахунок значень рейтингових факторів

№ | ФАКТОР | ПОКАЗНИК | ФОРМУЛА * |

1 | Довгостроковий приплив або відплив депозитів | Приріст депозитів за 12 місяців | Деп. - Деп. мр |

2 | Відповідність капіталу активам | Коефіцієнт достатності капіталу | ВК |

3 | Ліквідність банку | Коефіцієнт ліквідності | ГК |

4 | Рівень іноземної чи державної підтримки | Власник: держава, іноземна корпоративна структура, фізична особа-нерезидент тощо | - |

5 | Ефективність діяльності банку | Рентабельність власного капіталу | ФР |

6 | Рівень боргового навантаження | Наявність дефолтів, реструктуризації боргу, або ж відношення недепозитних зобов’язань до власного капіталу | КБ.+ЦПе. |

7 | Поточний приріст або зменшення власного капіталу | Зміна власного капіталу за півріччя | ВК - ВК. пп |

8 | Зміна довіри банків-партнерів | Динаміка коштів інших банків за півріччя | КБ - КБ. пп |

Проміжний Залік | Сума балів факторів, зважених на відповідні ваги | ПЗ | |

9 | Коефіцієнт системності | Обсяг активів | 1 - 1,05 - 1,10 |

10 | Понижуючий коефіціент | Масові випадки неповернення чи затримки вкладів впродовж останніх трьох років | 0,8 - 0,9 - 1 |

| ЗАГАЛЬНИЙ ЗАЛІК | Проміжний залік, скоригований на коефіціенти | ЗЗ |

* - умовні позначення, використані у формулах, означають:

Деп. - депозити

КБ - кошти інших банків

ВК - власний капітал

чА - чисті активи - активи банку, зменшені на суму резервів за активними операціями

чП - чисті пасиви

ГК - грошові кошти - кошти в НБУ, в інших банках та готівкові кошти банку

ФР - фінансовий результат - прибуток або збиток

Зоб. - зобов'язання

Х. пп - показник "Х" півроку тому

Х. мр - показник "Х" на аналогічну дату 2008 року

Кожному фактору, перед тим, як зважити на його важливість, присвоюється бал від 1 до 4. Бали залежать від діапазону, у який потрапляє значення показника, що відображає кількісний зміст фактора.

Наприклад, якщо фактор "довгостроковий приплив депозитів у банку", виражений показником "приріст депозитів населення за 12 місяців", більший 30%, то такому банку присвоюється найбільша сума балів - 4.

Якщо ж він менший 30%, але більший нуля - 3 бали. Якщо значення показника знаходиться у діапазоні від нуля до мінус 30% - 2. Якщо падіння депозитів склало понад 30%, банк отримує найменший бал - 1.

Згодом отриманий бал множиться на вагу фактора.

Сума проміжного загального заліку для банку розраховується шляхом додавання чисел, отриманих від множення балів на вагу кожного фактора. Потім отриманий результат коригується на коефіцієнт системності та понижуючий коефіцієнт. Чим більше значення загального заліку, тим привабливішим є банк для вкладників.

Визначення рейтингової категорії

Рейтингова таблиця будується шляхом ранжування банків, що беруть участь у рейтингу, в порядку зниження суми їх загального заліку (ЗЗ).

Після цього, залежно від діапазону, у який потрапляє кожен банк, виділяються чотири рейтингові групи банків. Групам присвоюється категорія у вигляді латинських літер a, b, c чи d.

Критерії присвоєння рейтингових категорій

Значення суми загального заліку (ЗЗ) | Рейтингова категорія | Зміст категорії |

3,6 і більше | a | Високий рівень привабливості для вкладників |

від 2,8 до 3,59 | b | Середній рівень привабливості для вкладників |

від 2,00 до 2,79 | c | Задовільний рівень привабливості для вкладників |

від 1,00 до 1,99 | d | Низький рівень привабливості для вкладників |

Зміни і доповнення

Методика рейтингу банків у майбутньому може бути частково змінена у розрахунковій частині чи доповнена новими факторами з огляду на динаміку показників діяльності банківської системи, а також внаслідок підвищення рівня розкриття фінансової інформації банками.

Відтак, кожен новий рейтинг буде супроводжуватися критичним переглядом методики рейтингування, яка, у разі виявлення невідповідностей новим реаліям, буде адекватно коригуватися.

УВАГА!

Головне значення має рейтингова категорія групи банку - a, b, c чи d, а не його порядковий номер у таблиці.

Рейтинг має винятково інформативний характер. Він висловлює лише думку редакції щодо рівня захищеності банківських вкладів.

Рейтинг не можна розглядати як рекомендацію для вибору банківських депозитних програм. "Економічна правда" та автори рейтингу не відповідають за рішення третіх осіб, прийняті винятково на основі цього рейтингу.

Детальні розрахунки та ваги факторів банки можуть отримати, звернувшись до редакції.

Методика та розрахунки: Роман Корнилюк, Євген Шпитко