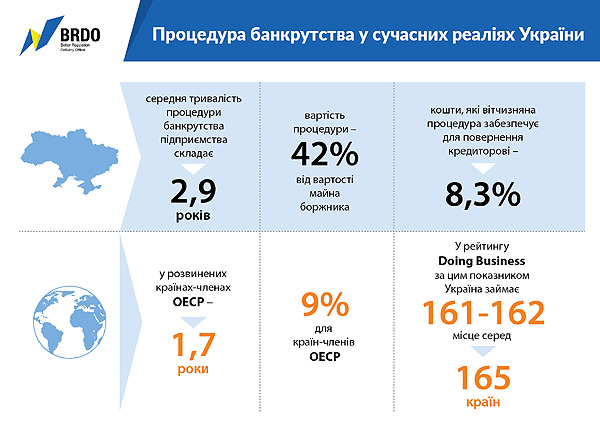

Довго, дорого, неефективно: процедура банкрутства у сучасних реаліях України

Відповідно до даних, зібраних за методологією рейтингу Doing Business, серед усіх компонентів рейтингу в Україні найгірший стан справ з врегулюванням процедури неплатоспроможності.

Так, середня тривалість процедури банкрутства підприємства, описаного методологією рейтингу, складає 2,9 років (для порівняння, у розвинених країнах- членах ОЕСР – 1,7 роки), а її вартість – 42% від вартості майна боржника (9% для країн-членів ОЕСР). Проте найбільшим шоком є показник коштів, які вітчизняна процедура банкрутства забезпечує повернення кредиторові – 8,3%. За цим показником Україна ділить з Камбоджею 161-162 місце серед 165 країн, у яких існує судова процедура банкрутства. Гірше, ніж у нас, складається ситуація для кредиторів лише у Центральноафриканській Республіці, Сполучених Штатах Мікронезії, Венесуелі та Бурунді. Трохи кращим, ніж у нас, є результат Сурінаму, Ліберії, Домініканської Республіки, Томе і Прінсіпі та Сьєра Леоне.

При цьому не варто думати, що українське законодавство є вкрай недосконалим та примітивним. Навпаки, у профільному Законі України "Про відновлення платоспроможності боржника або визнання його банкрутом" (далі – Закон про банкрутство) формально присутні майже усі інститути, притаманні розвиненим країнам з ефективною системою банкрутства. Однак, недосконале формулювання певних пооложень закону та, особливо, його імплементація, зводить нанівець будь-які інноваційні потуги законодавців.

Ухилення від банкрутства

Однією з головних проблем банкрутства в Україні є те, що у таку процедуру як правило вступають підприємства, які уже тривалий час є неплатоспроможними, та з яких уже виведені усі більш-менш ліквідні активи. Як наслідок, більшість кредиторів залишаються ні з чим, а процедура банкрутства їх проблем не вирішує.

Як правило, у світовій практиці ця проблема вирішується таким чином: на керівника підприємства у випадку появи перших ознак неплатоспроможності покладається чіткий обов’язок звернутися до суду зі заявою про банкрутство очолюваного ним підприємства. Спроба впровадження такого підходу була зроблена і у вітчизняному Законі про банкрутство, однак вона виявилася невдалою, оскільки закон не встановлює ані строків такого звернення, ані відповідальності за недотриманням такого обов’язку. Як результат, положення закону про обов’язкове звернення боржника до суду фактично не функціонують.

Цю проблему частково може вирішити законопроект №3132, який знаходиться на розгляді парламенту: він встановлює строк, упродовж якого орган управління боржником буде зобов’язаний подати заяву до суду про неплатоспроможність. Однак, у цьому документі, як і раніше, ефективна система санкцій за недотримання відповідного правила буде відсутньою.

Цікавою у даному аспекті може бути практика деяких західних країн, у яких керівник, який приховав неплатоспроможність свого підприємства та не звернувся із заявою до суду, несе солідарну відповідальність за боргами такого підприємства усім своїм майном.

Посилення захисту прав заставних кредиторів

Ще однією слабкою ланкою Закону про банкрутство є відсутність належного захисту заставних кредиторів. Відносно таких кредиторів Закон про банкрутство грунтується на двох базових ідеях:

1) встановлення максимального захисту інтересів кредиторів, вимоги яких забезпечені заставою (наприклад, шляхом виключення заставленого майна із ліквідаційної маси; спрямування виручених коштів від продажу такого майна виключно заставним кредиторам; надання заставним кредиторам права ветувати план санації або ж мирову угоду тощо);

2) позбавлення заставних кредиторів оперативного впливу на процедуру банкрутства (шляхом виключення їх участі у зборах та комітеті кредиторів, а також позбавлення права самостійно звернути стягнення на заставлене майно).

Теоретично, така концепція є правильною та обгрунтованою, однак її імплементація на даний час має чимало недоліків. У першу чергу це пов’язано з тим, що заставний кредитор втрачає будь-який контроль над майном, яке було передано йому в заставу, та рано чи пізно опиняється у ситуації, коли таке майно продається або надто дешево, або надто довго, або трапляються інші негарзди із забезпеченням. У зв’язку з цим, кожен кредитор, вимоги якого забезпечені заставою, маючи здоровий глузд, процедуру банкрутства не ініціює і намагається усіляко її уникати.

Видається, що описану вище проблему можна та варто вирішити шляхом посилення контролю заставних кредиторів над належним їм забезпеченням та збільшенням їх прав, пов’язаних із продажем заставного майна. Разом з тим, хибними видаються намагання банківської спільноти отримати право вирішального голосу у комітеті або зборах кредиторів, оскільки у такому випадку заставні кредитори вирішуватимуть долю боржника у питаннях, які не торкаються їх прав та інтересів, однак істотно впливають на права та інтереси інших (конкурсних) кредиторів.

|

Мирова угода та санація

Процедура банкрутства далеко не завжди повинна закінчуватися ліквідацією боржника. Іноді інтересам усіх зацікавлених осіб буде відповідати продовження роботи підприємства після внесення коректив у його діяльність: продажу частини активів, ректруктуризації заборгованості, передання корпоративних прав кредиторам тощо. Закон про банкрутство певною мірою забезпечує такі можливості, однак робить це за допомогою двох різних інструментів, правова та економічна природа яких є однаковою: процедурою санації та мировою угодою.

Об’єднання цих двох механізмів у єдиній процедурі реструктуризації та, відповідно, забезпечення можливості комплексного підходу до вирішення проблеми неплатоспроможності за допомогою усіх наявних інструментів, зробило б таку процедуру значно ефективнішою та привабливішою як для боржника, так і для кредитора.

Ліміти на максимальну тривалість дії мораторію

Оптимальна процедура банкрутства повинна знаходити баланс між інтресами кредиторів та боржника, а також враховувати соціальні наслідки ліквідації підприємства. Однак, чинний Закон про банкрутство має радше репутацію закону, який, у першу чергу, стоїть на захисті інтересів боржників. Значною мірою це пов’язано із мораторієм, який вводиться у кожній процедурі банкрутства. Такий мораторій позбавляє кредиторів можливості примусово стягнути з боржника належні їм кошти. Інститут мораторію або ж його аналоги існують практично у кожній країні світу, де існує практика банкрутства, однак специфіка України полягає у надмірній тривалості такого мораторію. Фактично, мораторій супроводжує всю процедуру банкрутства, а тому затягування такої процедури на кілька років робить неможливим ефективний захист кредиторами своїх прав.

Одним з можливих варіантів вирішення проблеми могло б бути запровадження фіксованих часових лімітів тривалості мораторію, зі спливом яких мораторій автоматично припиняв би свою дію, не зважаючи на продовження розгляду справи про банкрутство. Таке правило не тільки б дозволило кредиторам побачити "світло в кінці тунелю", але й запроваджувало б певний механізм стимулювання швидкості процедури банкрутства та дотримання строків, відведених Законом на таку процедуру.

Призначення розпорядника майна

Протягом усіх 16 років існування професії арбітражного керуючого підхід до такої професії у законодавстві та судовій практиці був і залишається однаковий: "хто платить, той і замовляє музику". Єдиною специфікою цього правила у банкрутстві є те, що тут важливе значення має не тільки те, хто платить, але й хто впливає на прийняття рішення про призначення арбітражного керуючого.

Спробою подолати цю тенденцію стало запровадження автоматизованої системи, яка випадковим чином обирала розпорядника майна, грунтуючи свій вибір на досвіді та завантаженості арбітражних керуючих. Разом з тим, як свідчать відгуки багатьох експертів, робота такої системи є далекою від ідеалу, а можливість вибору арбітражного керуючого у "ручному режимі" у ситуації, коли вибір системи не спрацював, дозволяє надзвичайно суб’єктивним чином підходити до обрання кандидатури розпорядника майна.

Проблема призначення розпорядника майна є досить комплексною, та може бути вирішена лише шляхом впровадження цілої низки заходів, серед яких гарантування належної оплати праці розпорядників майна, запровадження ефективних механізмів відповідальності, а також надання можливості кредиторам офіційно та відкрито впливати на вибір розпорядника майна, у тому числі шляхом вибору кандидатур, пропонованих автоматизованою системою.

|

Винагорода арбітражних керуючих

Суспільство потроху починає сприймати ідею того, що особа, яка розпоряджається значними ресурсами, як правило, не буде працювати належним чином за мізерну плату. Арбітражні керуючі – якраз надзвичайно гарна ілюстрація цього правила. Арбітражний керуючий – це особа, яка повинна володіти істотними юридичними, економічними, менеджерськими знаннями та навиками, та яка несе чималу відповідальність (включаючи кримінальну) за свої дії.

Закон про банкрутство, всупереч світовій практиці, не ставить винагороду арбітражного керуючого у якості пріоритетного платежу у ліквідації, та не забезпечує гарантованого надходження оплати праці розпоряднику майна. У результаті страждають не тільки арбітражні керуючі, які підвішуються на фінансовому крючку певних учасників провадження у справі про банкрутство, але й чимало кредиторів, інтереси яких не враховуються оптимальним чином.

Лише достатньо висока та гарантована оплата праці арбітражних керуючих здатна забезпечити їх мінімально необхідну об’єктивність та неупередженість під час розгляду справи про банкрутство.

Закон про банкрутство має чимало інших напрямків для вдосконалення, включаючи поліпшення регулювання позасудової санації, налагодження визнання іноземної процедури банкрутства та приведення закону у реальну відповідність типовому законом ЮНСІТРАЛ про транскордонну неплатоспроможність, запровадження бази даних для кредиторів для їх інформування про стан процедури банкрутства. Окремої уваги заслуговує процедура банкрутства фізичних осіб, запровадження якої дозволило б у цивілізованій формі врегулювати статус та долю проблемної заборгованості фізичних осіб перед банками, та частково зняло б напругу, пов’язану із валютними кредитами під іпотеку.

Усі ці та чимало інших проблем очікують на своє вирішення українським парламентом, який, на жаль, надто неохоче останнім часом торкається процедури банкрутства. У Верховній Раді України зареєстровано цілу низку законопроектів, спрямованих на вдосконалення процедури банкрутства (зокрема, №3132, №3163, №2286а, №2714 та №2353а), однак, їх розгляд надзвичайно затягується. Наприклад, законопроект 3132 уже шість разів включався у порядок денний Верховної Ради України, однак жодного разу так і не був розглянутий ним.