Чому в Україні дорогі кредити

Економіка зросте завтра, якщо сьогодні їй дати імпульс до розвитку.

Можна стимулювати майбутнє зростання через соціальні виплати, як це вже восьмий рік робиться в Україні.

Можна глянути за кордон і нарощувати експорт.

Можна залучати інвестиції з-за кордону (що, правда, малоймовірно в умовах очікуваної міжнародної ізоляції України), як це десятиліттями робили Китай та Індонезія.

А можна створити умови, щоб підприємства всередині України знайшли достатньо грошей для розвитку.

Все це - економічні аксіоми. Ніхто не сперечається і з тим, що для розвитку економіки банки повинні активно кредитувати, передусім - бізнес.

"Кредитування набуває особливої ваги тоді, коли потрібні структурні зміни розподілу суспільного капіталу. В цій якості банки - санітари економіки", - вважає президент Центру ринкових реформ, колишній міністр економіки та колишній виконуючий обов’язки глави ФДМ Володимир Лановий.

На перший погляд, в Україні з корпоративним кредитуванням все гаразд. З року в рік показники зростають.

|

І все ж - грошей гостро бракує. У 2007 році частка інвестицій в основний капітал становила 26% валового внутрішнього продукту, і при цьому існувала величезна потреба в додаткових грошах для фінансування нових проектів. У 2011 вона не дотягла до 19% ВВП.

Обсяги інвестицій в основний капітал, млн грн

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

|

|

Обсяг інвестицій в основний капітал* |

125 253,7 |

188 486,1 |

23 3081,0 |

151 776,8 |

171 091,9 |

238 174,6 |

|

ВВП |

544 153 |

720 731 |

948 056 |

913 345 |

1 082 569 |

1 316 600 |

|

% |

23,02 |

26,15 |

24,59 |

16,62 |

15,80 |

18,09 |

* - фактична вартість

Джерело: НБУ

Кредитування вкрай необхідне. Навіть неважливо, кого банки кредитуватимуть - приватний чи державний бізнес.

"Українській економіці потрібна структурна реформа. Уряд міг би доручити ключовим держбанкам фінансувати ті промислові та інфраструктурні проекти, які дали б країні істотний поштовх у розвитку. Сподіватися, що приватний капітал зможе забезпечити такий поштовх, нині не варто", - вважає керівник аналітичного підрозділу групи "Інвестиційний капітал Україна" - ICU - Олександр Вальчишен.

Експерт наводить приклад: завдяки такій практиці в азійських країнах частка інвестицій у ВВП перевищує 30%, а в Китаї - 45%.

Кредити надто дорогі

В Україні ситуація далека від ідеальної. Частка інвестицій у ВВП тут не перевищує 20%, а банки кредитувати не хочуть принципово. Та й підприємства самі не поспішають залучати гроші на умовах, що склалися.

"Гривнева ліквідність у банків коротка, а доларову - нікуди прилаштувати. Відтак, розвиваються тільки два сектори: гривневі позики на короткий термін - карткові продукти, споживчі кредити в ритейлі та короткі лінії в корпоративному бізнесі - і валютні кредити експортерам", - розповів керівник департаменту з роботи з корпоративними клієнтами одного з великих банків.

Він зазначив, що "довгої" гривні нема, а саме багаторічні кредити потрібні для того, щоб вкладати у розвиток великих проектів. Тобто при всьому бажанні підприємства не можуть залучати позики у гривні, скажімо, на п’ять років.

Є ще одна складність. "Думаю, набагато більша проблема - високі кредитні ставки, а також те, що кредити не завжди доступні протягом року", - вважає аналітик Erste Bank Мар'ян Заблоцький.

Справді, за даними НБУ, середня вартість термінових депозитів у гривні становить 17% річних. Беручи у населення дорогі гроші, банки роблять їх ще дорожчими.

За даними порталу finance.ua, позики для бізнесу надаються під 24% річних. Фактично, за чотири роки підприємство повинно повернути два кредити. Це дуже відрізняється від ситуації у, наприклад, Сполучених штатах, де кращі підприємства можуть залучати позики менш ніж під 10% річних на дуже довгі терміни.

Заблоцький наводить кілька прикладів з української реальності.

Перший - між ставками за кредитами та інфляцією простежується слабкий зв'язок, тому часто кредитні умови виглядають непривабливо. Яскравим прикладом є нинішня ситуація, коли інфляція майже нульова, як і економічне зростання, а за кредити просять 16% річних і більше.

Другий - кредити значно важче отримати восени і взимку, коли банки переважно втрачають гривневу ліквідність і тому різко змінюють умови для позичальників.

"Кредити взяти можна, але постійна невпевненість щодо умов та їх відірваність від динаміки зростання ВВП часто призводить до невдоволення позичальників", - констатує аналітик.

Керівник одного з кредитних бюро розцінює такі ставки як загрозу для розвитку економіки - як і ініціативи уряду щодо введення оподаткування депозитів.

"Податок на депозити збільшить ставки за кредитами, і в 2013 році ми отримаємо тотальну стагнацію. Нині ставки і так зашкалюють", - вважає він.

Такої ж думки дотримуються в Асоціації українських банків, яка в останні місяці активно критикує політику Нацбанку із стримування інфляції та курсу. Ця політика донедавна зводилася до зменшення кількості грошей, які банки можуть направити на кредитування.

Ще в березні в АУБ наголосили, що через падіння ліквідності банкам довелося зупинити кредитування, а в деяких з них були затримки з проведенням платежів.

Як наслідок, вважає президент асоціації Олександр Сугоняко, виросли ставки за кредитами у національній валюті для юридичних осіб. Якщо у першому півріччі середні ставки коливалися у межах 12-13%, то в жовтні-листопаді 2011 року вони зросли до 17-20%, а за короткостроковими позиками - до 20-23%.

"Все це свідчить про те, що НБУ перейшов межу в зниженні ліквідності банків, і це призвело до зростання відсоткових ставок за кредитами і гальмування кредитування економіки", - вважає фінансист.

За розрахунками аналітиків АУБ, результатом такої монетарної політики стало уповільнення темпів зростання економіки в другій половині 2011 року: загалом за рік - 5,2%, а в четвертому кварталі - 4,6% до відповідного кварталу 2010 року.

Правда, з грудня 2011 року НБУ переглянув вимоги до формування обов'язкових резервів і дав більше грошей банкам.

Втім, на думку президента АУБ, навряд чи можна очікувати швидкого відновлення кредитування економіки, оскільки банки тепер очікують продовження стримування курсу будь-якою ціною. Це означає, що ставки за депозитами залишаться високими, що в свою чергу формуватиме надмірну ціну на кредити.

Втім, далеко не всі економісти розділяють песимізм двох попередніх експертів.

"Приріст кредитних ресурсів залежить не від бажань центрального банку, а від зростання товарного обігу і частини грошей, яка депонується. Рівень процентних ставок у такій економіці, як наша, крім внутрішніх обставин, визначається припливом зовнішніх банківських кредитів і свободою валютного обігу в країні", - вважає Лановий.

Вальчишен констатує, що в Україні все ж спостерігається макроекономічна стабільність. На це, на його думку, вказують відразу кілька фактів.

По-перше, в економіці спостерігається стабільне зростання ВВП в рамках 5-7% рік до року в реальному вираженні.

По-друге, структура економіки оптимальна відповідно до викликів дня (частка інвестицій, споживання та чистого експорту оптимальні для економіки, у якій ВВП на душу населення все ще відстає від багатьох нерозвинених країн).

По-третє, фіскальна (Мінфін, податкова, митниця і пенсійний фонд) і монетарна (НБУ) політики дозволяють уникнути виникнення дисбалансів - перегрівів на ринках, наприклад, житла чи кредитних карт.

По-четверте, кредитоспроможність уряду, ключових системних підприємств і банків висока.

Якщо перефразувати експерта, кредити в Україні справді занадто дорогі і занадто "короткі". Проте наразі саме така їх ціна дозволяє тримати рівновагу в економіці.

Чому банки не кредитують

Настільки дорогі кредити означають лише одне: підприємства не хочуть їх брати. А це означає, що вони не розвивають нові проекти, які могли б розвивати при наявності доступних позик. Відтак, економіка не отримує стимулу для зростання.

Варто звернути увагу на дивну заяву центрального банку США - ФРС. Він каже, що зростанням кредитування стримується слабкими темпами розвитку економіки. Тобто підприємства просто не відчувають потреби в позикових грошах.

В українських же реаліях справедливим буде ще одне твердження: банки не кредитують, бо не довіряють. Банківські позики повинні сумлінно обслуговуватися позичальниками, а саме з цим в Україні складності.

"Банківська система лежить! Нема хороших позичальників, у яких були б застави для отримання кредитів. Хто міг - вже взяв позику. Решта не проходять за ризик-критеріями банків. Є компанії, які не можуть взяти кредит протягом 5-6 місяців. Банки кричать: приходьте, показуйте "білу" звітність, давайте заставу, що покриває кредит, але таких позичальників нема", - стверджує керівник кредитного бюро.

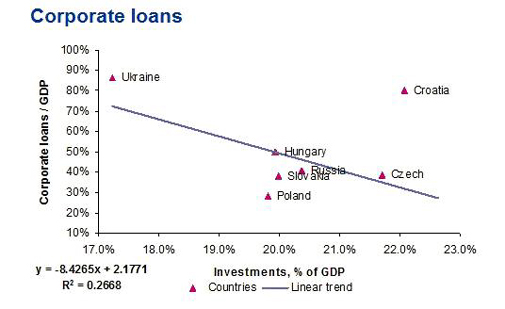

При цьому спостерігається дивний факт. За даними аналітиків Erste Bank, українські підприємства "закредитовані". Тобто вони вже мають набагато більше боргів, ніж їх колеги з сусідніх країн.

|

"Наші підприємства найбільш "закредитовані" і найменш прибуткові у Східній Європі. Справа тут не тільки в наявності тіньових доходів - значна "тінь" є і в країнах-сусідах", - стверджує Заблоцький.

Таким чином, українська економіка загнана в глухий кут. "Білі" позичальники вже перебрали кредитів, а не зовсім прозорі підприємства не можуть взяти нічого, бо дорого. Інша причина - відсутність довіри до них. Хоча в Україні не зовсім прозора робота - це не злочин, а, скоріше, норма, яка допомагає вижити.

І все ж у банків є всі причини для недовіри.

"Чесно показавши всі збитки і продавши проблемні портфелі, дуже непоганий Укрсиббанк скотився з п'ятого місця за активами на дев'яте", - розповів ЕП один з банкірів. Цей приклад дає уявлення про масштаб проблемних кредитів у системі.

Криза 2008-2009 років призвела до того, що у банків виникло безліч "неповернень". Частина з них була вимушеними, бо населення і підприємства просто не могли впоратися з подібним навантаженням. Про такі випадки преса писала в тому ключі, що "банки поводяться некоректно з боржниками".

Справді, для відновлення фінансових показників банки забирали заставне майно, а це часто призводило до виселення сімей з квартир чи закриття бізнесу.

Однак була й протилежна ситуація. В Україні дуже багато підприємств вирішили взагалі не платити за боргами. У пресі такі випадки описувалися в тому ключі, що "недобросовісні позичальники уникають відповідальності".

З випадками, коли громадяни або підприємства не могли "потягнути" величезні виплати, банки розібралися порівняно швидко. У 2009-2010 роках пройшли реструктуризації. Скажімо, валютний кредит на п’ять років перетворився у гривневий на десять років, і щомісячні виплати впали.

Все, що не можна було реструктурувати, списали. За даними НБУ, банки України з листопада 2009 року по грудень 2011 року списали 25 млрд грн безнадійних позик.

Зараз проблемні кредити банків становлять 14% від усіх виданих або 153 млрд грн. Величезна їх частка - позики, за якими боржники не хочуть платити взагалі.

Про такі випадки мало відомо, хоча вони масові. Причина проста: банки намагаються не розголошувати інформацію, бо в договорах кредитування прописана вимога не називати позичальника та умови, на яких він отримав гроші. Інакше позичальник може не платити відсотки, а в реальності - взагалі нічого.

"Банки бояться своїх боржників, а останнім вже все одно: вони переступили межу і можуть використовувати всі законні та інші методи для тиску на банк. Банк розкриє інформацію, якщо він все списав і змирився з тим, що вже ніколи нічого з цього клієнта не матиме", - пояснив глава департаменту одного з великих банків.

Як банки борються з клієнтами

"Економічна правда" вже писала, як саме підприємства не повертають борги. Це історії банку "Надра", фірм Ігоря Єремеєва, багатостраждального "Родовід банку". Це "Караван", "Союз-Віктан", "Сіті'ком", "Квіза-Трейд" і Черкаська птахофабрика, які не захотіли платити за облігаціями.

Причому щороку придумувалися нові способи "поховати" борг. У 2010 році боржники просто заперечували поручительство за кредитами. У 2011 один з чиновників Адміністрації президента придумав, що банк не мав права видавати валютні кредити, оскільки у нього не було на це індивідуальної валютної ліцензії.

"ОТП банк" навіть програв такий позов одному із своїх позичальників на рівні Вищого спецсуду, в результаті чого банки завалили аналогічними позовами.

Сьогодні для визнання договору недійсним використовуються все більш витончені інструменти - аж до визнання тимчасової неосудності.

Зазвичай "відмовники" використовують рішення судів. Банки, природно, пручаються. Так, у квітні Вищий спеціалізований суд України видав постанову №5, яка звузила можливості боржників з оскарження кредитних договорів.

Зокрема, суд припинив спроби позичальників розірвати кредитні договори у зв'язку з істотною зміною обставин. Він вказав, що боржники могли передбачити наслідки світової кризи і зміну курсу валют, а також могли отримати кредит у гривні.

"Для багатьох неприємним сюрпризом стало положення, що договір поруки не припиняється, якщо банк однобічно підвищив ставку за кредитом, і право на таке підвищення було передбачено в договорі поруки", - сказала партнер міжнародної юридичної групи AstapovLawyers Тетяна Кузьменко.

Рішення ВССУ торкнулося й іншої технології, яку використовували боржники: недійсності кредитних договорів, укладених без згоди чоловіка чи дружини.

"Позиція суду полягає у тому, що недотримання формальних вимог при укладанні угод позики чи іпотеки не спричиняє їх недійсності", - каже Кузьменко.

Як змінити ситуацію

Звичайно, такий стан справ не є нормальним. Навіть якщо банки успішно борються зі схемами ухилення від сплати боргу, нові кредити вони видавати бояться.

Звичайно, закон повинен захищати і сумлінних боржників, і добросовісні банки. На жаль, в українських судах питання зараз, швидше, "вирішуються". Це відрізняється від ідеальної ситуації, коли справи розглядаються відповідно до духу закону.

Однак вирішення проблеми лежить не тільки в юридичній сфері. "В Україні дуже високі витрати на соціальне забезпечення - 28% від ВВП, поступаємося лише Угорщині. Тому у нас значний податковий тиск на підприємства. В результаті, підприємства дуже мало заробляють", - говорить Заблоцький.

Через це вітчизняні компанії вкладають надто мало грошей у власний розвиток.

"У збалансованій економіці існує внутрішній глибокий ліквідний ринок корпоративних облігацій. Без нього нам не обійтися. Розвиток внутрішнього фінансового ринку в майбутньому буде стримувати темпи зростання кредитування, але у позичальників буде альтернатива", - вважає Вальчишен.

Для покращення ж банківського кредитування доведеться не тільки вирішити питання сумлінності позичальників і банків, а й провести низку оздоровчих заходів.

"Ринок банківських кредитів досі є джерелом кризи, а не макроекономічної стабільності. Щоб стати більш функціональним, він повинен повернути коефіцієнт "кредити до депозитів" до "норми" 1, яка була до кінця 2004 року.

Робити це можна через списання "поганих" позик, визнання збитків, докапіталізації за рахунок приватних власників, а не платників податків, та залучення депозитів. Свіжі статистичні дані свідчать, що цей коефіцієнт становить 1,57 (наприкінці 2011 року - 1,63), тобто ще досить високий", - підсумував аналітик.