Автострахування-2010: криза прозорості

Минулий рік для переважної більшості страхових компаній та їхніх клієнтів пройшов під знаком великого мінуса.

Остаточно переконатися в цьому стало можливим лише наприкінці квітня після публікації детальної статистики страхового ринку журналом Іншуренс-ТОП.

Лаконічні звіти Держфінпослуг дають досить розмите уявлення про процеси в класичному автострахуванні, оскільки відображають сумарні цифри по 469 страховикам, сотні з яких є схемними або кептивними.

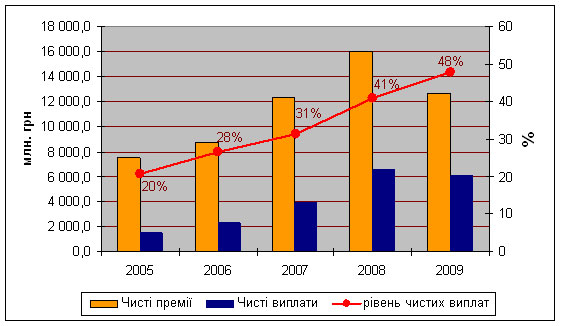

Динаміка страхового ринку України

Джерело: Держфінпослуг

У 2009 році чисті страхові премії впали на 21% до 12,66 мільярдів гривень, в той час як чисті виплати скоротились лише на 6% до 6,06 мільярдів гривень. Як наслідок, рівень чистих виплат страховиків досягнув історичного максимуму 48%.

Оскільки половина зароблених платежів в минулому році поверталась клієнтам, а витрати на врегулювання, зарплати, оренду та рекламу "з'їдали" решту премій, страховики були змушені усіма можливими способами мінімізувати збитки. Часто, за рахунок страхувальників, рідше - акціонерів.

В ажіотажному пошуку джерел для нових виплат, страховики намагалися залучити нових клієнтів - зазвичай демпінгуючи або ж переманюючи їх у слабших конкурентів.

Так як цей шлях був досить проблематичним, а виплати продовжували зростати, залишалось формувати фіктивні резерви, роздуваючи їх за рахунок "сміттєвих акцій", що за підрахунками експертів, складають близько 50% всіх активів СК.

Найбільш ефективним способом втримати досягнутий рівень бізнес-активності стає пошук підтримки з боку акціонерів.

Однак вітчизняні фінансово-промислові групи переживають не найкращі часи, що сприяє нарощенню конкурентних переваг дочірніми компаніями міжнародних страхових груп.

ТОП-10 автостраховиків за обсягом виплат у 2009 році

№ | Страховик | Обсяг виплат по КАСКО+ОСЦПВ, тис.грн. | Основні акціонери | Країна базування акціонерів |

1 | Оранта | 302 282 | Микола Лагун | Україна |

2 | AXA* | 250 349 | AXA | Франція |

3 | Дженералі Гарант | 244 282 | Generalli Holding Vienna | Австрія |

4 | Українська страхова група | 240 778 | Vienna Insurance group | Австрія |

5 | ІНГО Україна | 160 074 | Інгосстрах | Росія |

6 | Провідна | 140 184 | Росгосстрах | Росія |

7 | Княжа | 96 811 | Vienna Insurance group | Австрія |

8 | ТАС | 94 221 | Сергій Тігіпко | Україна |

9 | UNIQA (Кредо-Класик) | 88 207 | UNIQA group | Австрія |

10 | Просто-страхування | 84 876 | Група РЕСО | Росія |

* - Сума виплат СК АХА Україна та АХА страхування, що входять у страхову групу АХА (Франція)

Джерело: розрахунки автора за даними Держфінпослуг, АРІФРУ, Іншуренс-ТОП.

Іноземні інвестори, які отримали солідну порцію капітальних вливань від країн-донорів, продовжували експансію на українському класичному ринку страхування, левову частку якого займає авто-КАСКО та обов'язкове страхування цивільно-правової відповідальності власників транспортних засобів (ОСЦПВ).

Серед першої десятки авто-страховиків за обсягом виплат, вісім належать нерезидентам. Транснаціональні страхові групи відіграють системоутворюючу роль для страхового ринку, посилюючи вплив через споріднені банки та відсутність альтернатив для посткризової капіталізації.

Ще одним підтвердженням нижчої фінансової стійкості вітчизняних страховиків став скандальний вихід з ринку таких операторів класичного ринку як "Страхові Традиції", "Вексель", "Галактика", "Професійний захист". Усі перелічені компанії належали резидентам.

Спільними рисами збанкрутілих компаній були відсутність довгострокових пріоритетів у менеджерів, що збільшували обсяги залучених премій без адекватної оцінки ризиків, та пасивність власників, які не змогли чи не захотіли надати належну фінансову підтримку страховому напрямку свого бізнесу.

Протягом минулого року з держреєстру було виключено 20 страховиків, багато з яких не вдалося знайти за офіційною адресою. Однак за той же період з'явилось 20 нових страхових компаній.

Таким чином боротьба зі схемним страхуванням нагадує казку про змія-горинича, в якого на місці відрубаних голів виринає стільки ж нових.

Держфінпослуг продовжує проводити антикризову політику, яка полягає у впровадженні нових вимог до капіталу страховиків, що реалізують автоцивілку.

Планується перерахунок їхніх чистих активів і статутного фонду по поточному курсу, а також посилення зобов'язань тримати резерви виключно в грошовій формі.

Вважається, що ці заходи спрямовані на концентрацію ринку та посилення впливу системних страхових компаній.

Важливою ініціативою Держфінпослуг, що впливає на розвиток ринку автострахування, став дозвіл на вихідне перестрахування ризиків у компаній, що не зареєстровані в країнах-членах СОТ.

Таким чином, на думку аналітиків, в українських страховиків відновиться можливість працювати з російськими перестраховиками та деякими офшорами. Позитивними сторонами стане здешевлення тарифів на перестрахування.

Варто для справедливості зазначити, що робота з російськими перестраховиками де-факто не припинялась: операції проводились через фіктивні компанії, зареєстровані в дозволених юрисдикціях.

Мінусом ініціативи для українського ринку є посилення ризику схемного перестрахування, на якому спеціалізуються офшорні компанії.

Загалом, прогнози керівників страхових компаній на 2010 рік помірно оптимістичні. Очікуваний ріст премій по КАСКО та ОСЦПВ коливається на рівні 10-25% від рівня 2009 року.

Відтак найбільш ймовірним сценарієм розвитку автострахування буде відновлення обсягів бізнес-активності зразка 2008 року.

Проте, здійснення таких планів гальмується зниженням обсягів продажу автомобілів та відчутним спадом довіри населення до страховиків, які неодноразово ошукували своїх клієнтів під час важкого кризового періоду.

На що скаржаться клієнти?

Після покупки страхового полісу як ОСЦПВ, так і авто-КАСКО, кожен клієнт хоче бути впевненим, що в разі настання страхового випадку він буде фінансово захищеним від несподіваних втрат.

Тим паче, що в більшості випадків українці звертаються до автостраховиків не з власної волі. "Автоцивілка" (ОСЦПВ) носить обов'язковий характер, а КАСКО - "добровільно-примусовий" при купівлі автомобіля в кредит.

Клієнта не хвилюють фінансові проблеми страховиків, оскільки він оплачуючи поліс, прагне, щоб страховий продукт був якісним, а держава захищала від недобросовісних продавців.

Однак, як свідчить досвід та тисячі негативних відгуків в адресу автостраховиків на спеціалізованих веб-форумах, шахрайство з боку страховиків стає звичною практикою.

Найчастіше страхувальники скаржаться на затягування виплат, що може тривати від трьох місяців до півтора року. Для відстрочки терміну відшкодування страховики вигадують безліч нехитрих схем - починаючи від класичного "відфутболювання" клієнтів в сусідні відділи, закінчуючи елементарним ігноруванням телефонних дзвінків.

Слабка регіональна мережа невеликих страхових компаній стає приводом для відправки страхувальників у напрямку перевантажених центральних офісів, що призводить до надлишкових витрат грошей, часу та сил.

Часто страховики заявляють, що перерахували необхідні кошти без здійнення фактичних виплат, аргументуючи це "тимчасовими" касовими розривами чи недбалістю банків-кореспондентів.

Оскільки у фінансовій звітності за національними стандартами бухобліку відображаються перераховані, а не фактично сплачені страхові виплати, страхові компанії можуть де-юре завищувати рівень виплат, обманюючи регулятора та нових клієнтів.

Популярним способом мінімізації витрат за рахунок страхувальників є відмова від виплат з огляду на порушення умов договору, про які клієнт вперше дізнається уже після настання випадку.

Існує приклад, коли автостраховик відмовлявся виплачувати відшкодування за аварію через наявність літніх шин взимку.

Більш поширеною практикою є заниження суми виплат через експертів-оцінювачів, які нараховують "потрібний" знос на авто, або ж надмірно здешевлюють вартість необхідного ремонту.

Страховиків звинувачують у проведенні трасологічних експертиз на свою користь та зумисному нав'язуванні власних станцій техобслуговування.

Зафіксовані випадки збільшення страхових тарифів після підписання договорів, корупції менеджерів середньої ланки та халатності працівників фронт-офісів, що виправляли власні записи при видачі полісів, після чого клієнта звинувачували у підробці документів.

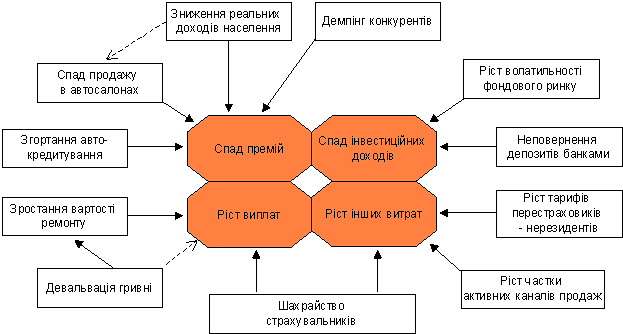

Проблеми автостраховиків

Сектор автострахування, до якого ми включаємо авто-каско та обов'язкове страхування цивільно-правової відповідальності власників наземного транспорту (ОСЦПВ) продовжує займати більше половини страхового портфелю класичних компаній.

Незважаючи на високу збитковість, автострахування залишається пріоритетним напрямком страхового бізнесу для класичних компаній, оскільки дозволяє залучати нових клієнтів.

Більш високі витрати на врегулювання справ та страхові виплати по КАСКО та ОСЦПВ в порівнянні з іншими видами страхування окуповуються за рахунок перехресних продаж супутніх страхових продуктів в рамках великої клієнтської бази.

Крім того, в автострахуванні намітились позитивні тенденції, внаслідок суттєвого зниження кількості ДТП та загиблих в аваріях протягом 2009 року.

Експерти пов'язують це з підвищенням штрафів за порушення правил дорожнього руху на початку економічної кризи. Кількість фізичних осіб, які купують поліси "автоцивілки" зростає через високі штрафи за відсутність страховки. Та проблем в автостраховиків значно більше, ніж приводів до оптимізму.

Кризовий удар по автостраховикам

Зниження обсягів премій по авто-КАСКО пов'язане зі згортанням традиційних каналів збуту полісів через банки та автосалони. Низька платоспроможність населення та згортання банківської кредитної підтримки призвели до спаду обсягів продаж нових автомобілів.

Якщо раніше клієнт сам йшов до страховиків, то в нових умовах приходиться створювати активні канали продаж через агентську мережу.

Страховики відзначають зростання напруженості у співпраці з банками. Для акредитації страхових компаній останні вимагають внесення депозитів та сплату комісійних за доступ до банківського каналу продаж.

Конкурентні переваги отримують страховики, які спорідненні із системними банками. Однак розвиток bank-assurance знову-таки гальмується проблемами кредитного сектору.

Страждаючи від недобору премій, чимало автостраховиків проводять агресивну політику низьких тарифів, щоб покрити зростаючі обсяги виплат. Тактика "премій за будь-яку ціну" підвищує системні ризики, оскільки відбувається недорезервування у демпінгуючих компаніях та зниження попиту на поліси надійніших, проте дорожчих конкурентів.

Шахрайство з боку клієнтів також суттєво підкошує хиткий фінансовий стан автостраховиків.

Згідно світової статистки, 14% усіх заявлених страхових випадків - це випадки страхового шахрайства. Понад 35% клієнтів із полісом КАСКО свідомо намагаються обманювати свої страхові компанії.

"Професійні" шахраї практикують навмисні авто зіткнення для інсценізації аварійних ситуацій. Проте, найчастіше недобросовісні клієнти обманюють компанії, повідомляючи неправильні дані про місце і час страхового випадку.

Наприклад, якщо водій пошкодив авто перебуваючи в нетверезому стані, у нього з'являється спокуса заявити про подію на наступний день, щоб отримати бажану виплату.

Якщо страховий випадок доведений, окремі клієнти домовляються з СТО про завищення вартості ремонту. Саме цим страховики пояснюють необхідність акредитації станцій техобслуговування, яка обмежує права добросовісних страхувальників.

В умовах зростання безробіття та неофіційної зайнятості почастішали випадки виробничої експлуатації автомобілів без попередження страховика. Таксисти не повідомляють про підвищені ризики і знос власних автівок, щоб зекономити на страхових платежах.

Взаємне бажання страховиків та страхувальників перехитрити один одного шкодить обом сторонам, гальмуючи розвиток добровільного страхування.

Складається враження, що більшість страховиків зуміли вижити під час кризи за рахунок обов'язкових, "добровільно-примусових" та схемних видів послуг.

Лояльність до клієнтів у таких умовах відходить на другий план, про що свідчить масовість скарг на лідерів ринку від населення та банкрутство великих страхових компаній.

В пошуках прозорості

Проблема довіри до операторів страхового ринку та їхньої фінансової прозорості сьогодні вже набула критичної гостроти.

За словами голови правління ЗАТ "Мегаполіс капітал"Олени Великої, "виявити реальний фінансовий стан страховиків наразі неможливо, оскільки вони зобов'язані представляти звітність для Держфінпослуг згідно національних стандартів ведення бухгалтерського обліку, який не завжди коректно відображає дійсний розмір капіталу, резервів страхових компаній, структуру їх розміщення, а отже платоспроможність компанії, що є ключовим фактором при виборі СК страхувальником".

Відсутність повної, адекватної та актуальної фінзвітності стає проблемою не лише для клієнтів, а й для самих страховиків, що працюють в сфері класичного страхування.

У страховому бізнесі навіть конкуруючі компанії тісно пов'язані між собою внаслідок необхідності перестраховувати ризики.

Якщо автостраховик передає частину премій іншому, він повинен бути впевненим у спроможності здійснити виплату при настанні страхового випадку. Особливо важливим питання фінансової прозорості стає в рамках страхових об'єднань, таких як Моторно-транспортне бюро України.

Держфінпослуг, Ліга страхових організацій, Українська Федерація Убезпечення та окремі страховики останнім часом декларують готовність до змін стандартів бухгалтерського обліку та кращого розкриття фінансової інформації перед клієнтами відповідно до директив ЄС з платоспроможності Solvency II.

У 2011 році очікується поступовий перехід на ведення обліку згідно міжнародних стандартів фінансової звітності та введення обов'язкового оприлюднення цих даних.

Поки-що далі слів та декларацій ні регулятор, ні страховики не йдуть. Скоріше за все ситуація не зміниться, доки не закінчиться криза, адже на кону - відкриття для широкого загалу справжньої картини страхового ринку, яка навряд чи порадує клієнтів, зарубіжних перестраховиків чи нових іноземних інвесторів.

За таких умов водіям залишається обирати компанії, ґрунтуючись на власному обмеженому досвіді та спілкуванні зі знайомими. Можна також читати відгуки про страховиків на спеціалізованих інтернет-форумах, враховуючи існування підставних коментаторів та чорний піар.

Варто звернути увагу, що деякі страхові компанії відповідають на звинувачення на інтернет-сторінках.

Довіра до надійності таких страховиків суттєво збільшуються. Прояви культури обслуговування на українському ринку страхування залишається рідким явищем, а отже здатне принести суттєві доходи тим автостраховикам, які першими зрозуміють цінність своєї відкритості.

"Економічна правда" починає готувати щорічний рейтинг автостраховиків України, який буде опубліковано протягом декількох тижнів.